Bankernes aktiestrateger rådgiver igen deres investeringskunder om, at de skal slå koldt vand i blodet og blot beholde deres aktier. Men det sker på et spinkelt grundlag: Historien viser, at aktiemarkederne begynder det store fald 6-9 måneder før det kan ses i de økonomiske nøgletal. Er det ved at ske igen, at de private investorer tager hele turen med ned?

Normalt er det svært – eller faktisk umuligt – at sige noget firkantet om, hvorvidt større generelle kursfald på aktiemarkederne er et tidligt forvarsel om, at der lurer en recession forude. Eller om det blot er en kortvarig korrektion.

De fleste bankøkonomer og aktiestrateger mener, at investorerne skal slå koldt vand i blodet og blot afvente, at aktierne stiger igen – ligesom det er sket efter hver korrektion ned de seneste 4-5 år. Men det er en meget risikabel form for rådgivning.

For det første fordi der denne gang er en stribe advarselssignaler i selve aktiemarkedet, som ikke er set i mange år.

For det andet fordi mange økonomer og aktiestrateger ikke kan se tegn i makroøkonomien, som ser faretruende ud, og derfor tror, at alt er ok.

For det tredje er det velkendt, at de færreste aktiestrateger vil komme med negative udmeldinger om udsigterne for aktiemarkedet. Dels fordi det ikke er den historie investorerne vil høre. Dels fordi de ikke vil gå enegang i flokken og være den outsider, der måske tog fejl. Det er meget lettere at tage fejl, hvis alle de andre også tager fejl. Og dels fordi bankerne og deres folk pr. definition ikke siger til kunderne, at de skal sælge deres investeringsbeviser baseret på aktier. Så vil bankerne nemlig miste milliardindtægter.

Argumentet om, at makroøkonomien lige nu har det fint er ikke til debat. Sådan er det, især for USA, men Europa er begyndt at skrante lidt, og det samme er Kina. Men de aktuelle signaler er ikke alarmerende. Skal vi så bare slappe af, og konkludere, at aktierne snart er på vej op igen?

Næppe. Historien viser nemlig, at aktiemarkederne normalt starter den store nedtur mindst et halvt år før vi kan se i makroøkonomien, at der er en recession på vej. En amerikansk opgørelse over de seneste 50 års recessioner i USA viser, at aktiemarkedet normalt topper 5-10 måneder før den økonomiske recession er en realitet. Og det er altså først noget, man kan se bagefter. På toppen er der så godt som ingen advarselssignaler.

Ifølge tabellen toppede aktiemarkedet i år 2000 ni måneder før recessionen indtraf, og i 2007 skete det tolv måneder før recessionen var en realitet. Ofte vil der slet ikke være nogen som helst advarselssignaler, når aktiemarkederne begynder den lange nedtur. Derfor er der ikke langt til tro – og håb – på et hurtigt comeback.

Se på andre indikatorer

Når makroøkonomien først for sent giver de nødvendige advarselssignaler, er der behov for at kigge på andre indikatorer. Oplagt er det at kigge på de signaler, aktiemarkedet selv giver. Og det er ikke nogen rosenrød historie, når man kigger på de seneste ugers udvikling på de vestlige aktiemarkeder:

For det første er flere af de toneangivende aktiemarkeder, blandt andet det amerikanske S&P 500 indeksnu i en langsigtet nedtrend, og det er første gang i fire år det sker.

For det andet har de vestlige aktiemarkeder været trukket frem af amerikanske teknologiaktier de seneste år, og eksempelvis det retningsgivende amerikanske halvlederindeks (sox) er de seneste tre uger faldet helt sammen.

For det tredje er det meget bekymrende, at den traditionelle investoradfærd de seneste 3-4 år med buy-on-dips fuldstændig er udeblevet denne gang. Ved korrektioner ned på 3-4 procent har det været sådan de seneste år, at køberne er kommet tilbage i stort tal. Denne gang er større pludselige kursfald blevet afløst af en næsten usynlig positiv korrektion, som hurtigt er blevet hvisket væk af nye kursfald.

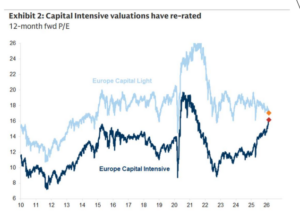

For det fjerde er det påfaldende, at de defensive aktier de seneste uger har klaret sig langt bedst. Investorernes rotation fra konjunkturfølsomme sektorer, og væk fra aktier med meget høje værdiansættelser, over i defensive valueaktier har været meget markant, og dette mønster kan meget vel fortsætte en tid endnu. Eksempelvis har de bedst performende danske large cap aktier den seneste måned været blandt andet Chr. Hansen, Scandinavian Tobacco Group og Vestas.

I Økonomisk Ugebrev Formues Portefølje har vi de seneste måneder haft en meget forsigtig tilgang til aktiemarkedet. Afkastet år-til-dato er plus 0,2 procent i forhold til Copenhagen Benchmark på minus 8,3 procent og C25 indeks på minus 13,4 procent.