Stadig flere signaler om en forestående recession: Aktiemarkederne fortæller os nu en ny historie. På det seneste har vi set stadig flere signaler på, at den globale økonomi nu bremser hårdt op, og sandsynligheden for en global recession om 3-9 måneder er nu markant stigende. Da aktiemarkederne historisk er begyndt den store nedtur 6-9 måneder før forestående recessioner, er aktiemarkedet altså normalt en fremragende ledende indikator.

Problemet er naturligvis, at det først er bagefter, at man kan se, om der var tale om en kortsigtet korrektion ned, eller en længere og dybere nedtur. Vores foreløbige konklusion er at vi står foran en længere nedtur, og at det kun kan ændres af to ting: For det første hvis Trump og Kina bliver enige om at afvikle handelskrigen. Og for det andet hvis centralbankerne stopper med at opsuge likviditet og sætte renterne op, og i stedet vender rundt og går modsat, dvs. med nye pengepolitiske lempelser.

Indenfor de seneste uger er striben af negative signaler taget til: Den ledende ECRI indikator, der historisk har været rigtig god til at forudse recessioner forude, fortsætter nedad. Oliepriserne falder. Kobberpriserne falder. De lange obligationsrenter er vigende. Og erhvervstillidsmålingerne fra ISM, IFO og Markit peger alle i retning af opbremsning. Det tydeligste signal er dog, at de professionelle investorer nu begynder at indbygge markant øget risiko i både europæiske og amerikanske erhvervsobligationer. Der er faktisk sket et kæmpe negativt skifte her indenfor de seneste uger.

Mange økonomer synes stadig det hele ser fint ud. Men det er normalt fordi de kun kigger på de aktuelle økonomiske makrotal for beskæftigelse, produktion og priser, som i realiteten afspejler forholdene i økonomien for 3-6 måneder siden. Ved at se på de hårde faktiske makroøkonomiske nøgletal er man på helt fast grund. Men til gengæld har man kun kikkerten for det øje, der kigger bagud, og ikke fremad.

Det tekniske billede på aktiemarkederne fortæller samme historie: Det er altid en god ide, at se på, hvad aktiemarkederne selv fortæller os. Og historien her er mere end entydig. Det europæiske aktiemarked har været i en langsigtet nedtrend over et halvt år. Og det amerikanske aktiemarked er gået med indenfor de seneste uger. Det amerikanske S&P 500 indeks har dog ikke givet helt slip på det vigtige 200 dages glidende gennemsnit.

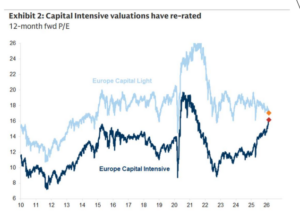

Men det er meget tydeligt, at der sker en sektorrotation fra cykliske vækstaktier over i mere defensive ikke-cykliske aktier, som klarer sig bedre under en økonomisk recession. Så nogle af de bedre sektorer fremad kan blive farma, biotek, forsyning og ikke cykliske forbrugsvarer (eksempelvis bryggerier). Falder renterne yderligere bliver det en vanskelig tid for bankerne, og teknologiaktierne ser ud til at have startet den store nedtur.

Investorerne kigger efter hår i suppen: Der er tydeligvis enorm nervøsitet blandt investorerne, og der bliver kigget efter små hår i suppen for at finde indikationer på svagheder i indtjeningsbilledet. Flere aktier er de seneste uger blevet sendt markant ned, selvom selskaberne bag er kommet med fine regnskaber.

Eksempelvis Ambu og ALK-Abelló, men aktierne blev alligevel sendt i dørken. De store kursfald får ikke mindre ekstra kraft af, at likviditeten i markedet for tiden er meget ringe. Det betyder, at der kun skal et begrænset sælgerpres til at sende en aktie 5-10 procent ned. Logikken er den enkle, at hvis der stort set ikke er nogen købere, men en del sælgere, ja, så er det store kursfald uundgåeligt.

En hård uge for aktiemarkederne: Copenhagen Benchmark indeks sluttede ugen for året i minus 5,4 procent, efter et dyk alene i denne uge på 3,4 procent. Det blev endnu en hård uge for investorerne. Kun nogle få defensive aktier endte ugen i plus, nemlig Carlsberg, Royal Unibrew og ISS, samt A.P. Møller-Mærsk som en outsider. Største tabere var NKT, SimCorp, Ambu, Nilfisk og DFDS.

I Økonomisk Ugebrevs Portefølje har vi også mærket kursfaldene i denne uge. Men da vi har afdækket 30 procent af kapitalen med modgående instrumenter (dvs. papirer, der stiger i faldende markedet) ligger vi fortsat på plus 0,6 procent for afkastet i år. Og vi vil selvfølgelig holde os klar til at gå All-in, når vi ser tegn på, at aktiemarkederne vender. Hvornår det sker, er der dog enorm usikkerhed om for tiden.

Der er dog gode muligheder for at foretage hurtige spekulative aktiehandler: Derfor har Økonomisk Ugebrev for nylig lanceret en ny aktietjeneste, vi kalder ”Trader”. Den består alene af handelsbeskeder på SMS og Mail, altså uden vores analysepublikation. Abonnenter på Økonomisk Ugebrev Formue får ”Trader” som en del af abonnementet, der dels omfatter de sædvanlige handelsmails i den forsigtige portefølje, og dels nye handelsbeskeder for den mere spekulative og kortsigtede investor. Du kan tilmelde dig som medlem her.