Før 3. kvartalsregnskabet havde North Media to gange nedjusteret forventningerne til 2024. 4½ time før offentliggørelsen af 3. kvartalsregnskabet i tirsdags kom årets tredje nedjustering. Med tilbagegang i alle koncernens forretningsenheder er det svært at bevare optimismen.

North Media nedjusterede tirsdag forventningerne til 2024, og det resulterede i et kursfald på 3,7 pct. Dermed fortsatte aktien sit langvarige fald, som allerede inden tirsdagens kursfald havde kostet selskabet 27 pct. af sin markedsværdiværdi, siden kursen toppede i slutningen af februar.

I modsætning til tirsdagens voldsomme kursfald i Ambu (8,7 pct.) og Vestas (12,2 pct.) efter skuffende regnskabsmeddelelser var kursfaldet i North Media derfor stort set bare Business-as-usual.

Men hvorfor er det sådan? Det spørgsmål må vi stille os selv, efter vores 12 måneders kursmål for North Media på 66,1 i ØU Formue 31/2024 nu næppe bliver opfyldt.

Kursfaldet viser, at investorerne mangler tillid til aktien og selskabet, og det er umiddelbart nemt at forklare med tre nedjusteringer i løbet af året.

Men hvis man kigger nærmere på dem, er forklaringen ikke så indlysende. I ØU Formue 31/2024 gennemgik vi de to første nedjusteringer, så den gennemgang skal vi ikke gentage her, men blot opsummere, at vi anså dem som konsekvenser af engangsposter og investeringer i fremtidig vækst.

Med den tredje nedjustering i træk, og tilbagegang i alle koncernens forretninger, begynder det imidlertid at blive vanskeligere at fastholde forklaringen om investering i fremtiden.

Nedjusteringerne forklares ganske vist delvist med højere integrationsomkostninger for det tilkøbte selskab SDR, og så langt er der tale om en fortsættelse af de to første nedjusteringer. Men der er alligevel en forskel, idet en anden del af forklaringen ligger i et dårligere resultat hos Ofir og Bekey som følge af en omsætning, der for begge selskaber forventes at blive lavere end i 2023.

Ofir og Bekey er to af de tre selskaber, som med digitale services på sigt skal erstatte den distribution af tryksager, som p.t. er North Medias kerneforretning. Derfor er det et skidt signal til investorerne, at begge selskaber forventer tilbagegang i både omsætning og indtjening i forhold til 2023. Tilsammen forventes de nu at levere et driftsunderskud i intervallet 37-43 mio. kr.

Dermed går North Medias digitale afdeling i minus, eftersom det tredje digitale selskab, Bolig-Portal, forventer tilbagegang i driftsresultatet til et plus på 31-35 mio. kr.

Forventningerne til det tilkøbte SDR er et driftsunderskud på 26-28 mio. kr. og med FK Distributions fald i EBIT fra 153,6 mio. kr. i 2023 til 120-128 mio. kr. er det vanskeligt at få øje på lyspunkterne i North Medias forretninger.

At selskabets massive aktiebeholdning med et underskud på 86,5 mio. kr. sluger hele koncernens driftsoverskud, og sender kvartalets bundlinje i rødt, hjælper ikke på investorernes humør.

En succesfuld integration af SDR er nøglen til et løft i North Medias aktiekurs, men indtil det er en realitet, forventer vi ikke en vending i aktiekursen.

Konklusion

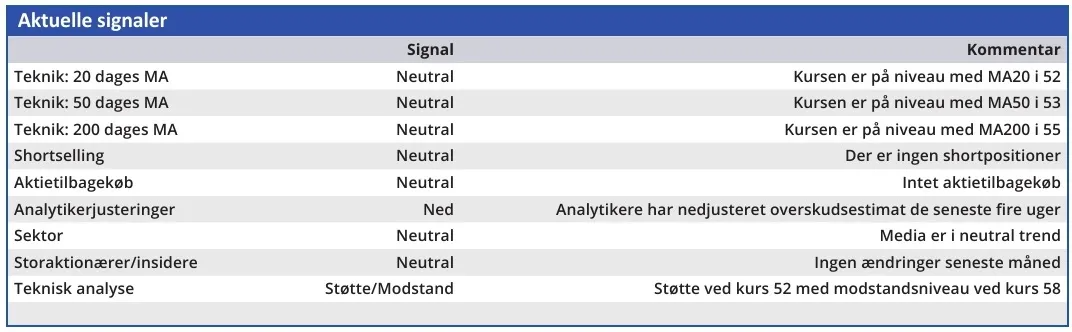

Aktuel kurs 52,4

Kortsigtet (< 3 mdr.) Hold

Langsigtet (12 mdr.) Kursmål 57,7

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her