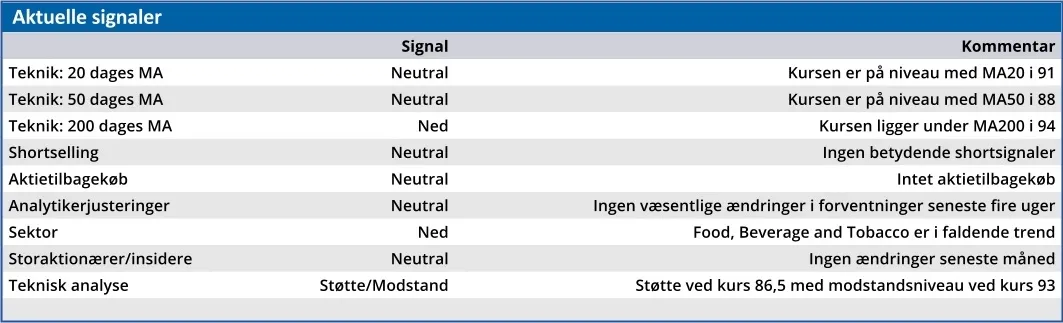

Scandinavian Tobacco Group (STG) nåede kun frem til 1. kvartalsregnskabet i maj, før man var nødt til at nedjustere årets forventninger. Siden har STG genvundet halvdelen af kursfaldet fra maj, men så hurtig en nedjustering har tydeligvis gjort investorerne utrygge ved, hvad resten af året bringer. Det løfter STG’s halvårsregnskab en del af sløret for.

Nedjusteringen skyldtes ikke en fejlvurdering fra selskabets side allerede fra årets start, men indførelsen af amerikansk told på importerede varer. Dermed blev STG ramt af samme problematik, som rammer en række andre danske selskaber, men det forhindrede ikke investorerne i at bombe STG-aktien ned med 12,5 pct. under en rekordhøj omsætning.

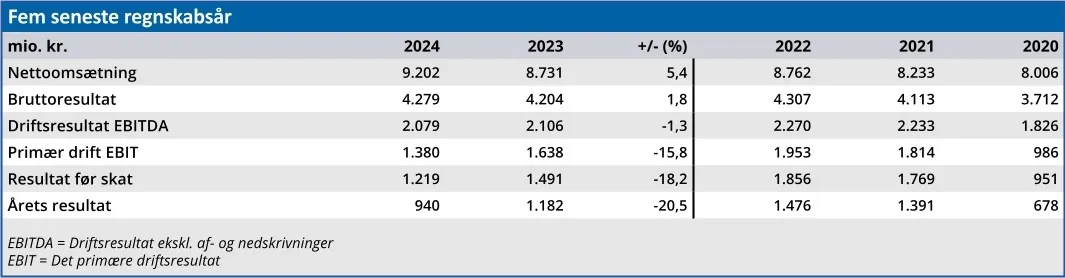

I første omgang holder de nye forventninger dog stand, idet halvårsregnskabet fastholder meldingen om en omsætning i intervallet 9100-9500 mio. kr. (2024: 9202 mio. kr.) og en EBITDA-margin på 18-22 pct. (2024: 22,6 pct. før særlige poster).

Omregner vi dette til forventet EBITDA, ender vi med et bredt interval på 1638-2090 mio. kr. Når det sættes i forhold til realiseret EBITDA før særlige poster i 2024 på 2079 mio. kr. er det mest optimistiske bud i øjeblikket altså stagnation i indtjeningen.

Mere realistisk er en markant tilbagegang, og det bekræftes af halvårstallene, som viser en omsætning på niveau med 2024, men et EBITDA-resultat 10,8 pct. lavere end i fjor. 2. kvartal bød på en negativ organisk vækst på 4 pct. og en EBITDA-margin før særlige poster på 21,1 pct. mod 24,5 pct. i fjor.

På baggrund af årets første to kvartalsregnskaber anser vi det for sandsynligt, at STG i løbet af efteråret nedjusterer helårsforventningerne. Ikke mindst fordi 45 pct. af STG’s salg ligger i USA, og der ikke er noget, som indikerer mere stabile forhold på dette væsentlige eksportmarked.

Eftersom STG generelt opererer på et vigende marked nærer investorerne dog heller ikke forventninger om nævneværdig vækst i hverken omsætning eller indtjening. Til gengæld værdsætter de STG som en pengemaskine med et massivt frit cash flow og et meget højt udbytte.

Men også set i det lys trækker forventningerne til 2025 stemningen nedad. STG fastholder således forventningen om et frit cash flow før tilkøb på 800-1000 mio. kr. efter en nedjustering i 1. kvartalsregnskabet fra 800-1100 mio. kr. Det er markant mindre end 1400 mio. kr. i 2024, men stadig nok til, at STG kan fortsætte med at levere et meget højt udbytte.

Hvis man udlodder hele det forventede frie cash flow, svarer det ved den aktuelle kurs til et direkte afkast på 8 pct.

Ny strategi på vej i efteråret 2025

Men måske skal STG’s værdiansættelse snart tages op til revision. I halvårsregnskabet udtaler CEO Niels Frederiksen: ”We are in the process of updating our strategy for the next five years to 2030 and I look forward to sharing more details with you later in the year.”

STG’s nuværende strategi og visioner kan findes på selskabets hjemmeside, og her lyder indledningen: ”Rolling Towards 2025 cements our focus on cigars and will ultimately enable us to become a larger company, to grow EBITDA and create outstanding cash generation for ourselves and our shareholders.”

Siden 2020 har STG øget omsætningen med 15 pct. til og med 2024, men EBITDA i 2024 var det næstlaveste i fem år, og det ser ikke ud til at blive bedre i 2025. Snarere tværtimod.

STG’s cash flow er stadig i særklasse, men selskabets operationelle cash flow (kontant overskud fra driften) har været faldende hvert eneste år siden 2020, og det falder igen i 2025. Så det kan diskuteres, om STG har opfyldt målsætningerne i den aktuelle strategi, som løber til og med i år.

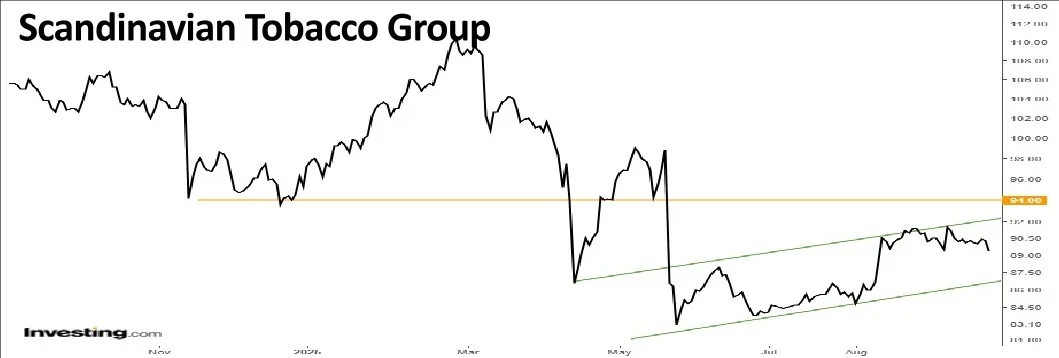

At dømme efter kursudviklingen i STG-aktien er investorerne ikke optimistiske omkring den nye strategi, som bliver lanceret her i efteråret. Det åbner for en potentiel kursstigning ved en positiv overraskelse, men vi vil se det, før vi tror det. På kort sigt anser vi STG for at være undervurderet, men vi sænker kursmålet fra ØU Formue 10/2025 fra 120 til 107.

Konklusion

Aktuel kurs 89,40

Kortsigtet anbefaling (< 3 mdr.) Køb

Langsigtet kursmål (12 mdr.) 107,00

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er Scandinavian Tobacco Group?

We want to grow in handmade cigars. This is our primary investment focus, and we will direct our efforts at driving growth across the business, specifically in North America.

We continue to look into opportunities to grow the business, strengthen our brand portfolio and leverage our costs through successful mergers and acquisitions. And we want to continue building the capabilities to successfully integrate new acquisitions.

We want to drive sustainable profit growth in machine-rolled cigars by efficient price management and leveraging market leading positions across Europe while simplifying our portfolio to drive efficiencies.

Kilde: https://www.st-group.com/about-us/vision-andstrategy/

Ledelse

Chair of the Board Henrik Brandt

CEO Niels Frederiksen