I vores seneste analyse af SKAKO i ØU Formue 8/2025 åbnede vi mulighed for, at SKAKO kunne blive et godt køb i 2025. Det har vi indtil nu ikke set meget til, idet aktiekursen har ligget solidt parkeret i kursintervallet 60-83 siden starten af 2024. Men bag hovedtallene i SKAKOs seneste halvårsregnskab skjuler sig et interessant potentiale på lidt længere sigt.

Udviklingen i den europæiske automobilindustri og bygge-/anlægsindustri i slutningen af 2024 ramte SKAKO hårdt med et omsætningsfald på 9 pct. i årets sidste kvartal, og den udvikling måtte man forvente ville fortsætte ind i 2025. Sådan er det da også blevet, og SKAKO fortæller i halvårsregnskabet om et fortsat svagt marked.

Alligevel har man øget omsætningen med 13 pct. i første halvår, men til gengæld er driftsresultatet (EBIT) gået ned med 34 pct., og det betegner man selv som skuffende. Det er et mildt ord for så stor en tilbagegang, og det giver umiddelbart en god forklaring på svækkelsen i SKAKOs aktiekurs de seneste måneder.

Men SKAKO fastholder alligevel helårsforventningerne om en stigning i omsætningen på 30-40 pct. og et driftsresultat før særlige poster på 27-31 mio. kr. (2024: 21,2 mio. kr.).

Det lyder som om der er en markant afstand mellem virkeligheden og ledelsens forventninger, men hvis man ser nærmere på tallene, ændrer billedet sig.

Selvom driftsresultatet på kort sigt er utilfredsstillende, er der nemlig en forklaring på de dårlige tal. Faktisk er der tre forklaringer:

1) Opstarten af SKAKOs meget store projekt i Marokko er forsinket, til trods for at den nødvendige opbygning af ressourcer er klar.

2) Salgsorganisationen i Tyskland og UK er udvidet, hvilket på kort sigt øger omkostningerne, mens indtægterne først kommer senere som et resultat af salgsafdelingens arbejde.

3) Man har accepteret en lav margin på et stort tysk projekt, der betragtes som en investering i en vigtig kunde.

Det dårlige halvårsresultat skyldes altså en udefrakommende forsinkelse kombineret med to velovervejede investeringer i fremtidig indtjening.

Vi bemærker også, at SKAKOs ordreindgang i første halvår er 3,7 pct. højere end i samme periode i fjor. Ordrebeholdningen er 215 pct. højere end i fjor, men det skyldes primært en enkelt stor ordre i Marokko. Korrigeres herfor er stigningen 16 pct.

Endelig trækkes bundlinjeresultatet ned med 1,9 mio. kr. af en uventet udgiftspost relateret til den frasolgte Betondivision. Altså en udgift, som på kort sigt påvirker regnskabet negativt, men som reelt ikke siger noget om SKAKOs indtjeningsevne fremover.

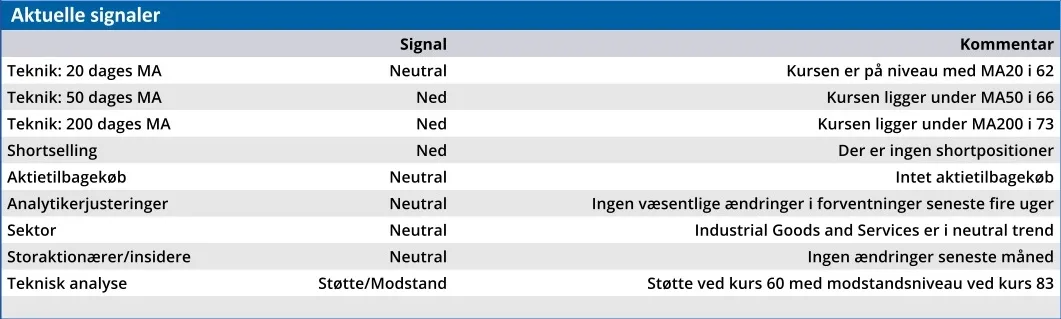

Alt i alt fastholder vi vores positive syn på SKAKO fremadrettet. De kortsigtede forhold får os dog til at sænke kursmålet, så vi p.t. betragter aktien som korrekt værdiansat.

Konklusion

Aktuel kurs 61,20

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 64,60

Bruno Japp

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her