TCM Group opjusterede forventningerne til 2024 en uge før halvårsregnskabet, og det resulterede i en aktiekursstigning på 19 pct. Ved første øjekast kan det virke som en overreaktion, men opjusteringen var mere betydelig, end den umiddelbart fremstod. Den vigtigste nye information kom imidlertid først i halvårsregnskabet en uge senere.

TCM Group hævede den øverste omsætningsgrænse med 4 pct. til 1200 mio. kr. (1150 mio. kr.), mens topgrænsen for driftsresultatet hæves med 6 pct. til 90 mio. kr. (85 mio. kr.)

Men bundgrænserne blev løftet mere end topgrænserne, så vi får et bedre billede af opjusteringen ved at sammenligne medianen i TCM Groups nye og gamle forventninger. Medianen er her det midterste punkt mellem øverste og nederste grænse i forventningerne Omsætningsmedianen hæves fra 1075 mio. kr. til 1162,50 kr., hvilket er en stigning på 8 pct. For driftsresultatet hæves medianen fra 70 mio. kr. til 80 mio. kr. svarende til 14 pct.

Markedets reaktion bliver dermed mere forståelig. Specielt når vi tager CEO Torben Paulins udtalelse i opjusteringen med i kalkulationerne: ”Sales in the second quarter have developed positively despite the, as expected, weak B2B-kitchen market. Organically sales in the TCM Group grew by 5% year-on-year in the quarter supported by a growth in B2C sales of more than 25% y-o-y.”

Det fortæller os nemlig godt nyt om TCM Groups seneste kvartal i forhold til de svagheder, som markedet allerede var bekendt med.

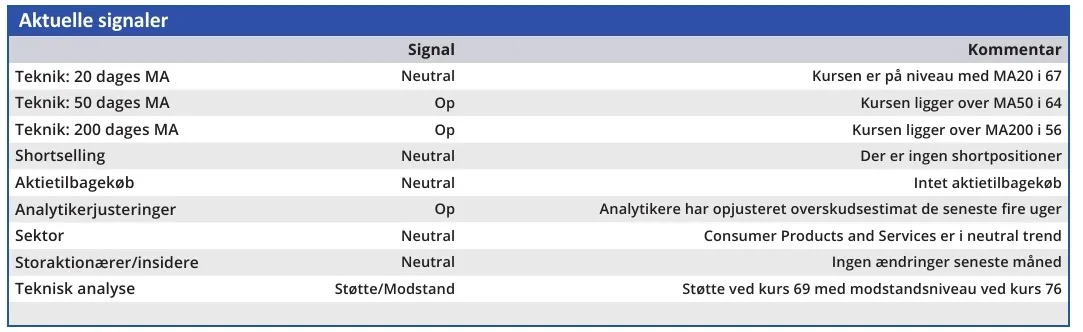

Kursstigningen bør imidlertid ses i sammenhæng med den forudgående kursudvikling. Dagen før opjusteringen lå kursen således i 57,2 efter at være faldet fra 62,4 ved vores seneste analyse i ØU Formue 22/2024 i juni.

Kursstigningen på næsten 20 pct. sendte altså kun TCM Groups aktiekurs tilbage til samme niveau som før de seneste to måneders kursfald.

Set i det lys kan man argumentere for, at opjusteringen blot genskabte status quo hos investorerne set over en periode på 2-3 måneder.

Det kan vi ikke indvende noget imod ud fra oplysningerne i opjusteringen. Men det kan vi derimod i forhold til den manglende kursmæssige reaktion på halvårsregnskabet, som blev offentliggjort en uge senere.

Selvom de overordnede tal i halvårsregnskabet naturligvis er de samme som i opjusteringen en uge tidligere, indeholdt det væsentlig ny information om selskabets gældssituation.

Stærkt cash flow reducerer gæld

I vores seneste TCM Group-analyse lagde vi vægt på det problematiske i selskabets store gæld, og specielt forholdet til den indtjening, som skal betale renter og afdrag på gælden.

Mens TCM Groups drift i første halvdel af 2023 målt i kontante kroner og øre kostede selskabet 18,6 mio. kr. (cash flow from operating activities), er det tilsvarende tal for 2024 et plus på 53,1 mio. kr.

Det har givet mulighed for at reducere gælden, og selvom den stadig er meget betydelig, har gældsreduktionen sammenholdt med den forbedrede indtjening reduceret forholdet mellem gæld og indtjening fra 3,73 i 1. kvartal til 3,20.

Og endnu vigtigere: Det oplyses, at dette forhold er ”well within the agreed covenants”. Det betyder, at gæld/indtjenings-forholdet er indenfor de aftaler, man har med banken.

Det betyder på ingen måde, at TCM Groups betydelige gæld ikke længere er problematisk. Der er mange potentielle problemer ved en høj gæld, såsom manglende mulighed for at foretage gode køb ved yderligere låntagning, sårbarhed overfor en konjunkturvending, samt det faktum, at man er nødt til at aflevere en betydelig del af indtjeningen til banken i form af renter.

Men den positive udvikling i TCM Groups evne til at konvertere omsætning til kontanter overskygger på kort sigt disse problemer.

Den vinkel tillægger markedet efter vores vurdering ikke tilstrækkelig betydning, og vi ser derfor TCM Group som en god – omend mere risikabel end gennemsnittet – investering ved en kurs, som ikke har indregnet halvårsregnskabets oplysninger om cash flow og gældsætning.

Konklusion

Aktuel kurs 70,6

Kortsigtet (< 3 mdr.) Hold

Langsigtet (12 mdr.) Kursmål 81,2

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er TCM Group

TCM Group er en førende innovativ producent af køkken, bad og garderobeløsninger, og står bag varemærkerne Svane Køkkenet, Tvis Køkken, Nettoline og AUBO.

TCM Group udspringer af en af Danmarks ældste køkkenproducenter, Tvis Køkken, der blev grundlagt i 1952 af snedker- og tømrermester Poul Frandsen. Sammen med Modulia, der blev etableret i 1965, påbegyndtes den industrielle køkkenproduktion i slutningen af 1960’erne, men uden at det gik ud over traditionen med godt håndværk. Siden har løbende investeringer i moderne og højteknologiske anlæg på fabrikkerne i Jylland sikret TCM Group en position som en af Danmarks førende og mest innovative producenter af køkken-, bad- og garderobeskabe. Kilde: www.tcmgroup.dk/da/om-os

Ledelse

Bestyrelsesformand Anders Skole-Sørensen

Adm. direktør Torben Paulin

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her