Efter sidste uges regnskab fra Topdanmark var det ikke en kæmpe overraskelse, at Tryg også kom pænt igennem 4. kvartal. Opmærksomheden samler sig i 2021 om det store RSA-opkøb og forårets emission på 37 mia. kr.

Året 2020 vil i Tryg sandsynligvis blive husket for aftalen om det store opkøb af engelske RSA’s aktiviteter i primært Norge og Sverige og halvdelen af Codan i Danmark. Men 2020 var for Tryg også interessant af en anden grund – det var nemlig sidste år i den hidtidige strategiperiode, og der kan så-ledes gøres status på opfyldelsen af de finansielle målsætninger.

Selvom man i foråret advarede om, at man næppe ville nå målsætningen om en egenkapitalforretning på over 21 procent, så lykkedes det alligevel med en forrentning på 22,5 procent i 2020. Det tekniske resultat nåede 3,495 mia. kr., og det var pænt over målsætningen på 3,3 mia. kr.

Med en omkostningsprocent på 14,1 nåede man også mere eller mindre målsætningen på ”ca. 14%”. Den sidste målsætning – combined ratio på 86 procent eller lavere – blev også indfriet med en combined ratio på 84,5 procent.

I tæt relation til målsætningerne noterer vi også, at Tryg stadig er en smule foran planen for realisering af synergier fra det 5,7 mia. kr. store Alka-opkøb, som nu viser sig at have været en generalprøve for RSA-opkøbet på 42 mia. kr. I 2020 nåede man 176 mio. kr. i synergier, hvilket er lidt over køreplanens målsætning på 150 mio. kr., og det må forventes, at målet på 300 mio. kr. nåes i 2021.

Udover at Alka-opkøbet har givet Tryg mod på at gå opkøbsvejen, tjener det også for investorerne som en bekræftelse af, at man kan levere de synergier, der stilles i udsigt. Det skaber større tillid i forbindelse med RSA, selvom man ikke må være blind for, at det forventeligt bør være en betydelig større og mere kompleks opgave at integrere en norsk og svensk forretning med synergier på 900 mio. kr. end det rent danske Alka. Der ventes i øvrigt transaktionsomkostninger på hele 4,4 mia. kr., hvoraf ”kun” 1,5 mia. er til omstruktureringer.

Der venter et travlt 2021

Der venter uden tvivl et travlt 2021 for Tryg og lidt utraditionelt – men også helt forståeligt – har man principielt valgt at køre et år uden egentlig ny strategi og uden nye langsigtede målsætninger.

Til gengæld har man valgt at være mere konkret omkring forventningerne til 2021, hvor det forsikringstekniske resultat ventes at lande på 3,3-3,7 mia. kr., ligesom man stiller en opdatering på strategi og målsætninger i udsigt på den kapitalmarkedsdag, som er rykket til efteråret.

Qua opkøbets transformerende karakter giver det mening, at man først tør melde mere konkret ud om de finansielle målsætninger, udbyttet per aktie m.v., når RSA er gået igennem, emissionen på 37 mia. kr. gennemført og man måske også har en lidt bedre idé om fremtidsudsigterne for den danske Codan-forretning, hvor Tryg principielt kun bliver finansiel investor med 50 procent ejerskab. Ender det med et hurtigt exit via industrielt salg, en børsnotering eller måske noget helt tredje?

Det var igen et tydeligt budskab, at man ikke har nogen som helst indflydelse på Codan i Danmark. Det konstateredes også på telefonkonferencen, at det f.eks. ene og alene er canadiske Intact, som står for kontakten med de danske konkurrencemyndigheder. Der var også ganske diplomatiske formuleringer i forhold til processen og dens hastighed i særligt Danmark, hvor der endnu ikke er indsendt en formel ansøgning, men dog er dialog. De norske og svenske myndigheder har godkendt, og Tryg gentog at forventet closing er i 2. kvartal. Omkring myndighedernes proces konstaterede man, at det aldrig går så hurtigt, som man gerne vil, men at man har respekt for, at det tager den tid det tager. CEO konstaterede også, at det meget mere er et spørgsmål om tid og proces end om usikkerhed om godkendelsen.

Henover de næste par måneder vil ethvert fremskridt i RSA-processen, og ikke mindst gennemførelsen af den store fortegningsemission på 37 mia. kr., være et skridt på vejen mod det nye Tryg og ikke mindst den vigtige kapitalmarkedsdag, der vil fortælle mere om vejen til 2024.

Særligt den nye svenske forretning er ekstremt velindtjenende med en combined ratio på 76, og det vil uden tvivl have betydning for de finansielle målsætninger på koncernniveau. Ligesom man formentlig også vil have en bedre ide om, hvilke synergier der måske kan hentes på indtægtssiden. Omkring 80 procent af det foreløbige synergiestimat på 900 mio. kr. er omkostningssynergier – her var det tilsvarende tal for Alka 75 procent.

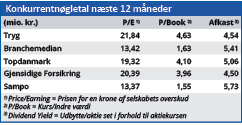

Qua den store usikkerhed famler vi også lidt i blinde, og særligt er vi lidt usikre på, hvor stor en belastning for kursen emissionen på 37 mia. kr. bliver. Aktien har holdt sig pænt, men emissionen nærmer sig.

Meget klogt valgte Tryghedsgruppen allerede i november at rive plastret af og sælge de planlagte aktier, så man kan deltage i den kommende emission. Aktierne blev solgt til kurs 170, og vi løfter på den baggrund vort kursmål til 170, da vi helt åbenlyst kunne konstatere en stærk købsinteresse her. Vi ser stadig emissionen lægge et vist pres på kursen, men efter emissionen vil det formentlig se mere positivt ud, da salgspresset er væk. Det samme må usikkerheden om handlens gennemførelse også være, og endelig vil investorerne have et nyt pejlemærke i form af efterårets kapitalmarkedsdag med opdatering af både strategi og målsætninger.

Emissionens prospekt vil sandsynligvis også indeholde mere information om transaktionen og økonomien i de opkøbte selskaber, og da vil vi have en bedre idé om fremtiden og emissionens konsekvenser for aktiekursen.

Steen Albrecthsen

Aktuel kurs 191,00

Kursmål (3-6 måneder)

Læs tidligere analyser af Tryg her. Password er abonnent email, og adgangskode kan hentes her .

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her