ISS indleder i 2022 anden fase af den turnaround-proces, som CEO Jacob Aarup-Andersen satte i gang, efter at han blev ny topchef i 2020. Avanceret IT kommer i fokus og kan i løbet af nogle år sikre ISS den afgørende konkurrencefordel, som koncernen længe har savnet i et marked præget af hård kamp om kontrakter og markedsandele. På kortere sigt skal servicekoncernen overbevise sine omgivelser om, at den kan nå de mål, som den har sat sig for 2023, skriver fagredaktør Morten A. Sørensen i denne analyse.

ISS-koncernen skal kunne tilbyde sine kunder noget som rivalerne i det hårde marked for facility services ikke kan. De signaler, som topchef Jacob Aarup-Andersen har sendt ud i forbindelse med årsregnskabsmeddelelsen, tyder på, at det er store investeringer i IT, der skal løfte koncernen videre. Den har nu overstået første fase af sin turnaround-plan og går nu ind i en mere vækstorienteret fase.

Markus Sontheimer, der siden begyndelsen af 2021 har været Chief Information and Digital Officer (CIDO), har fået en central placering og deltog på linje med CEO’en og CFO Kasper Fangel i analytikerkonferencen efter den seneste udsendelse af årsrapporten. Han leder den nye globale IT-enhed, som er opbygget i løbet af 2021, og som har afløst de tidligere nationale enheder.

Med etableringen af den globale enhed råder ISS allerede internt over en mellemstor IT-virksomhed med 650 ansatte. I 2021 kommer yderligere 100 til, og størstedelen af den forventede opgang i investeringer i ISS i 2021 forventes at gå til IT. Men Markus Sontheimer understreger, at øgede udgifter til innovation og nye IT-medarbejdere kan modsvares af flere effektiviseringer.

ISS’ IT-ydelser skal være cloud-baserede og bedre rustede mod angreb, som det hackerangreb, der i 2020 kostede koncernen dyrt. Men IT-funktionen skal især sørge for, at ISS udvikler sine egen software, der kan tilbydes til kunderne og understøtte salget.

Ved hjælp af IT skal der udvikles produkter, der gør ISS-koncernens tjenester mere attraktive, overskuelige og mere synlige for kunderne, typisk store organisationer og virksomheder og deres medarbejdere. Frem for alt bør disse IT-baserede tjenester give kunderne så store fordele, at virksomheden bedre kan differentiere sig i forhold til konkurrenterne, lyder hensigten.

Det skal være ”en rejse med nøglefokus på kundeløsninger”, der skal give ISS større kommercielle muskler. Det skal også give ISS større organisk fremgang og på længere sigt gøre koncernens vækst mindre afhængig af opkøb, end den historisk har været.

Den fulde virkning af IT-satsningen kommer i løbet af tre år, når hele virksomheden er flyttet til clouden. Men der kommer nye løsninger i hvert kvartal fra nu af, understreger Markus Sontheimer. Foreløbig skal ISS demonstrere, at turnaround-planen fungerer. Frasalgsprocessen er forbi, koncernen har stadig nogle få aktiviteter til salg, herunder datterselskabet i Rusland. Om det er noget særligt værd er tvivlsomt, men ISS har ifølge ledelsen allerede opnået det provenu på cirka 2 mia. kr., som salg af aktiviteter i alt skulle indbringe.

ISS står umiddelbart stærkere end mange virksomheder i forhold til aktuelle udfordringer: Ruslands krig vil kun indirekte kunne påvirke ISS, hvis krigen og et ledsagende energiprischok betyder, at koncernens kunder bliver ramt og skærer i omkostningerne. Forsyningskæder og transportomkostninger spiller ingen større rolle for ISS.

Det gør derimod COVID-19-pandemien, der har gjort behovet for at servicere mange arbejdspladser mindre, men der forudses en bred tilbagevenden til kontorerne i 2022. Koncernens organiske vækst nåede i det sædvanligvist stærke fjerde kvartal 2021 faktisk op på 5,8 procent, delvist hjulpet af et lavt sammenligningsgrundlag i 2020.

På den baggrund kan forventningen om en vækst på ”over 2 procent” i 2022 virke beskeden. Men nogle af de engangsydelser i form af for eksempel deep cleaning, som har præget 2020 og 2021, vil falde væk.

Ifølge planen skal koncernens EBIT-overskudsgrad fortsat stige til en runrate på cirka fire procent i begyndelsen af 2023 efter, at den i 2021 er gået op til 2,5 procent fra minus 4,5 procent i 2020. De sædvanlige sæsonudsving vil betyde, at overskudsgraden formentlig bliver 2,5 procent i første halvår 2022, hvorefter CFO Kasper Fangel venter, at den når op på 4,5 procent i andet halvår.

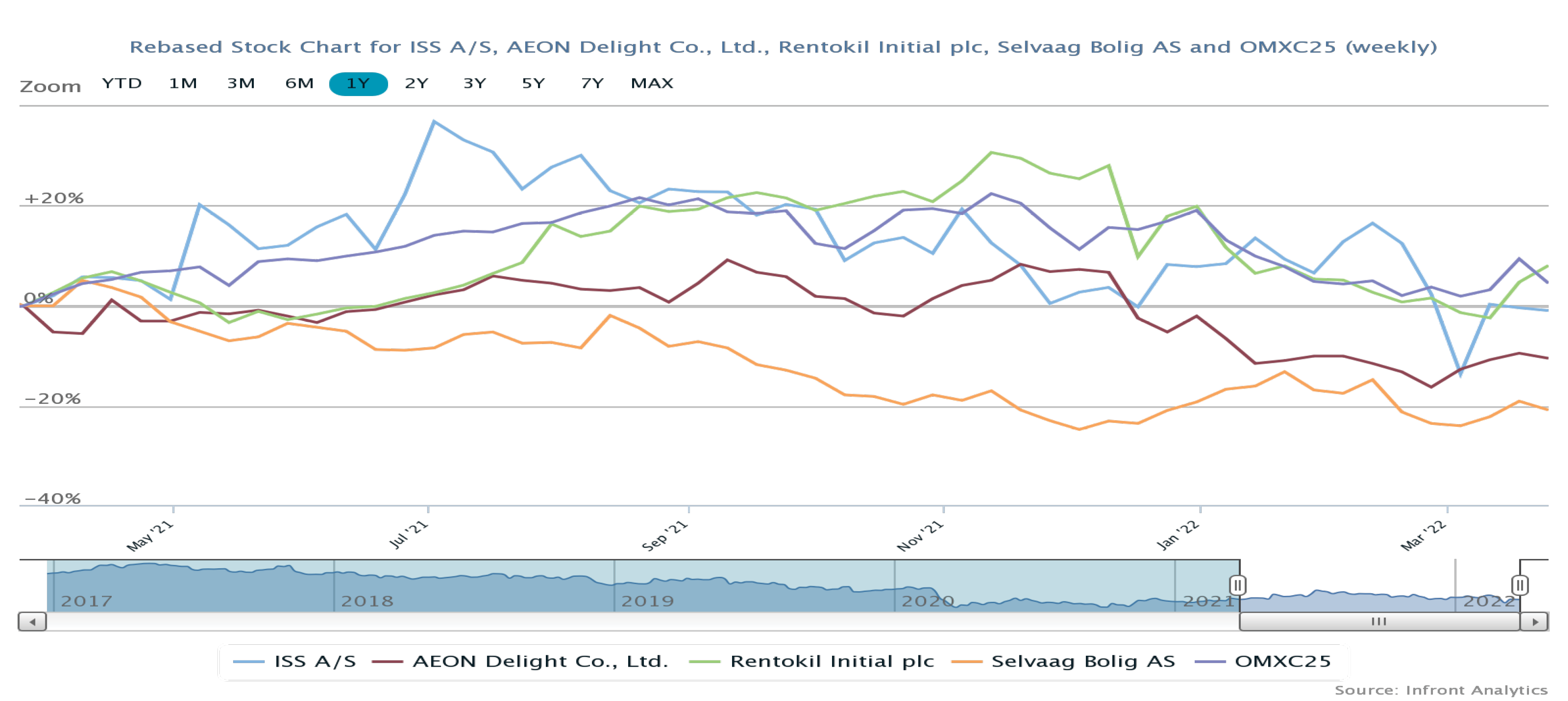

Investorerne er stadig ikke helt overbeviste: ISS’ aktiekurs var i begyndelsen af marts nede omkring 100 – det laveste niveau siden oktober 2020.

Morten A. Sørensen

Aktuel kurs: 119,50

Kursmål (6 mdr.): 109,00

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her