NKT fortsætter sin flotte vækst. Men kabelkoncernen er også ved at nå et niveau, hvor man ikke kan vokse meget mere med den aktuelle kapacitet. Og udvidelserne er først klar i løbet af 2027. Den knappe kapacitet er årsagen til, at der i 2024 ikke har været så mange store ordrer til NKT. Investorernes tålmodighed skal altså holde til et par år med høj byggeaktivitet og begrænset vækst.

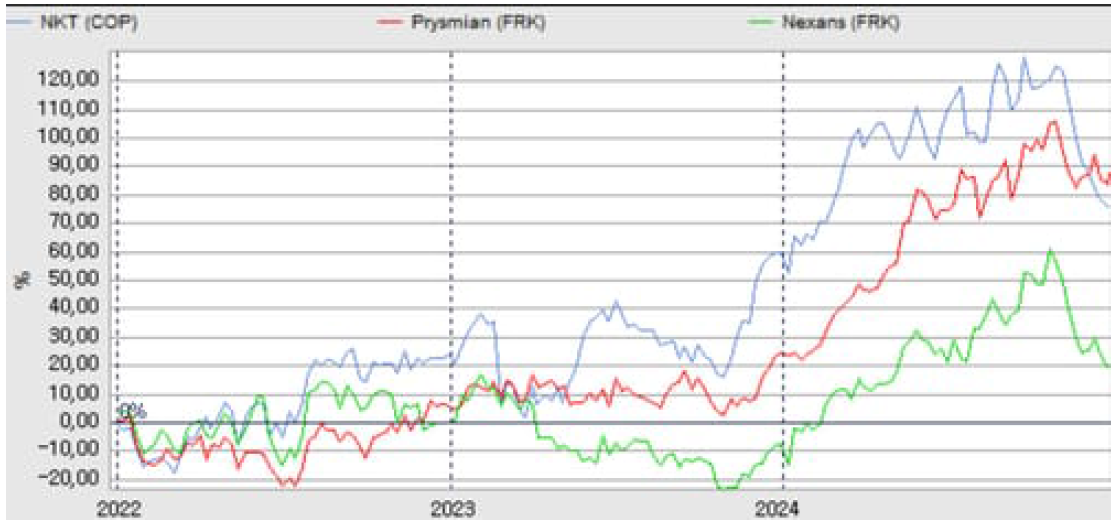

Væksten i markedet for kabler til store energiinfrastrukturprojekter vil være der mange år endnu, og først i 2030’erne forventes forholdet mellem udbud og efterspørgsmål at blive mere balanceret. Det er med andre ord sælgers marked i en del år endnu. Men for NKT er det et kapløb med tiden at få den størst mulige bid af det voksende marked.

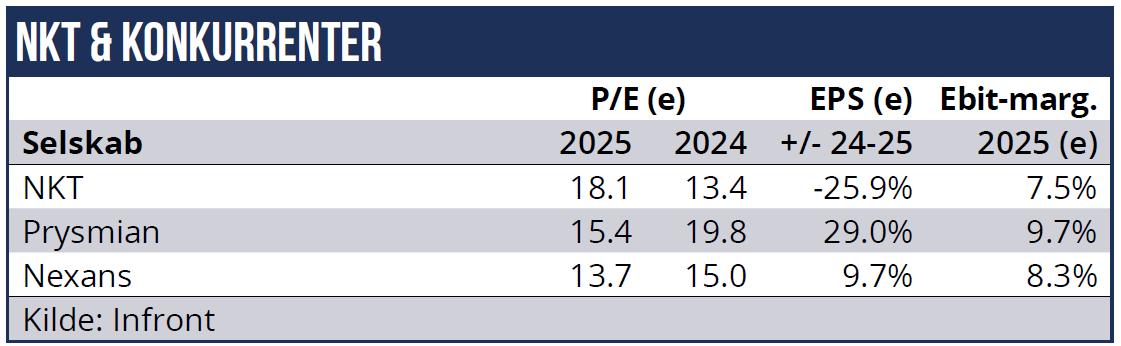

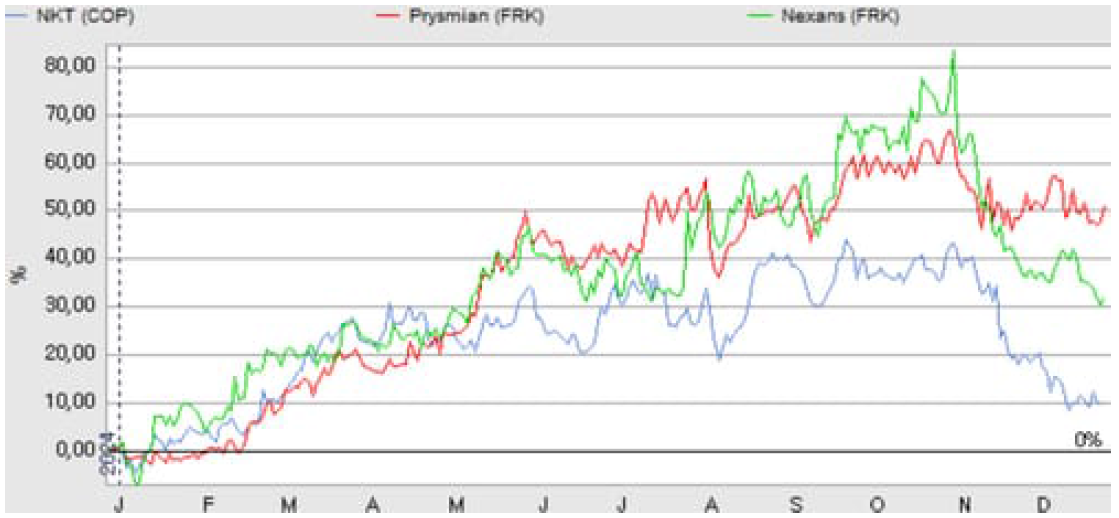

NKT havde det svært i november efter det amerikanske valg, selv efter et kvartalsregnskab hvor omsætningen endda var noget bedre end ventet. Da indtjeningen kun var marginalt bedre end ventet, betød det implicit, at indtjeningsmarginen var en skuffelse.

Q3-regnskabet indeholdt også en hensættelse til fejlramte kabler, men ledelsen ville ikke sætte tal på. Ligesom det er tilfældet hos eksempelvis Vestas, er den initiale frygt hos investorer og analytikere, at det er et mere omfattende og generelt problem.

Muligvis også fordi der blev henvist til en hensættelse i 4. kvartal sidste år, som dækkede over samme problem. Ledelsen understregede, at det er et mindre problem og ikke ”materielt” i et koncernperspektiv.

Der er fortsat ingen tvivl om, at væksten fortsætter i de store kabelmarkeder de næste mange år. Det gælder også for NKT. Men har investorerne tålmodigheden til at vente på, at de nye fabrikker bliver færdige og leverer det forventede omsætningsløft i 2028 og frem.

NKT har skudt gang i sit investeringsprogram på ca. 1,2 mia. euro, som for alvor vil koste kapital i 2025. Udvidelserne vil først begynde at stå færdig i 2027, hvorefter der naturligt vil være en indkøringsperiode. Derfor vil det sikkert først være i 2028, at det egentlige indtjeningsløft fra en øget produktion begynder at vise sig.

NKT’s ledelse har hidtil estimeret en EBITDA-målsætning på 550 mio. euro i 2028, som skal ses i forhold til forventningen i 2024 på 310-345 mio. euro. Da aktiviteten i markedet ser ud til at have udviklet sig bedre end antaget, er det ved at være tid for NKT til at revidere målsætningen.

Konsensusestimatet for indtjeningen i 2027 ligger f.eks. på 542 mio. euro. Og givet, at det er år, hvor fabriksudvidelserne formentlig kun vil bidrage i beskedent omfang, står det klart, at den nuværende EBITDA-målsætning på 550 mio. i 2028 synes meget pessimistisk.

NKT købte i juni den portugisiske kabelproducent SolidAl til en enterpriseværdi på 192 mio. euro, hvilket svarer til 1,3 x 2023-omsætningen på 150 mio. euro. Målt på indtjening er der en EV/EBITDA-multipel på 9,4 før synergier og 7,0 efter synergier, der forventes realiseret i 2026.

NKT’s egen værdiansættelse ligger meget tæt på de samme multipler, idet man for 2024 ligger omkring 9,5, og baseret på estimaterne vil multiplen målt på 2026 ligge omkring 8.

Spørgsmålet er, om investorerne har tålmodigheden til at vente til 2027-2028. Naturligvis ligger guldet for enden af regnbuen i 2028 og de efterfølgende år, men der skal en del gode nyheder til at holde gryden i kog så længe.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her