Den nylige RSV-licensaftale for bl.a. Kina er et første skridt i den rigtige retning, men det er langt fra nok til at løse Bavarian Nordics finansieringsudfordringer for 2023. Uden flere partneraftaler på RSV eller betydelige indtægter fra covid-vaccinen kan man også ende med at skulle hente ny kapital i 2023. Meget kan (og skal) ske i 2022, men efter at covid-vaccinefesten for en stund er lukket ned, ser det hele lidt trægt ud, ikke mindst når fabrikken er lukket pga. ombygning og GSK-vaccineforretningen er så meget efter planen, at lageret måtte nedskrives.

Årsregnskabet fra Bavarian Nordic var ikke opløftende, men heller ikke en katastrofe. 2022 bliver endnu et stort investeringsår, som vil tære kraftigt på den ellers bugnende kassebeholdning på 3,2 mia. DKK. 2021-omsætningen på 1,9 mia. DKK og EBITDA på 75 mio. DKK var stort set som guidet, og her var der ikke mange overraskelser at komme efter. Til gengæld byder 2022 virkeligt store investeringer samtidig med, at bulk-fabrikken er lukket ned i forbindelse med udbygningen. Det har den konsekvens, at der ikke kan forventes store indtægter fra hverken koppevaccineleverancer til den amerikanske stat eller salg af ebola-vacciner til Johnson & Johnson i 2022. Indtægtskilder, som i 2021 beløb sig til 1 mia. DKK samlet, og som i 2022 kun forventes at nå 300 mio. DKK udelukkende fra levering af koppevacciner til USA og Canada.

Det er således ca. 700 mio. DKK, der ”mangler” i 2022, hvor omsætningen kun forventes at nå 1,1-1,4 mia. DKK, mens EBITDA styrtdykker til negative 1-1,3 mia. DKK. Hertil kommer kapitaliserede udviklingsomkostninger til covid-19 projektet på 700 mio. DKK, som dog modsvares af 640 mio. DKK fra aftalen med Den Danske Stat om udvikling af covid-19 vaccine. Endvidere guides der i 2022 kapitaliserede omkostninger på 250 mio. til tech-transfer ifm. den løbende overdragelse af vaccinerne fra GlaxoS-mithKline (GSK) og yderligere 350 mio. DKK til færdiggørelsen af bulk-fabrikken. Hertil kommer 600 mio. DKK i milepælsbetaling til GSK for de opkøbte vacciner, og dermed er det ikke overraskende, at der lægges op til, at kassebeholdningen svinder ind fra 3,2 mia. DKK ultimo 2021 til forventeligt 1-1,2 mia. DKK ultimo 2022. Og her er inkluderet de 640 mio. DKK fra Staten til covid-19 projektet.

2023 byder også på stort burn

Hvis man forventede, at det værste så ville være ovre efter et cash burn på 2 mia. DKK, så tager man muligvis fejl, for Bavarian skal også finde flere penge til GSK-milepælsbetalinger. Bavarian oplyser i regnskabet, at der udestår 2,55 mia. DKK (diskonteret) i betalinger til GSK, og at ”majoriteten af disse” forfalder i 2022-23. Heraf forfalder 578 mio. DKK forfalder indenfor 1 år, dvs. i 2022 (600 mio. DKK og diskonteringsrente på 3,7 %). Efter 2022 udestår der altså 1,972 mia. DKK (diskonteret), og alt afhængig af, hvor skarpt man definerer ”majoriteten”, så kan der godt ligge milepælsbetalinger på yderligere 1 mia. DKK eller mere i 2023.

Når CEO Paul Chaplin i interview og på telefonkonferencen blankt afviser at have behov for at hente ny kapital i 2022, men ikke vil tale om planerne for 2023 (”vi må se hvad vi gør i 2023”), så kan det bestemt ikke udelukkes, at Bavarian bliver nødt til at hente mere kapital næste år for at finansiere de fortsatte investeringer i fabrik, GSK-milepæle og ikke mindst de kliniske studier i RSV.

På den positive side er der to store ubekendte. For det første er der indtægtsmulighederne for covid-vaccinen, såfremt fase 3-studiet falder positivt ud. For det andet er der muligheden for en global eller flere regionale partneraftale(r) på RSV-projektet, som både kan give en upfront-betaling, men også løfte nogle af de kliniske omkostninger afhængig af, hvornår en aftale indgåes. Alt sammen faktorer der kan forbedre den nuværende situation.

God signalværdi i Kina-aftale

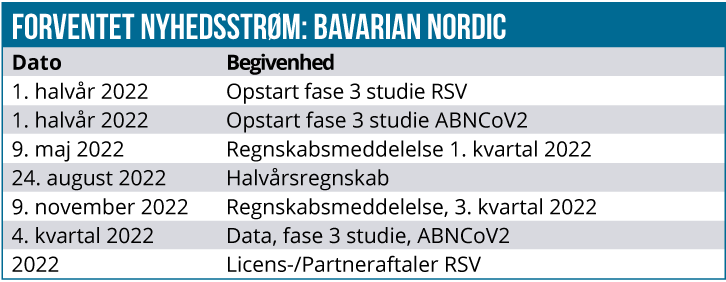

Bavarian har efter regnskabet indgået en regional licensaftale med Nuance Pharma, som dækker Kina, Korea, Hong Kong, Taiwan, m.fl. Bavarian modtager 12,5 mio. USD upfront, hvilket modsvarer ca. 84 mio. DKK ved den aktuelle valutakurs. Nuance vil som en del af aftalen selv stå for klinisk og regulatorisk udvikling og kommercialisering. Heri ligger bl.a. et regionalt fase 3 studie, som køres uafhængigt af det store fase 3 studie som Bavarian Nordic vil opstarte i Tyskland og USA i 1. halvår

Aftalen tjener dermed mest af alt som signalværdi fremfor en egentlig signifikant finansiering af RSV-udviklingen. Henad vejen er der milepæle på 212,5 mio. USD, men det må antages, at majoriteten sandsynligvis er kommercielle milepæle, som udløses, når salget når visse niveauer. Når man dertil, bør indtægterne til Bavarian fra royalties og salg i andre dele af verden være så store, at milepælsbetalinger næppe vil være kritiske ift. at sikre finansieringen.

Bavarian Nordic er også berettiget til to-cifrede, stigende royaltybetalinger af et fremtidigt salg i regionen.

BTD-status og konkurrenter

Bavarian Nordics RSV-vaccine har fornylig fået tildelt den eftertragtede BTD-status, som giver en række særlige fordele i forhold til den regulatoriske proces og samtidig bør lette hastigheden i selve interaktionen med myndighederne. Vi kan notere, at Pfizer også har fået BTD til deres RSV-projekt, og det kan indikere, at tildelingen måske også har en lille snert af politik over sig, idet man kan mene, at FDA på denne måde søger at støtte op om RSV-projekter og drive dem fremad. Dermed kan man som betragter risikere, at BTD-tildelingen mere bliver et politisk redskab/signal end en egentlig validering af forskningen og det enkelte RSV-projekts fordele og det udækkede behov hos patienterne.

RSV-studiet forventes igangsat her i 1. halvår, og det angives at løbe over 1 år, og resultatet kan således først ventes medio 2023. Dermed er man trods udmeldingerne i efteråret 2021 om vigtigheden af ”time to market” allerede et godt stykke efter nogle af de andre store konkurrenter, som allerede her i 1. halvår har eller kan aflægge data. Drømmen om australske patienter er også opgivet (angiveligt på vejledning fra CRO med baggrund i en lav forekomst af RSV)

Sanofi/AstraZenecas RSV-projekt fremlagde data for nylig fra flere fase 3 studier, som viste, at vaccinen yder en beskyttelse til nyfødte (infants). Data var ikke et regulært homerun, men man har på baggrund af data startet den regulatoriske proces. Pfizer ventes i 1. halvår 2022 at afrapportere fra mindst 2 studier i hhv. gravide kvinder/infants og ældre borgere (i fase 3 studiet RENOIR, som blev opstartet september 2021). Moderna har netop fået grønt lys til at igangsætte deres fase 3 studie. Janssen igangsatte deres fase 3 studie (EVERGREEN) i ældre (>60 år) ultimo september 2021, og det er næppe utænkeligt, at også de kan aflægge resultater indenfor de næste par måneder.

2022 er også et Covid-19 år

Mest afgørende for 2022 bliver fase 3 data fra covid-19-vaccinen (ABNCoV2), som forventer at aflægge data i 2. halvår. Også dette studie igangsættes i 1. halvår, men den konkrete timing er endnu uvis, udover at data kommer i 2. halvår, og Bavarian synes at guide henimod slutningen af året.

Meget symptomatisk (og indrømmet: anekdotisk) noterede vi, at både CEO og CFO på telefonkonferencen nævnte 2025-målsætningen om at blive ”one of the largest pure play vaccine companies” et anseeligt antal gange. I et pessimistisk øjeblik kan vi godt tage det som et tegn på, at der næppe på kort sigt er noget interessant at tale om i 2022, når man i den grad vil fremdrive eller dirigere fokus over mod 2025-drømmen.

Vi tillægger ikke covid-19 projektet stor værdimæssig betydning, men vi anerkender fuldt ud, at det blandt investorer kan være en oplagt kursspekulations-driver, som altså pt. ikke er på investorernes bord.

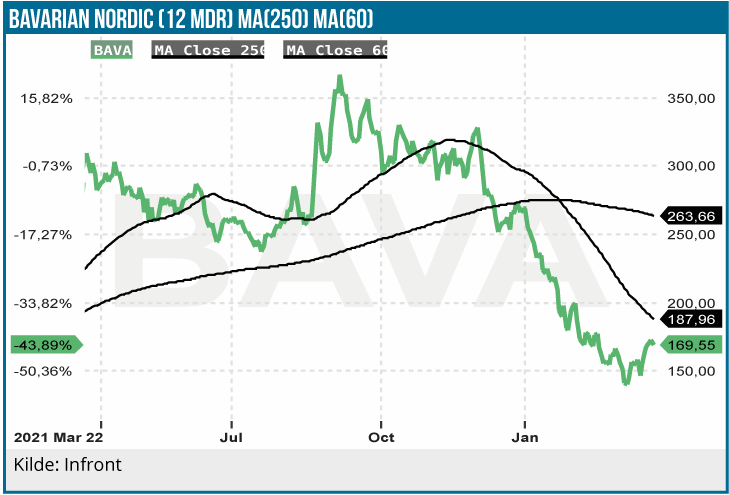

Short-andel stiger og aktien falder med peers

Short-andelen er i dag 7,25 % , og det er til den høje side. Det nærmer sig en fordobling år-til-dato – også set i forhold til det typiske niveau omkring 4-5 %, der var gældende gennem 2. halvår af 2021. Aktuelt har Bavarian Nordic en markedsværdi på 11,8 mia. DKK ved den aktuelle børskurs på 167 DKK. De to kapitalrejsninger i 2021 på samlet 2,8 mia. DKK skete til kurser, der ligger betydeligt over den aktuelle kurs.

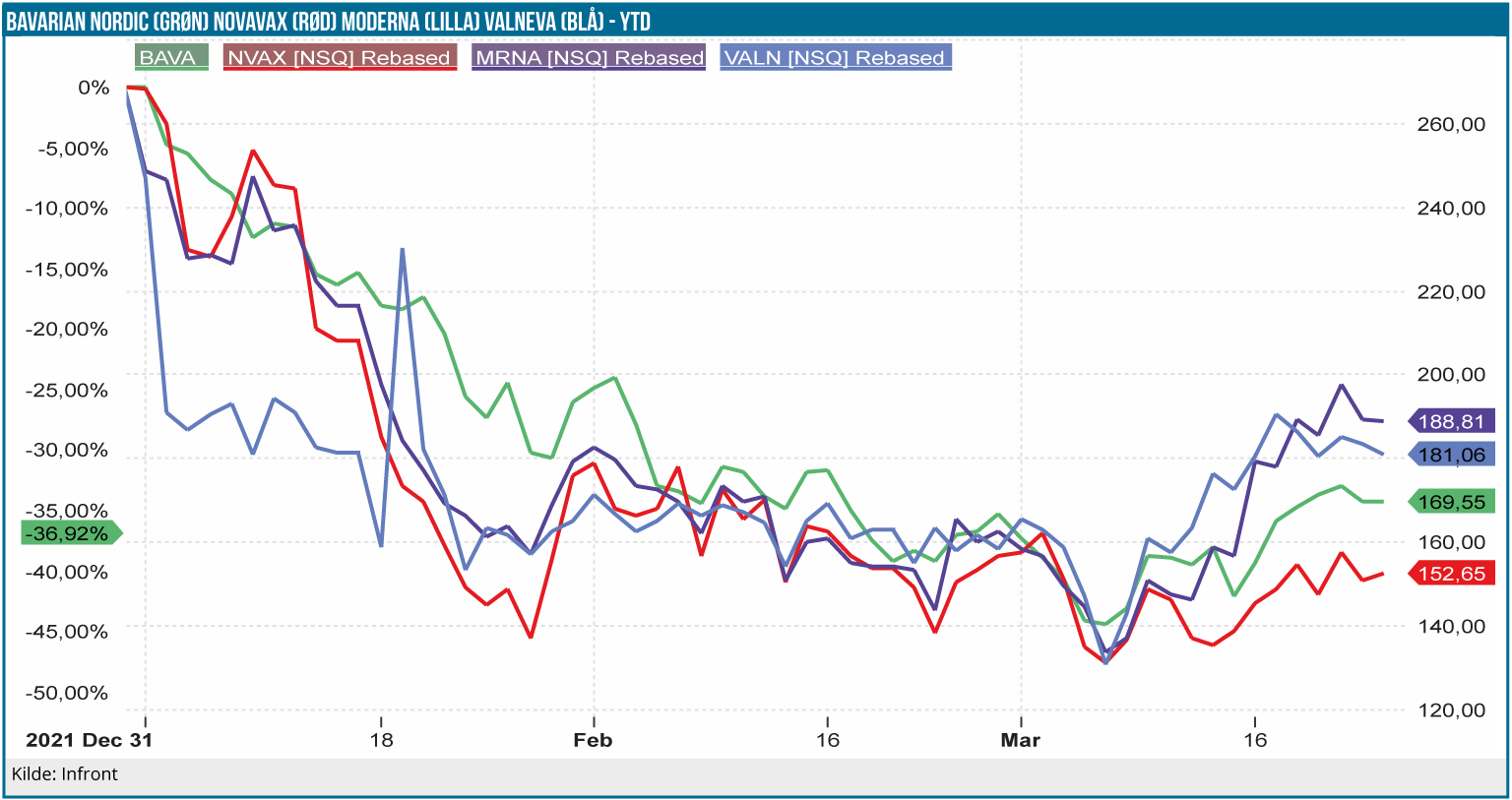

Vi kan her gætte på alle mulige forklaringer på aktiens store kursderoute, men det måske mest oplagte og mest simple er at kigge på peers og de kraftigt faldende biotek-indeks. Lader man blikket glide henover grafen for de nærmeste covid-19 peers (Novavax, Moderna og i rimelig grad også franske Valneva), ser man en ret klar kursmæssig sammenhæng siden årets start på grafen nedenfor. En sammenhæng, der især for Moderna og Bavarian springer i øjnene, og så kan man måske konkludere, at Bavarians store kursfald primært skyldes, at omikron-bølgen har medført, at covid-vaccinen er taget helt ud af aktiens værdiansættelse, og at der ikke er tiltro til, at det fremtidige marked bliver voldsomt stort.

Det er dog endnu alt for tidligt at aflive covid-19 markedet, og man skal nok heller ikke undervurdere effekten af, at især krigen i Ukraine i hvert fald i Europa for en stund har flyttet fokus fra pandemien.

Kerneforretningen stadig underdrejet

Om kerneforretningen (koppe- og rejsevacciner) da er så dårlig, som kursen antyder, er en anden sag. Efter vored vurdering er vi nu på et kursniveau, hvor der begynder at være en god bund i værdiansættelsen fra den samlede kerneforretning – i hvert fald hvis man forudsætter, at den er på vej tilbage til tidligere tiders niveau. Da man købte GSK-vaccinerne var udmeldingen, at omsætningsbasen lå omkring 1,3 mia. DKK (175 mio. EUR) om året. Det tal skal ses i forhold til en omsætning på 873 mio. DKK i 2021 og en forventning til 2022, som må estimeres til knap 800-1.100 mio. kr.

Som et symbol på den skuffende udvikling i de tilkøbte GSK-vacciner har Bavarian Nordic i årsregnskabet 2021 nedskrevet vacciner for hele 172 mio. DKK, da de står til at udløbe i 2022/2023, og man ikke forventer, at de når at blive brugt/solgt. Pandemien lægger fortsat en stor dæmper på salget af rejsevacciner, ligesom covid-vaccinationsprogrammerne har opholdt de praktiserende læger, som derfor ikke har kunnet give Encepur-vaccinationer.

Stadig mange løse ender

Der er mange ”løse ender” pt. i Bavarian Nordics investeringscase, og det er klart, at markedet ikke vil tage vel imod et flop fra både covid-19 og RSV, uanset hvor meget bund den eksisterende forretning kan yde.

Vi erkender, at investorerne for en stund har mistet interessen for at spekulere i covid-vacciner hos både Bavarian og konkurrenterne. Vi deler en stigende bekymring for eller usikkerhed om, hvilket vaccinemarked der er tilbage, når data engang er klar og vaccinen klar til salg.

Alt taget i betragtning (herunder den seneste kapitalrejsning i december) mener vi, at kursfaldet er overgjort. Vi ændrer ikke på positionen, førend vi ser mere optimisme indbygget i kursen – der er trods alt kun ca. 3 kvartaler til covid-data kan være klar.

Vi sænker kursmålet til 250 DKK på 6 mdr. sigt, men fastholder SPEKULATIVT KØB. Vi får næppe her en afklaring af covid-projektet samtidig med, at sandsynligheden for en stor RSV-aftale også ser lav ud indenfor det tidsrum. Med den kinesiske aftale er der leveret et fremskridt på aftalefronten og et vist forhandlingsniveau kan siges at være etableret. Flere RSV-aftaler vil vi se ganske positivt på.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 167 DKK

Kursmål: 250 DKK

Analysedato: 23. marts 2022

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Bavarian Nordic.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her