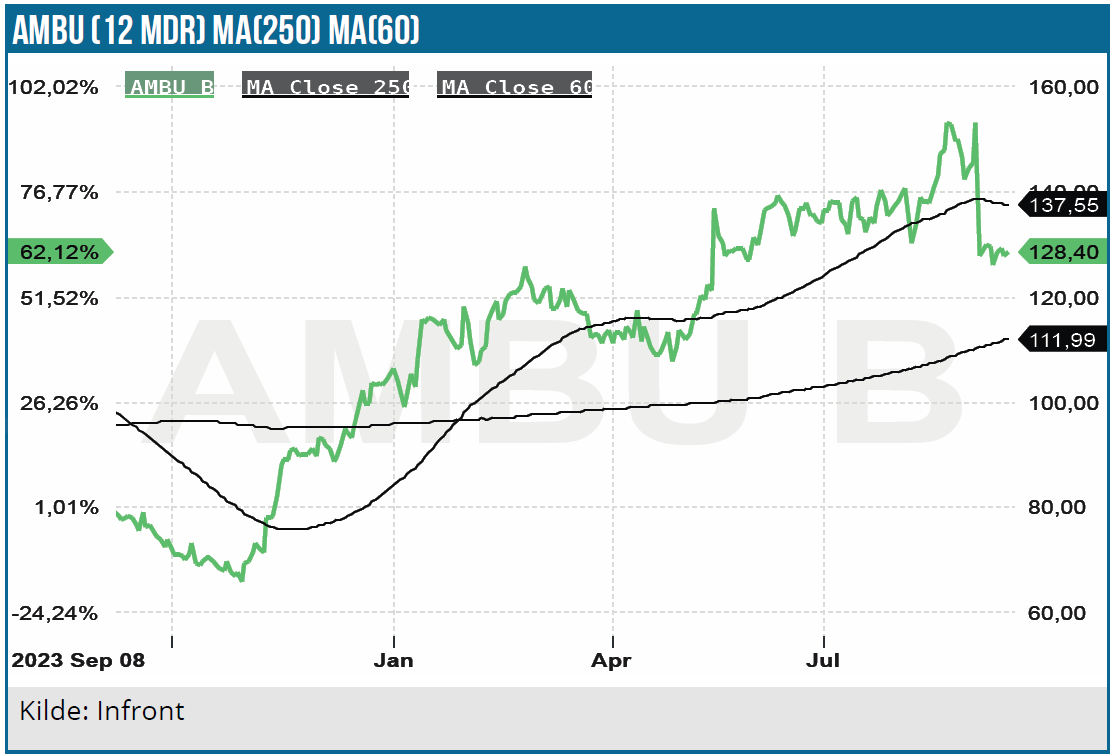

Næppe mange havde set det store kursfald på 16 % til Ambu-aktien ovenpå 3. kvartalsregnskab, som næsten burde være et non-event, for hovedtallene var allerede offentliggjort i starten af juli. Når man er en aktie med høj tocifret P/E, er det ikke altid tilfældet, og vi kigger her på, hvorfor det gik galt hos Ambu, og hvorfor den ellers flotte vækst på 15,7 % var ”forkert” i investorernes øjne.

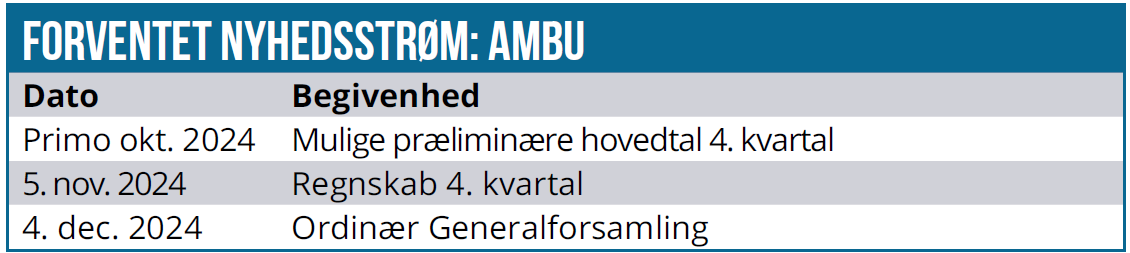

Ambu har forskudt regnskabsår, og deres fulde 3. kvartalsregnskab blev fremlagt ultimo august. Det burde næsten have været det, man kan kalde et non-event, for allerede d. 10. juli om aftenen havde man fremlagt de præliminære tal for kvartalet, der sluttede 30. juni. Ved samme lejlighed havde Ambu pga. den gode vækst igen løftet forventningerne til hele regnskabsåret 2023/2024. Denne gang fra 10-12 % til 12-14 % organisk omsætningsvækst mod 7-10 % helt oprindeligt.

Væksten påvirker indtjeningen positivt, og også her så man en opjustering fra 10-12 % EBIT-margin til 11-13 %, som skal ses ift. den oprindelige forventning på 8-10 %. Ikke helt overraskende bliver cash flowet nu også bedre end tidligere forventet, da Ambu her har løftet forventningen med 80 mio. DKK til >450 mio. DKK.

Med alle disse tal kendte allerede burde det fulde 3. kvartalsregnskab nærmest ikke kunne ses på aktiekursen. Der blev investorerne dog slemt klogere, for da regnskabsdagen var omme var facit et kurstab på hele 16 % fra 153 til 128 DKK.

Er væksten forkert?

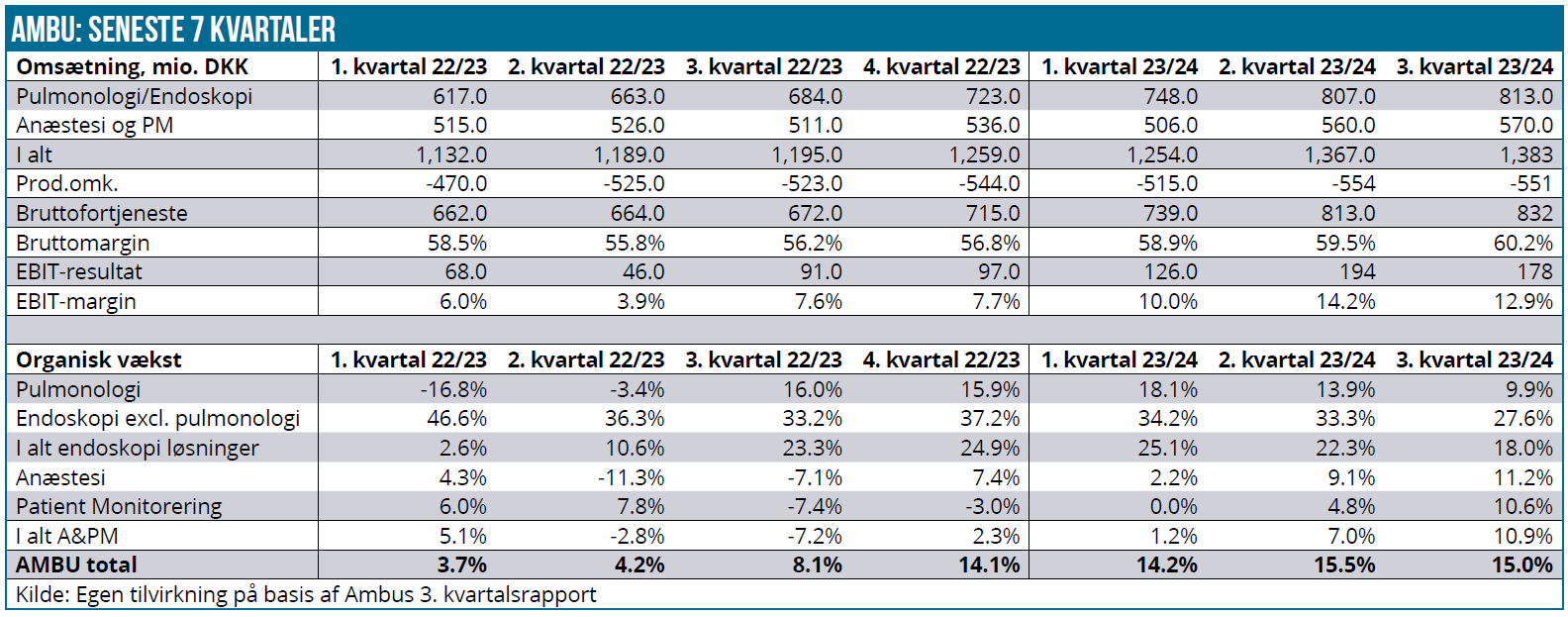

Skal vi finde en forklaring – udover at aktien var steget med 5 % dagen før – så skal vi se nærmere på sammensætning af omsætningsvæksten, som man ikke havde oplyst præcist om ved opjusteringen i juli. For investorer, der investerer i den langsigtede vækstcase, er det nemlig ikke lige meget, om den organiske vækst ligger i den mindre lavvækst-forretning A&PM (Anaestheia & Patient Monitoring) eller i endoskopi-forretningen, som efterhånden har vokset sig så stor, at den fylder næsten 60 %.

I juli blev det blot oplyst, at den organiske vækst var på hele 15,7 % i kvartalet (mod 5.9 % sidste år), og at væksten år-til-dato nåede 14,9 % (5,4 %). Det blev suppleret med ordene ”fortsat stærk vækst” i Endoskopi og ”solid” vækst i A&PM-forretningen. Sidstnævnte har de seneste 7 kvartaler præsteret organisk vækst på mellem -7 og +7 %, og her har covid-efterveer også spillet ind, for umiddelbart er forventningen kun en lav encifret omsætningsvækst fra dette forretningsben, der aktuelt udgør 41 % målt på omsætning. Det er f.eks. forventningen i strategiplanen frem til 2027, at der præsteres en årlig vækst på 2-4 % fra denne division.

I kvartalsregnskabet står det klart, at A&PM leverede en flot vækst på 10,9 %, som primært var drevet af prisforhøjelser. Om dette niveau er holdbart, var selvsagt et fokuspunkt på telefonkonferencen. Ambu har ikke endnu set væsentlige volumenfald eller kontraktbortfald, men der kan komme en effekt om et par kvartaler, når kontrakter skal genforhandles og kunderne har haft tid til at vurdere prisstigningerne og evt. fundet alternative leverandører, men effekten af prisforhøjelserne bør umiddelbart vise sig positivt i 1. halvår af de nye regnskabsår også.

Det er i sig selv ikke dårligt, at lavvækstforretningen pludselig leverer en flot og bedre end ventet vækst, men problemet er, at da den samlede vækst allerede var kendt, kan det kun betyde, at væksten på 18 % i den anden del af forretningen (endoskopi & pulmonologi) ikke var helt så stor som konsensusforventningen på 19,6 %. Og det er ”problematisk”, for det er her, at de høje forventninger i aktiekursen hører hjemme.

Det også værd at notere, at endoskopi-væksten i forhold til kvartalet før også er faldet fra 22 % i 2. kvartal, og usikkerheden hos investorerne er nu, om det er en tendens eller blot et lille skvulp. Pulmonologi udgør ca. halvdelen af endoskopi-forretningen, og her blev væksten ”kun” på 9,9 % mod forventet 13 %, og det er formentlig også her, den egentlige forklaring bag aktiekursens deroute ligger.

Med en P/E på over 70 er der dog ikke plads til slinger i valsen, og da man nu er ved at nå den periode i strategiplanen frem til 2027, hvor alle de nemme frugter er plukket, og margin og vækst er komme tilbage på et vist niveau, bliver rejsen fremad måske lidt sværere. Det står i hvert klart ovenpå telefonkonferencen, at man stadig er lidt forsigtig i særligt sin GI-satsning (gastroenterologi), hvor salgsindsatserne stadig er niche-prægede og fokuserede.

Vi lagde også mærke til, at Ambu nu mere formelt og officielt begyndte at tale om opkøb som en mulighed for at understøtte væksten fremover. Det er klart, at den bedrede økonomi åbner for den mulighed, men djævlens advokat kan også se det blive bragt på banen som en nødvendighed, hvis forretningen skal fastholde sit væksttempo.

På langt sigt ligger der uændret en langvarig væksthistorie, for det er kun omkring 3 % af det totale endoskopi-marked, der er gået over til engangsbrug, som basalt set er hele Ambus forretningsidé. Der ligger altså principielt stadig 97 % af markedet og venter på at gå fra flergangsbrug til engangsbrug.

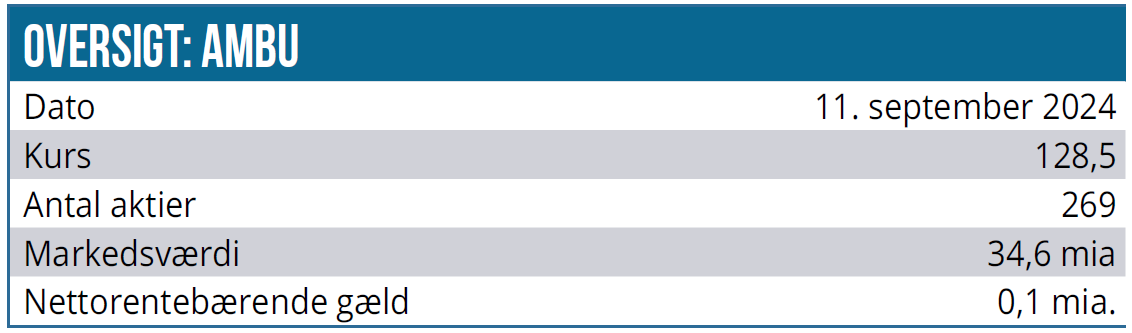

P/E stadig på 72

Konsensusestimaterne for Ambus igangværende regnskabsår ligger med en EPS på 1,76 (og med et range fra 1,62 til 1,93), hvilket ved aktiekursen på 128 DKK modsvarer en P/E på ca. 72. Går vi en uges tid tilbage til dagen før 3. kvartalsregnskabet lå kursen i 153 DKK modsvarende en P/E på 86.

Når en aktie handler til så høje P/E-værdier, er der selvsagt store forventninger til, at den fremtidige omsætning og indtjening vil ligge på et helt andet niveau end det nuværende. Og når investorerne betaler dyrt for den fremtidige indtjening, skal der ikke megen usikkerhed på banen, førend der kan være meget klar afregning i aktiekursen.

Kigger vi 3 regnskabsår frem, forventes en EPS på næsten 4 DKK i 2027, hvilket bringer P/E ned omkring 32, som i sig selv ikke er lavt i absolutte termer.

Vækstcasen kører, men den er for dyr

Hvis vi ser bort fra de små bølgeskvulp, går det i store træk stadig pænt fremad for Ambu. Bruttomarginen stiger, og EBIT-marginen stiger også i kølvandet på den trods alt pæne 2-cifrede omsætningsvækst. Selvom der forude venter en langvarig væksthistorie indenfor engangsendoskopi, så er aktien basalt set for dyr og volatil i vores øjne. Aktien er aktuelt ikke voldsomt meget shortet (ca. 3 %), og selvom det burde give lidt mere ro om aktien, så har den i den grad vist sig fra den volatile side.

Vi har uændret tillid til ledelsen og dens formentlig fortsat konservative tilgang til forventningerne.

Vi forventer dog, at der formentlig vil komme et mere attraktivt tidspunkt at gå ind i aktien på hen over de næste 3-6 mdr. Vores kursmål fra sidst på 110 DKK er også indfriet, og selvom væksten egentlig er pæn, så ser vi ikke grund til andet end en marginal justering på nuværende tidspunkt.

Stigning op til regnskab kan forklare lidt

Når faldet på 16 % efter regnskabet skal vurderes, hører det med til historien, at Ambus aktie i ugerne op til regnskabet var brudt ud af det ret snævre handelsinterval på 130-140 DKK, som den reelt set havde handlet igennem hele juni og juli måned. En stigning i aktiekursen til 153 DKK var nok lige til den favorable side, og der var i hvert fald afregning ved kasse et, da usikkerheden stak sit ansigt frem igen.

Som opjusteringen d. 10. juli også afslørede, så er Ambu hurtig til at offentliggøre hovedtal, hvis de ligger udenfor forventningen. Sidste år offentliggjorde man præliminære årsregnskabstal d. 9. oktober, og det er bestemt tænkeligt, at det bliver tilfældet igen i år, ca. 1 måned før det officielle årsregnskab i starten af november, hvor vi også får forventninger til det nye regnskabsår. Om historien gentager sig, eller om Ambu måske er lidt mere informative om vækstfordelingen, kan kun tiden vise.

Vores kursmål afspejler i hvert fald tydeligt vor umiddelbare holdning til Ambus aktie, som vi godt kan kalde lidt af en humøraktie.

Kurs på analysetidspunkt 128 DKK Kursmål 115 DKK Analysedato 11. september 2024

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her