Den opdaterede SEC-filing fra Akero Therapeutics opridser forhandlingsforløbet, inden Novo Nordisk i oktober løb med selskabet i en handel til 30 mia. DKK. I sommer havde Novo og et andet selskab begge lagt bud på Akero, og der var måske optræk til en budkrig. Begge trak sig dog uventet samme dag, og salgsspillet syntes tabt for Akero. I september vendte Novo imidlertid tilbage og kunne i løbet af en kort eksklusiv forhandlingsperiode indgå en aftale i starten af oktober til en lidt lavere pris, end der var på bordet tidligere. Her følger et kort resume af forløbet, hvor Novo i modsætning til det aktuelle Metsera-forløb var alene om at lukke en aftale til sidst.

Referat af SEC-filingen er delvist bearbejdet af ChatGPT med fokus på de begivenheder, der var afgørende for, at transaktionen blev gennemført.

Strategisk forløber og mandat

Fra 2020 indgik selskabet (Akero) fortrolighedsaftaler med i alt 11 pharma-aktører og drøftede løbende strategiske alternativer. 5. marts 2025 nedsatte bestyrelsen et transaktionsudvalg med mandat til at styre proces, forhandle vilkår og anbefale aftale. Dette lagde det formelle fundament for et disciplineret forløb og senere beslutningstagning.

Studiedata drev interesse og kursudsving

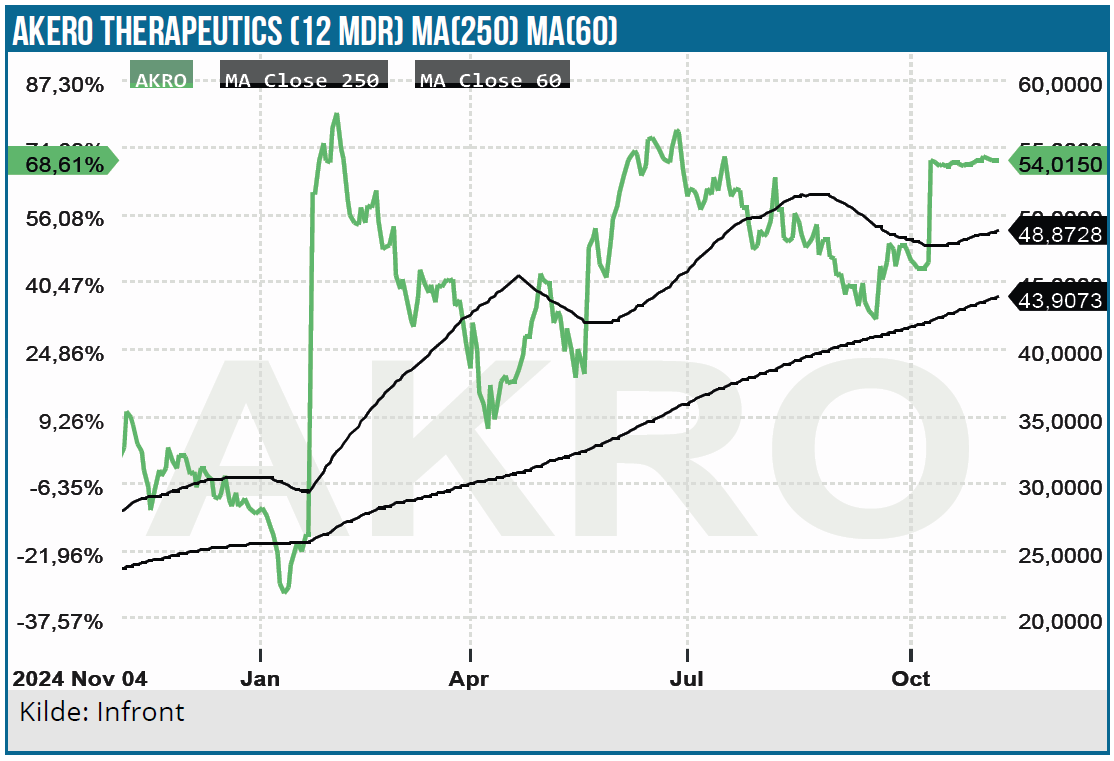

Positive signal fra HARMONY-studiet (F2-F3 segmentet af MASH-patienter) i sep. 2022 og svag SYMMETRY-læsning i okt. 2023 flyttede aktien markant. Den 27. jan. 2025 viste data fra SYMMETRY efter 96 uger statistisk signifikant reversering af F4-cirrose og gav et nyt aktieløft fra 26 USD til 51 USD. De kliniske datapunkter var katalysator for fornyet interessetilkendegivelse – herunder fra Novo – og styrkede selskabets forhandlingsposition. (Som nævnt i sidste udgave af ØU Life Science var SYMMETRY også afgørende for Roches købsinteresse for 89bio, da data blev anset som en validering af hele FGF21-klassen af lægemidler.)

Novo aktiverer dialog, får adgang til due diligence

Novo rakte ud først gang den 4. november 2024 og holdt et non-confidential call den 11. december med Akero og underskrev en NDA 8. januar 2025. Den 15. januar drøftede parterne HARMONY-data og forventninger til SYMMETRY 96 ugers data, der ville komme senere på måneden. Den 4. marts fik Novo adgang til datarum og den gradvise udvidelse af due diligence var afgørende for, at Novo kunne gå fra sondering til konkret bud.

Første Novo-bud og mediepres

14. maj 2025 afleverede Novo et mundtligt og ikke-bindende bud på 58 USD pr. aktie kontant og signalerede hurtig eksekvering af en eventuel aftale. 20. maj udløste rygter via StreetInsider.com en kursreaktion, og Novo bad om svar senest 23. maj. Kombinationen af konkurrencetryk og tidsvindue pressede processen fremad og fremtvang en hurtig afklaring af interessen.

Konkurrence skaber budkrig

Den 23. maj fremkom Party A et bud på 62,50 USD pr. aktie. Den 28. maj udsendtes procesbreve med krav om aflevering af aftaleudkast senest 6. juni og endelige bud senest 12. juni med sigte på offentliggørelse 16. juni. Konkurrencen mellem Novo og Party A løftede prisforventningen og gav selskabet forhandlingsløftestang på både pris og vilkår, samtidig med at Party E også havde meldt sin interesse og begyndt due diligence. Akeros rådgivere noterede dog Party E’s manglende engagement i processen (bl.a. manglende hyring af eksterne rådgivere og konsulenter) og Party E afleverede da heller ikke et aftaleudkast ved tidsgrænsens udløb 5. juni.

Dramatisk tilbagetog i juni – nyt rygte årsag?

Den 9. juni indikerede både Novo og Party A uafhængigt af hinanden, at de ikke længere var interesserede i en handel. Samme dag var der på en specialist M&A-blog også rygter om at to pharmaselskaber var interesserede i at overtage Akero. Den 10. juni drøftede bestyrelsen en re-engagement-strategi og det ledte bl.a. til en opfordring til Novo om at et bud på 63 USD ville give eksklusivitet, men den 12. juni bekræftede Novo (igen), at man ikke gik videre. I de følgende måneder holdt Akeros rådgiver (Morgan Stanley) kontakten med Novo varm, men uden at diskutere pris eller værdiansættelse.

Gen-interesse og eksklusivitet

I perioden 12.–21. september 2025 tog Novo kontakt til Akero med henblik på re-engagement og bad om 14 dages eksklusivitet. Den 26. september indgik parterne eksklusivitet frem til 10. oktober, hvilket gav forhandlingsro, men også Novo mere forhandlingsstyrke. Parallelt forhandlede advokaterne nøgleemner såsom størrelsen på reverse termination fee og termination fee, udviklingsplanens scope og CVR-triggers.

Første genbud fra Novo og CVR-betingelser

3. oktober bød Novo 51 USD og hertil 8 USD i CVR, som udløstes ved fuld FDA-godkendelse i F4c-indikationen senest 6. januar. 2031. Den 4. oktober lød Akeros ”modbud” på 57 USD + 10 USD i CVR med deadline 6. januar 2032. Dvs. et år senere. Allerede 5. oktober løftede Novo kontantandelen i sit bud til 53 USD og sænkede CVR tilsvarende til 6 USD og med deadline 30. juni 2031. CVR-strukturen og tidsfristen blev centrale brikker i værdikompromiset.

”Best and final”-bud fra Novo

Om aftenen den 5. oktober afleverede Akero et modbud på 56 USD + 6 USD i CVR med deadline 6. januar. 2032. Novo svarede igen med et “best and final” buyd på 54 USD + 6 USD i CVR med deadline 30. juni 2031. Den 6. oktober konkluderede bestyrelsen, at kombinationen af kontant præmie, sandsynlig CVR-udbetaling og reguleringsrisiko gjorde Novo-forslaget attraktivt nok til at gå videre til en endelig aftale, der blev offentliggjort den 9. oktober.

Konklusionen er dermed, at Novo gik fra et første bud på 58 USD kontant i maj måned til en aftale i oktober på 54 USD kontant og 6 USD i CVR.

Det fulde forhandlingsforløb kan læses fra side 33 her i SEC-dokumentet.

Finansiel prognose

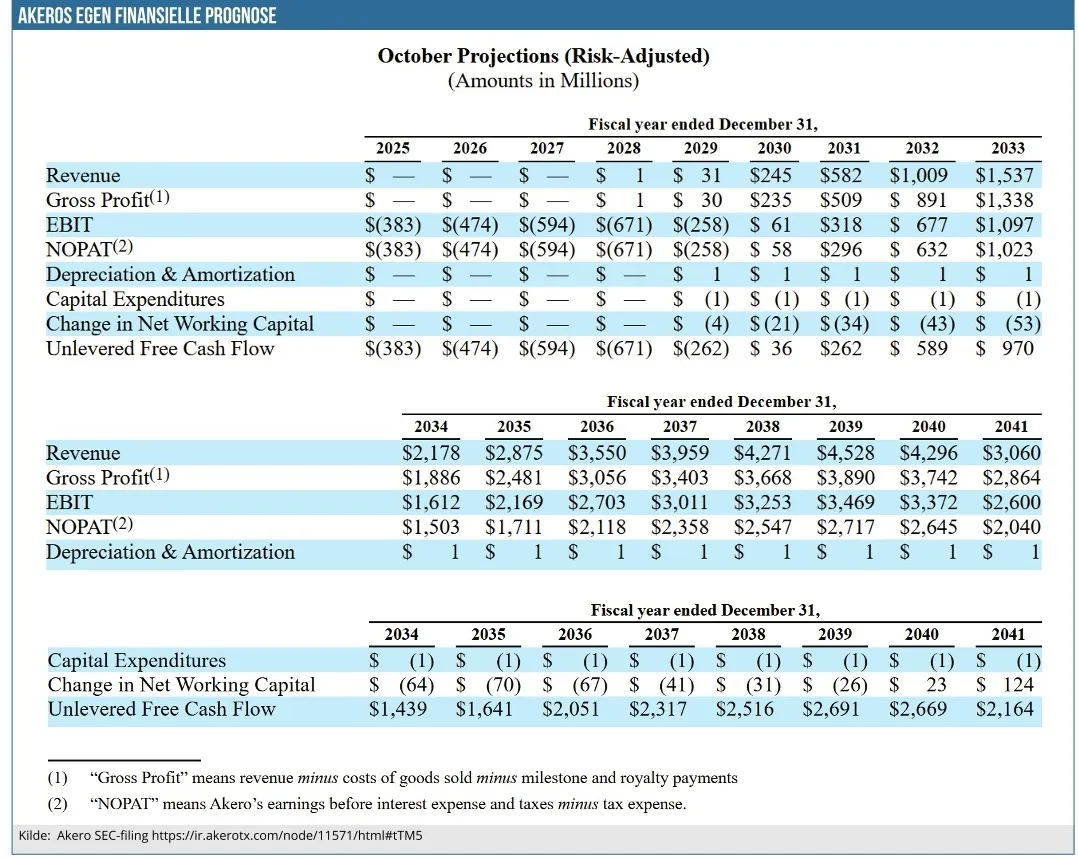

Derudover er det måske også værd lige at nævne side 61, hvor selskabets interne finansielle prognose frem til 2041 er vist, ligesom det også fremgår at Akeros ledelse selv anser en sandsynlighed på 57,4 % for at CVR’en bliver udløst og at den estimerede timing for dette er september 2029.

Vi gengiver herunder den finansielle prognose og fremhæver, at Akeros budgetter indikerer, at efruxifermin allerede i 2032 bliver en blockbuster med en (risk-adjusted) omsætning på 1.009 mio. USD, og at topsalget forventes at blive på lidt over 4 mia. USD i slut-2030’erne. Og formentlig noget højere i reelle tal, hvis man ophæver risikojusteringen.

Med en aktuel aktiekurs på ca. 54 USD og med en forventet closing inden nytår handler Akero lige nu uden egentlig værdi tillagt CVR’en, hvis man ser bort fra risikoen for, at handlen falder til jorden.

Steen Albrechtsen