BioInvent er et early stage selskab, hvilket per definition betyder usikker fremtid, der kan blive en rigtigt god investering. Pipelinen er veldiversificeret, og BioInvent har indgået samarbejdsaftaler med stærke amerikanske pharmaselskaber. Endvidere er BioInvent finansielt velpolstret med mange institutionelle investorer i ejerkredsen. De tidlige kliniske data giver forhåbninger, men vi initierer med en NEUTRAL anbefaling i afventning af flere kliniske data i 2022.

BioInvent udvikler antistoffer indenfor onkologi og hæmatologi og har derudover mange års erfaring med GMP certificeret biologisk kontraktproduktion til tredjepart, som spænder fra cellelinjer til færdige stoffer til forskning og udvikling.

Det er kun med begrænset præcision muligt at vurdere potentialet i et tidligt fase biotekselskab som BioInvent. Der er sparsom dokumentation på udviklingskandidaternes kliniske profil, især når det kommer til behandlingseffekt. Her må man i investeringsovervejelserne overvejende basere beslutningen på de kvalitative aspekter. Det gælder ikke mindst, når der som her overvejende er tale om lægemidler med en ny virkningsmekanisme.

Investeringscasen som vi ser den – Overblik

BioInvent investeringscasen har mange positive sider:

• Cancer-immunterapi har potentiale

• Discovery platform har power

• En R&D pipeline med god spredning

• Forretningsudvikling med stærke partnere

• BioInvent er finansielt stærk

• Mulig FDA opprioriteringsstatus

• Flere kurstriggere på 12 måneders sigt

mens vi blandt BioInvent casens svagheder vil fremhæve følgende:

• Skarp konkurrence indenfor cancer + hæmatologi

• Innovativ medicin i den tidlige fase betyder risiko

Cancer immunterapi har potentiale

Cancer immunterapi-markedet forventes at vokse til over 130 mia. USD i 2025. Cancer immunterapi er inde i en markant udvikling og domineres af antistoffer som Keytruda, Rituxan, Opdivo, Avastin og Herceptin. Antistoffer kan dels fungere som selvstændig behandling eller f.eks. som antistofkonjugater (antistof kombineret med anden medicin), eller f.eks. som en integreret del af T-celle behandling. Pga. cancersygdommenes kompleksitet bliver kombinationsbehandling stadigt mere udbredt, og netop kombinationsbehandling med eksisterende lægemidler er højt prioriteret i BioInvents strategi, hvor det drejer sig om at forstærke patientens immunrespons. Non Hodgkins lymfom (NHL) sygdommen (med B-celle subtyperne FL, MZL, DLBCL og MCL) er området, hvor BioInvent pipelinen er længst fremme. Salget af lægemidler i behandlingen af NHL på de 7 største markeder vil formentlig overstige 5 mia. USD i 2024. På sigt vil BioInvent også satse på CLL, som er et større marked end NHL.

BioInvent fokuserer også på solide tumorer. Det er et bredt område med mange sygdomme, og da selskabet endnu ikke bestemt sig for, hvor de vil fokusere indenfor det felt, kan der ikke sættes tal på markedspotentialet. Men BioInvent vil utvivlsomt satse på de sygdomme, hvor der er gode kliniske erfaringer med en forstærkning af immunresponset via kombinationsbehandling.

Discovery platformen har power

BioInvent råder over en in-house discovery platform, og den har vist sit værd. Platfomen identificerer terapeutiske antistoffer og består af F.I.R.S.T, som matcher antistoffer og targets m.h.t. binding og expression. BioInvents n-CoDeR phage dislay bibliotek indeholder mere end 30 milliarder humane antistofgener.

Noget tyder på at platformen kan levere varen. Det kan ikke alene ses på BioInvents pipeline, men f.eks. også ved at Pfizer via en samarbejdsaftale har gjort brug af platformen til valg af mulige drug targets. Samarbejdsaftalen gav BioInvent 3 mio. USD i milepælsbetaling i december sidste år.

En R&D pipeline med god spredning

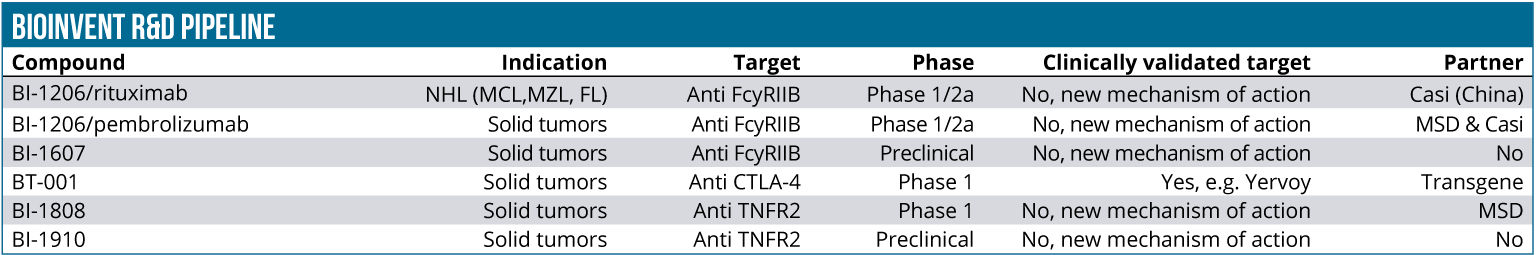

BioInvent pipelinen er i den tidlige fase, men med fokus på onkologi kan den hurtigt modnes. Det er en styrke, at antistofferne retter sig mod forskellige targets og virkningsmekanismer, hvilket gør selskabet mindre sårbart overfor fejlslagne projekter. Dog er hovedvægten lagt på nye virkningsmekanismer, som erfaringsmæssigt har højere risiko end de klinisk dokumenterede.

BI-1206 er det mest fremskredne projekt til behandling af Non-Hodgkins lymfom (NHL) og solide tumorer. Target er FcyRIIB, og der er pt. ingen lægemidler på markedet med den virkningsmekanisme. Da target ikke er klinisk veldokumenteret, er det derfor et noget risikobetonet projekt. Men hvis det virker, kan indtjeningsmulighederne blive gode. Noget tyder på, at FcyRIIB receptoren fungerer som immunologisk checkpoint og undertrykker CD8-T-cellernes respons i forsvaret imod cancercellernes deling. Det kan være en årsag til en begrænset behandlingseffekt med andre lægemidler. Det er rationalet bag BioInvents BI-1206 antistoffets kombinationsstudier med henholdsvis rituximab (NHL) og pembrolizumab i solide tumorer. Det er forventningen, at BI-1206’s blokering af FcyRIIB receptoren forstærker de toneangivende cancerlægemidler rituximab og pembrolizumabs behandlingseffekt.

Det er dog endnu sparsomt med de kliniske data. I januar i år kom BioInvent ud med data på part A delen af BI-1206 NHL fase 1/2a kombinationsstudiet. Ud af 9 patienter havde 2 patienter complete response (dvs. ingen tegn på cancer), og 4 patienter havde partial response (reduktion i canceren). Vi kan forvente data fra fase 2a studiet i 2022. Med den udbredte anvendelse af rituximab og pembrolizumab i kræftbehandlingen tegner det til at blive et scoop for BioInvent, hvis effektdata kommer positivt ud, da det vil lette markedsføringen at hægte sig på de to storsælgende kræftpræparater. Det gælder især kombinationsbehandlingen af solide tumorer med pembrolizumab , hvor Merck (MSD) er partner med deling af indtægter og udviklingsomkostninger. Stoffet er også i udvikling som monoterapi i præklinisk fase.

BioInvent har også et anti-CTLA-4 (cytotoxic T lymphocyte-associated antigen) antistof BT-001 i pipelinen mod solide tumorer. Virkningsmekanismen er kendt, hvor CTLA-4 check point molekylet har en afdæmpende effekt på patientens T-celle immunforsvar imod cancer. Det betyder, at ved blokering af CTLA-4 receptoren forstærkes patientens immunrespons på cancer antigener. Det bedst kendte stof på den front er antistoffet Yervoy (ipilimumab). De første data fra fase 1/2a studiet forventes i første halvår 2022. Stoffet undersøges både som monoterapi og i kombination med pembrolizumab. Endvidere har BioInvent et samarbejde med Transgene, hvor BT-001 kombineres med Transgenes’ virale anticancer teknologi.

Sluttelig har BioInvent også vovet sig ud på et andet og mere uopdyrket område, nemlig TNR-FR2 (tumornekrosefaktor2) receptoren. Her er tale om endnu et immunologisk checkpoint, som antages at have betydning for cancerantigenernes muligheder for at skyde sig igennem patientens immunforsvar.

Forskningen på området virker dog langt fra afklaret. TNRF2 epitopen er udtrykt på de mest potente immunsuppressive Tregs (T-celle regulerende celler). Sagt på almindeligt dansk betyder det, at TNRF2 i patientens immunforsvar hæmmer muligheden for at bekæmpe canceren. Løsningen er så at blokere for TNFR2 receptoren. Det er et noget risikobetonet projekt, men med Merck (MSD) som partner er der trods alt en vis tyngde i projektet.

Forretningsudvikling med stærke partnere

BioInvents strategi og forretningsudvikling tegner overbevisende. Der er noget solidt over strategien med satsning på at hægte sig på veletablerede lægemidler via kombinationsbehandling. BioInvent har efter vores mening valgt en vej, som frem for alt fremstår bæredygtig.

Indgåelse af partnerskaber reducerer selvfølgelig drømmescenariets indtjeningspotentiale ved at gå på egen hånd, men det fungerer sjældent i praksis, fordi kræfterne i biotekselskaberne ikke rækker til at udnytte potentialet. Genmab ville f.eks. formentlig aldrig have fået den succes, som de har opnået, uden en stærk partner som J&J på Darzalex, og det er også lidt tankevækkende, at Genmab først her med en håndfuld godkendte produkter begynder at tale om selv at gå hele vejen med næste generations produkter i pipelinen. Med stærke samarbejdspartnere som Pfizer og Merck er BioInvent i en god position, og det er et lille kvalitetsstempel i sig selv. Det bidrager til finansieringen af pipelinen, og det kan få stor betydning for fremtiden – ikke alene på finansieringsfronten men også mht. at få omsat adgangen til markedet til indtjening.

Finansiel styrke

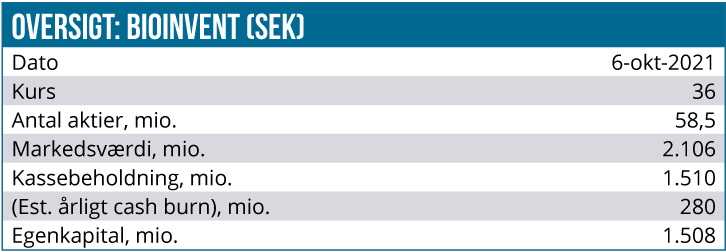

Efter den rettede aktieemission i februar 2021 på 962 mil. SEK til en række svenske og internationale institutionelle investorer havde BioInvent en kassebeholdning ultimo 2. kvartal på 1,5 mia. SEK. Selvom der er udsigt til stigende R&D omkostninger fremover pga. de kommende større patientstudier (bl.a. BI-1206), forventer vi, at kassebeholdningen rækker de kommende 2-3 år.

Mulig FDA opprioriteringsstatus

Hvis de kommende kliniske data bekræfter tidligere effektdata, er det ikke usandsynligt, at eks. BI-1206 får høj FDA-prioritering (Priority Review, Fast Track og/eller Accelerated Approval). Det betyder lavere udviklingsomkostninger og en kortere vej til markedet.

Flere kurstriggere på 12 måneders sigt

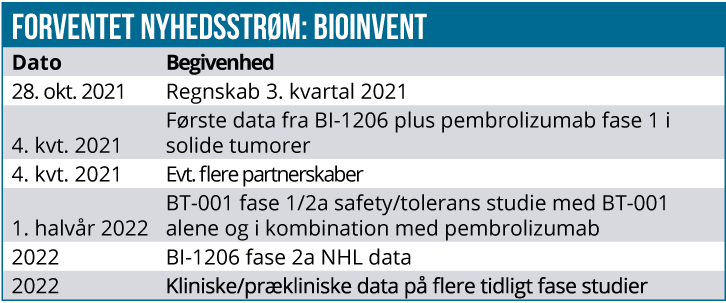

Der er flere vigtige kurstriggere i de kommende 12 måneder, som kan stimulere markedets interesse for aktien (se nyhedsstrøm).

Skarp konkurrence indenfor cancer + hæmatologi

Som nævnt er cancer og hæmatologi et vækstområde med et stort kommercielt potentiale, men der er også heftig konkurrence på området. Der er pt. over 4.700 kliniske og prækliniske lægemidler i udvikling indenfor cancer immunterapi. Som situationen er nu tegner det også til, at antistofbehandling vil få stigende konkurrence fra andre behandlingsformer som genterapi, celleterapi og geneditering. Vi tror dog, at antistofbehandling vil fastholde sin styrkeposition i de næste 5-10 år.

Innovativ medicin i den tidlige fase betyder risiko

Pipelinen er ikke langt fremme, så mere dokumentation på stoffernes kliniske profil har vi endnu til gode. Fejlraten i lægemiddeludvikling indenfor cancer er høj og væsentligt højere end indenfor de fleste andre sygdomsområder. BioInvents satsning på nye virkningsmekanismer gør ikke risikoen mindre.

Vi afventer mere dokumentation

Vi initierer dækningen af BioInvent med en NEUTRAL anbefaling. BioInvent har mange styrker, men da pipelinen er i tidlig fase, er fremtiden noget uforudsigelig. Medmindre man er til risiko som investor, gør man nok bedst i at afvente mere afklaring af pipelinens potentiale, da selskabet trods alt har en anselig marketcap på 2 mia. SEK. Her vil f.eks. BI-1206 fase 2a NHL-data næste år give et bedre grundlag for vurderingen.

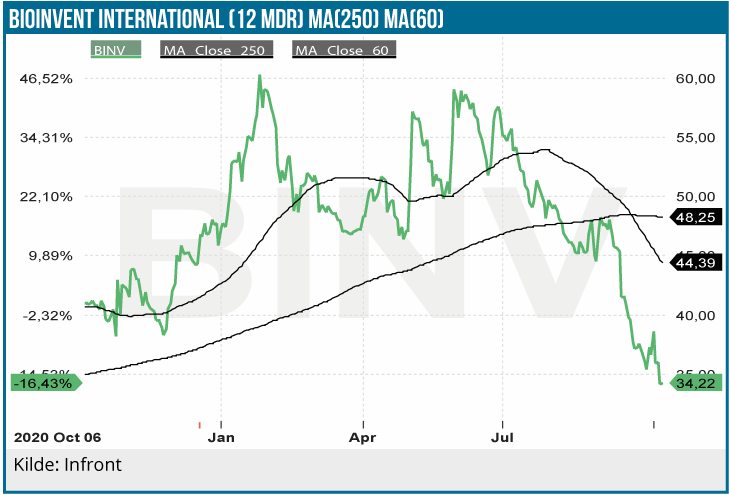

BioInvents prisfastsættelse stikker dog ikke ud i forhold til nogenlunde sammenlignelige selskaber, og selskabets spil på flere heste gør BioInvent til en helt anden investeringscase end eksempelvis et andet svensk cancerselskab som Oncopeptides (se seneste omtale i nr. 13/2021), der selv kommercialiserer ét produkt og pt. har store udfordringer. Det hjælper ikke på BioInvests investerings-case, at early stage biotekselskaber er hårdt prøvet på aktiemarkedet for tiden. F.eks. på Nasdaq Biotech aktiemarkedet, hvor markedets forventninger om fortsat stigende renter og sektorrotationer ikke har været til gunst for tidlig fase biotekaktier, hvor investering primært baserer sig på forhåbninger om fremtidig indtjening. BioInvents aktie har følgelig også fået kærligheden at føle med et kurstab på 26% i år uden selskabsspecifikke negative nyheder.

Lars Hatholt

Kurs på analysetidspunkt: 35,80 SEK

Kursmål (12 mdr.): 40,oo SEK

Analysedato: 6. oktober 2o21

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her