Efter endnu et aktieår, der på flere områder var historisk og sendte næsten alle aktie- og aktivklasser i bund, er det igen tid til at kigge fremad og ind i 2023 i det relativt snævre univers af Life Science relaterede selskaber, som er børsnoteret i Danmark. Vi har tidligere haft gengangere på listen, og det er også tilfældet for 2023, hvor makroøkonomien også for en gangs skyld er rykket højt op på listen over faktorer, der denne gang påvirker udvælgelsen mere end normalt. Det skyldes i nogen grad også en mangel på egentlige betydende kursdrivere blandt de enkelte selskaber.

Reelt set er der kun 16 selskaber at vælge fra på vores liste, hvis man regner Lundbeck A og B som én aktie, og vi lader Orphazyme glide ud af universet. Afhængigt af definitioner eller perspektiv kan der givetvis argumenteres for, at listen enten skal udvides eller indsnævres med et par aktier, men i det store hele er udvalget ret begrænset, når vi ser på hovedlisten på Københavns Fondsbørs. Det er også lidt specielt, at listen i den grad er præget af modne og overskudsgivende selskaber, selvom biotech og medtech traditionelt er kapitalkrævende og udviklingstungt. Den eklatante mangel på biotech og medtech IPO’er på Københavns Fondsbørs er dog ikke noget nyt fænomen, og bruttolisten er derfor i praksis identisk med den fra sidste år.

På en meget optimistisk dag kan det diskuteres, om ikke NNIT snart skal inddrages i universet, når deres strategiske omlægning er komplet og gennemført (forventeligt i 1. kvartal 2023), således at salg af IT-systemer og konsulentydelser til Life Science industrien vægter betydeligt mere end tidligere. På First North og Spotlight børsen i Danmark er der yderligere en stor håndfuld selskaber, som vi kan putte i Life Science kategorien. I udgangspunktet er det dog selskaber, der ligger udenfor ØU Formues investeringsunivers og derfor også udenfor vores radar her i denne analyse.

Der er som bekendt også en lang række danske life science selskaber, som er noteret i primært Sverige, sekundært USA. Disse selskaber falder også udenfor vort dækningsområde her, men vil være relevant for vor udvælgelse på tværs af landegrænserne i næste udgave af ØU Life Science.

Hvordan finder man en vinder-aktie?

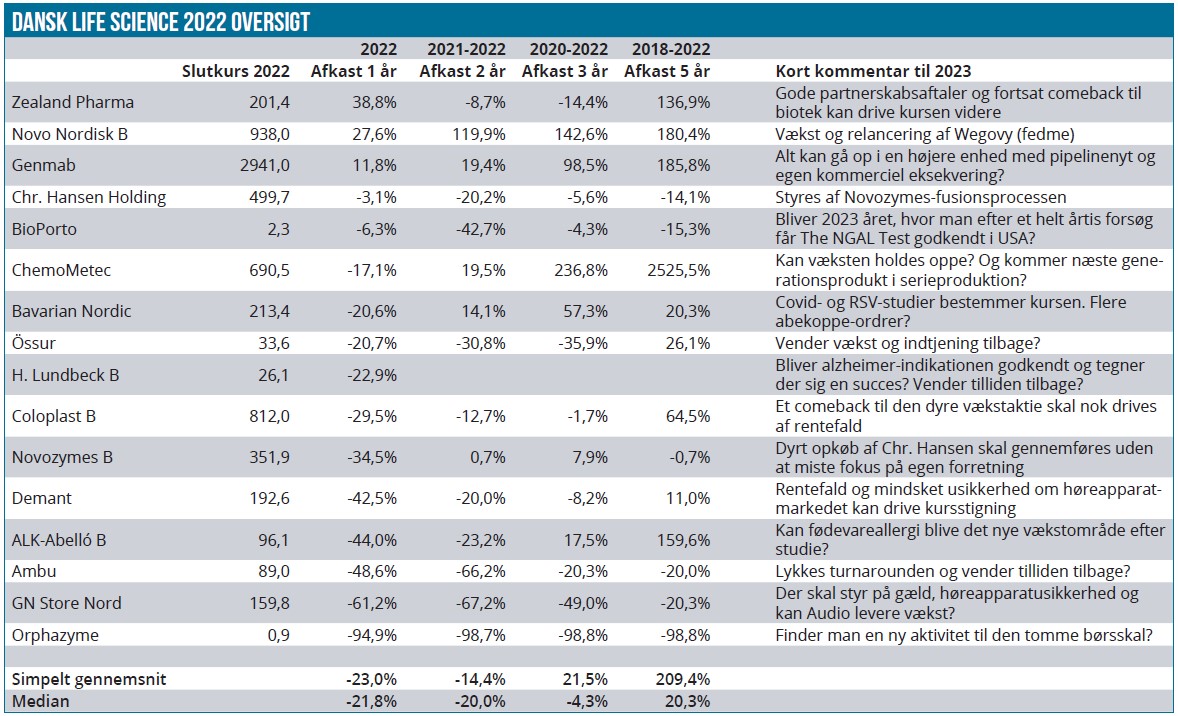

Der er som altid mange forskellige tilgange til at udvælge vindere for 2023. En simpel strategi kan være at tage de 3 værste performere i 2022 ud fra en forventning om, at det, der er gået skidt, før eller siden vil gå godt igen. I så fald skulle det være GN Store Nord, AMBU og ALK.

En anden og stik modsat tilgang kan være at tage de 3 vindere fra 2022 i en forventning om, at de vil fortsætte med at performe godt, og valget ville da falde på Zealand Pharma, Novo Nordisk og Genmab. En tredje mulighed er at tage udgangspunkt i den makroøkonomiske udvikling og lægge sig fast på, hvordan det går med rente, inflation og økonomisk vækst i 2023? Er der udsigt til faldende renter og inflation, ja så er det måske bare de tidligere dyre vækstaktier, man skal tilbage til. F.eks. ChemoMetec, Chr. Hansen (/Novozymes), Coloplast, Demant, GN og Ambu for den sags skyld. En sidste faktor, som man heller ikke må glemme, er risikoen. Der er jo ret beset ikke meget sjov ved at finde 3 vinder-aktier, hvor de 2 præsterer pænt (+50 % hver), men den sidste – for eksemplets skyld – går bankerot. I hvert fald ikke uden, at man på forhånd har været klar over risikoen for det udfald. Efter det positive udfald af Zealand Pharmas vigtige fase 3 studie, er der reelt set ikke egentlige binære investeringscases, hvor det principielt kun kan gå to veje, og der er en meget klar grund til det. Det skyldes helt simpelt, at der i Danmark nærmest ikke er biotekselskaber tilbage i universet. Orphazyme var et sådan play i 2021, og Zealand Pharma var i nogen grad i 2022, selvom selskabets strategiomlægning i 1. halvår i nogen grad mindskede det binære element i investeringscasen.

Vi har også skævet til kapitalbehovet, og selvom det er en meget lille udfordring i det univers, vi kan vælge fra, så er det en vigtig overvejelse for de mange life science investeringsmuligheder udenfor den danske fondsbørs. Særligt indenfor bioteksektoren og den udviklingstunge del af medtech-sektoren har vi i 2022 set, at selv små kapitalforhøjelser har været meget dyre for de eksisterende investorer. Det vil sandsynligvis også være tilfældet i 2023, hvor mange flere selskaber vil være nødt til at hente mere kapital, og det kan blive meget dyrt og ødelægge afkastet i mange år frem for de eksisterende aktionærer.

Sluttelig skal man også overveje, om en vinderaktie skal være den, der har klaret sig allerbedst når året er omme, eller er det nok, at den i dele af året har været god? For 2022 var f.eks. Bavarian Nordic en aktie, der lå markant højere i juli/august, end hvor den sluttede året.

Uagtet, om man har en klar holdning til den makroøkonomiske udvikling i 2023, så vil den i vores tilgang i særlig grad have betydning for afkastet og aktieudvælgelsen. Og det i en grad, som vi gennem en del år ikke har været vant til. Rente og inflation (og længden af en recession) er i den grad trådt frem i rampelyset igen.

Basalt set kan spørgsmålet måske koges ned til, om man tror på lave renter igen eller ej? Og dermed bliver overvejelsen også, om man skal følge den øjeblikke tendens og indrette sig konservativt for 2023, eller om man skal være noget mere kontrær og forvente et stærkt comeback til vækstaktierne? Vi har valgt den gyldne mellemvej og fundet en valueaktie, som givetvis er kontrær og kontroversiel, fordi den i særlig grad er ude i kulden hos de institutionelle investorer. Derudover er vi gået udenom de klassiske dyre vækstaktier, for det er vores holdning, at selvom renten og inflationen skulle falde henover året, så vil det næppe betyde et comeback til tidligere kursniveauer for mange af vækstselskaberne, hvis investeringscases er uændrede.

Lundbeck – den billige aktie ikke ret mange kan lide

Der er genvalg til Lundbeck, som i den grad skød sig selv i foden i 2022 med den kontroversielle introduktion af strukturen med A og B-aktier. Det store selvmål er ikke noget, man vender hurtigt tilbage fra, og derfor er det da heller ikke vores forventning, at de institutionelle investorer vil stå i kø for at vende tilbage til aktien, selvom selskabet præsterer godt finansielt i 2023. Omvendt er det også svært at se et salgspres i aktien, som trods alt har pæne vækstudsigter frem til 2026-2027, hvor man på ny rammes af vigtige patentudløb.

Vi ser derfor yderst begrænset downside samtidig med, at den grundlæggende forretning stadig har et par spændende år foran sig med vækst, herunder særligt lanceringen af brexpiprazole i alzheimers agitation. Det er nok til, at aktien bliver vort mere konservative bud på en god aktie i 2023. Lige nu er der f.eks. udsigt til en omsætningsvækst på 10 % i 2023 til 20 mia. DKK og 20 % vækst på bundlinjen til 3,8 mia. DKK., hvilket resulterer i en P/E for 2023 på 7 ved den aktuelle markedsværdi på 25,5 mia. DKK. Uanset aktiestrukturen, er det i vores øjne interessant med beskeden downside, en lavrisiko forretning og en ikke ubetydelig upside, hvis tilliden skulle vende.

Bavarian Nordic – RSV-studie bliver afgørende, men covid og abekopper kan gøre det sjovt alligevel

Der er også genvalg til Bavarian Nordic til listen. Og det skyldes i den grad udgangspunktet for 2023, som er en lukkekurs på 213 kr. Vi behøver blot at kigge på udviklingen gennem 2022 for at se, hvad lidt medvind til forretningen kan give af kursreaktion i aktien, der toppede ved kurs 400, da abekoppefrygten var på sit højeste.

Ved den nuværende kurs har markedet i vores øjne stort set taget abekoppeforretningen ud af ligningen, og vi mener, at betydningen af abekopper dermed undervurderes betydeligt. Ikke mindst fordi, den har givet selskabet et finansielt rygstød, som har gjort en emission mere eller mindre unødvendig.

Selskabets covid-satsning har også længe været uden betydning og ude af rampelyset, men nu nærmer data fra fase 3 studiet sig endelig, og selvom det økonomiske potentiale er betydeligt mindre end for blot et år eller to tilbage, så skal man ikke afskrive dette projekt heller eller betydningen heraf, hvis covid træder mere frem i rampelyset. F.eks. i kølvandet på Kinas ændrede politik.

I midten af 2023 kan vi se frem til data fra selskabets store RSV-forsøg, og selvom man tidsmæssigt er bagud i udviklingen i forhold til konkurrenterne fra primært big pharma, så bør gode data være nok til at give en betydelig kurseffekt. Et partnerskab har tidligere været bragt på banen som en mulighed i RSV, og det bør stadig ligge i kortene.

2023 byder altså på covid-vaccine-data, RSV-data og sluttelig flere abekoppevaccinesalg til beredskaberne rundt omkring i verden.

Genmab – går alt op i en højere enhed?

Efter i mange år at have handlet om Darzalex, begynder det nu at stå klart for alle investorer, at de sidste 5 års store milliardinvesteringer i R&D, nu står foran at vise håndgribelige resultater.

Partnerskabet med giganten AbbVie skal i år rigtig skydes i gang med den forventede godkendelse og lancering af epcoritamab. Genmab er kommerciel partner på 50:50 basis, og som en tydelig markering af, at Genmab kan bide skeer med de store, så er det Genmab, der har indleveret FDA-ansøgningen, mens AbbVie har stået for den europæiske ansøgning. Epcoritamab bliver endnu et Genmab-udviklet lægemiddel i rækken, der når markedet.

Også i samarbejdet med Seagen har man lanceret et nyt kræftmiddel, hvor det kommercielle også varetages i partnerskab. Altså er Genmab langsomt, men sikkert ved at få etableret sig kommercielt, og det skaber givetvis helt nyt perspektiver for den fremadrettede indtjening, selvom man næppe vil kunne lancere et produkt så bredt og succesfuldt som partneren J&J har gjort med Darzalex.

Ser vi længere nede i pipelinen begynder f.eks. efterfølgeren (HexaBody CD38) til Darzalex at vise sig, og den kan blive en vigtig brik i et kompliceret strategisk spil med J&J i forbindelse med voldgiften om fordelingen af indtægterne fra Darzalex-salget i 2030’erne. Pipeline-projekterne i samarbejdet med BioNTech begynder også at tiltrække sig fokus som basis for en ny generation af lægemidler med stort potentiale, ligesom vi selvfølgelig heller aldrig kan udelukke fusioner og opkøb i sektoren, hvor de store pharmaselskabers kassebeholdning stadig bugner samtidig med, at 2025-2030 byder på markante patentudløb. Bl.a. Keytruda.

Opkøbsspekulationer kan også komme til Genmab, for vi skal ikke overse, at Seagen var tæt på at blive solgt i slutningen af 2022 for et meget stort milliardbeløb.

Største hæmsko for aktien er umiddelbart det relativt høje udgangspunkt omkring kurs 3.000 DKK.

Outsider

En outsider, der akkurat ikke nåede vinderlisten, er GN Store Nord, hvor vi trods selskabets betydelige kursfald i 2022 stadig ser risikoen som lidt for høj til, at aktien kunne finde vej til listen. Markedsværdien er stadig betydelige 20 mia. DKK, og skal man for alvor finde kapital til at få ro på gælden på 15 mia. DKK, er der stadig en ikke ubetydelig kursrisiko. Det afspejler sig omvendt også i et betydeligt kurspotentiale, hvis audio-forretningen viser, at den stadig kan levere vækst, selvom recessionen truer flere steder. Vi vil ikke blive overrasket, hvis aktien over året kan blive et givtigt bekendtskab, men det kræver muligvis en bedre timing end blot at tale om primo og ultimo 2023. Sammen med årsregnskabet for 2022 fremlægges en gennemgang af kapitalstrukturen i februar, og med en mulig løsning på den udfordring kan der være lagt op til kursfest – særligt hvis renter og inflation også falder.

Steen Albrechtsen

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Lundbeck og GN Store Nord.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her