Vi har som andre aktører og iagttagere for vane ved nytårstide at komme med et bud på vinderaktier for det kommende år. Selvom definitionen af en ”vinderaktie” kan være mangeartet, og det skrev vi lidt om sidste år, så søger vi her at pege på aktier som har et godt og interessant kurspotentiale samtidig med, at vi også ser på risikoen. Som udgangspunkt har vi altså taget et skridt ud ad risikokurven, men vi har valgt ikke blindt at gå meget langt ud for at finde den aktie, der potentielt kan stige mest i 2024. Vi starter dog som altid med at evaluere på vort bud fra sidste år.

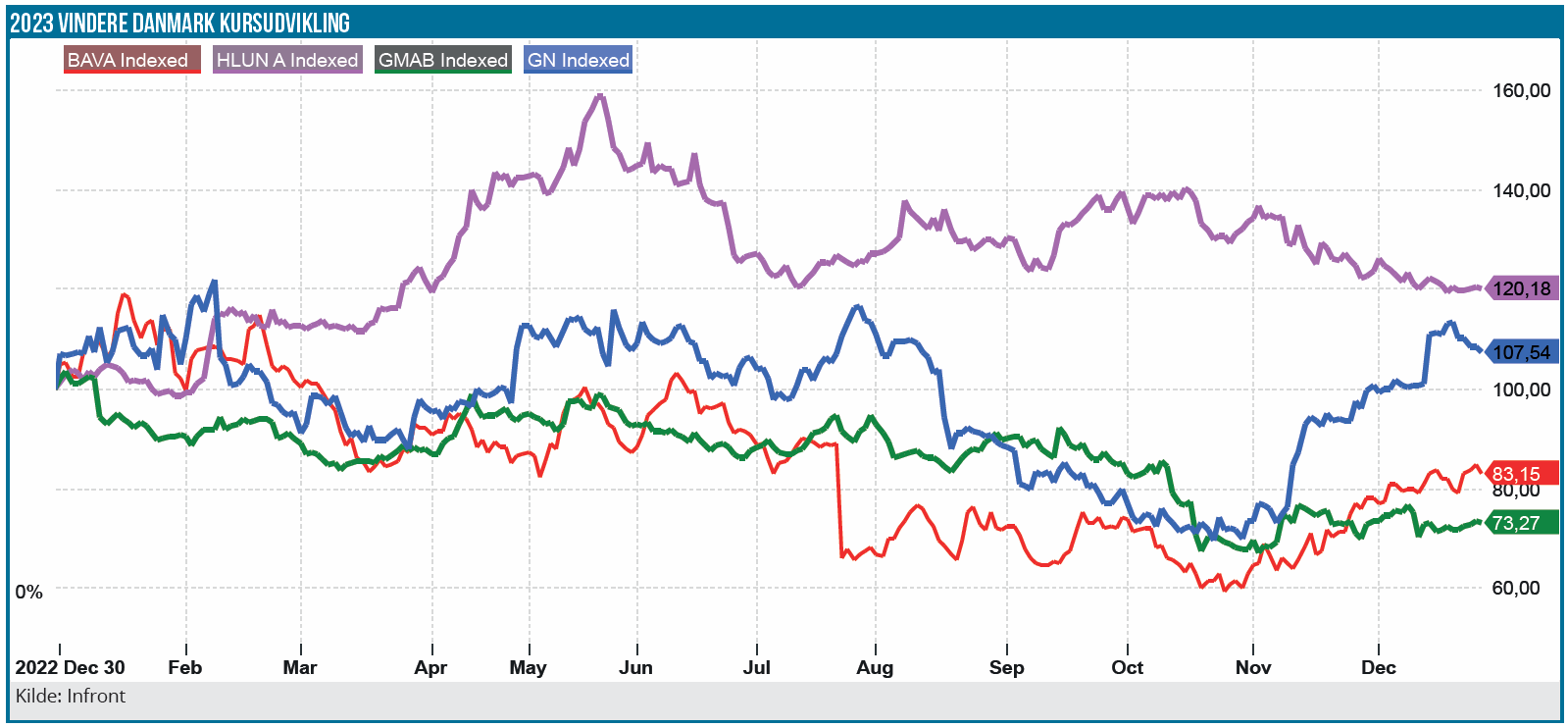

Sidste år valgte vi Lundbeck, Bavarian Nordic og Genmab, som vores bud på Life Science vindere. Som outsider pegede vi på GN Store Nord, dog med en klar understregning af, at timingen kunne være meget afgørende, fordi man jo på det tidspunkt stod overfor en potentiel rekapitalisering af selskabet og dets 2-cifrede milliardgæld.

Status for vinderbuddene er ikke voldsomt imponerende med Genmab 27 % nede, Bavarian Nordic 17 % nede og endelig Lundbeck som den eneste solstrålehistorie 20-26 % oppe afhængig af, om man kigger på A- eller B-aktien. For året som helhed leverede GN et lille positivt resultat, men betydeligt bedre, hvis man havde afventet rekapitaliseringen og været lidt mere tøvende i sin timing af købet.

Til Lundbecks fordel/forsvar skal det siges, at aktien tidligere på året var blandt de allerbedst performende danske aktier med en fremgang på ca. 50 % – vel at mærke på et tidspunkt (maj og oktober), hvor størstedelen af aktierne i C25 var under betydeligt pres. Det understreger også det lidt mærkværdige og kunstige i at vælge en vinderaktie med den reelt set tilfældige tidsperiode ”kalenderåret” som udgangspunkt.

Aktien levede aktien godt op til vores konstatering for et år siden: ”Det er derfor svært at se yderligere downside, samtidig med at den grundlæggende forretning stadig kigger ind i et par spændende år med vækst, herunder særligt lanceringen af brexpiprazole i alzheimers agitation. Det er nok til, at aktien bliver vort mere konservative bud på en kursvinder i 2023.”

I øvrigt er det måske en smule paradoksalt, at vort konservative bud leverede den klart bedste kursperformance, men omvendt var 2023 også på mange måder et volatilt og usikkert år, hvor fremtidsudsigterne i lang forduftede mere og mere for hver dag, der gik. I en sådan periode giver det medvind til en forudsigelig og lavt prissat aktie som Lundbeck. Den levede til fulde op til vor idé om, at aktien var faldet så meget, at det var svært at se yderligere downside-risiko, når forretningen på ingen måde var faldet sammen – snarere tværtimod.

Udviklingen i Bavarian Nordic var naturligvis også skuffende, omend det også var et klart vilkår, at det stort anlagte fase 3 studie i RSV kunne fejle. I det lys er det faktisk ganske nådigt at slippe ud af året med et tab på ”kun” 17 %. Til at afbøde RSV-floppet tæller fortsat god omsætning i abekoppe-forretningen og et succesfuldt fase 3 studie med den i foråret indkøbte vaccine (CHIKV VLP) mod den myggebårne chikungunya virus. Covid-vaccinen floppede også mod de nyere varianter, og den har ikke noget kommercielt potentiale.

Her anså vi dog som bekendt allerede fra årets start, at der ikke var indbygget forventninger til denne, som således kun repræsenterede ren upside. Bavarians pipeline er nu mere eller mindre tom og selskabet skal groft sagt genopfinde sig selv, hvis man skal se en højtflyvende kurs igen. Den eksisterende forretning (koppe- og rejsevacciner) er fornuftigt prissat ved den aktuelle kurs, men omvendt har vi svært ved at se hvad der kan drive aktien meget videre på nuværende tidspunkt uden nyt brændstof (i form af f.eks. ny, vedvarende abekoppeordrer) og ny ”investorfortælling”. Vort bedste bud er, at 2024 vil byde på nye opkøb og partneraftaler, der kan udvide forretningen og bibringe skalafordele til det efterhånden veludbyggede produktionsanlæg.

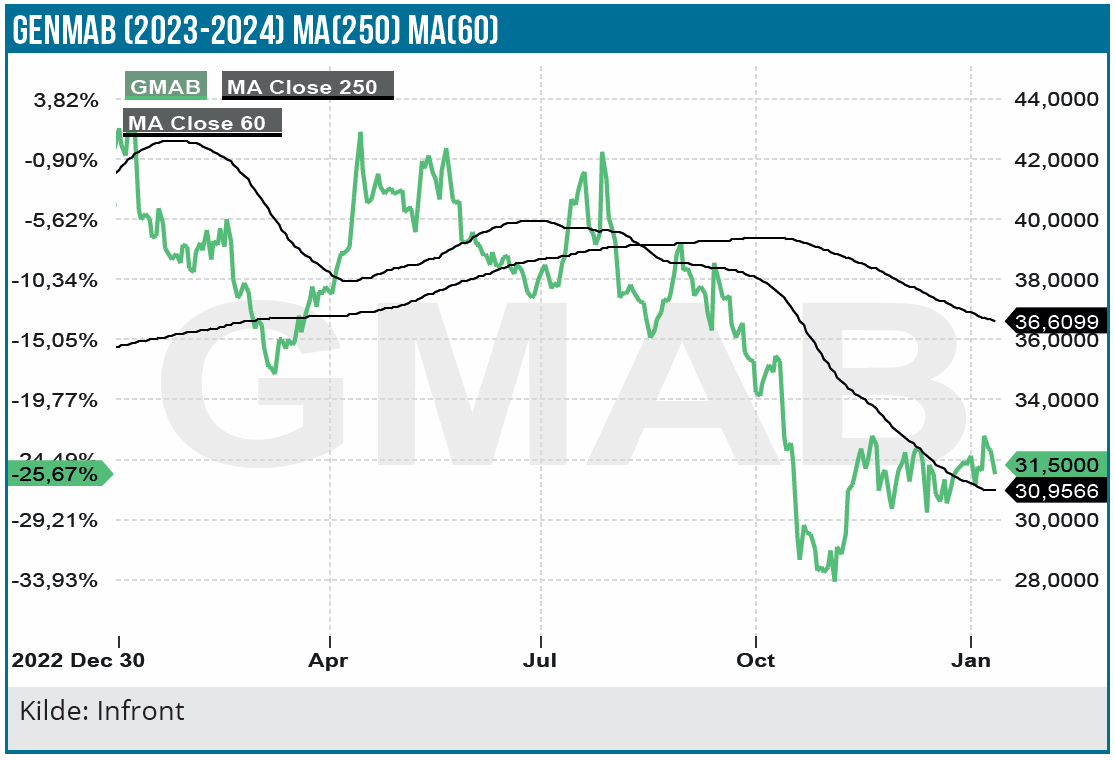

Indtil dette (måske) sker, ser vi ikke noget attraktivt ved Bavarian Nordic, som i øvrigt skal lægge store milepælsbetalinger i 2024 til GSK, som man købte 2 vacciner af i 2020. På den positive side må man konstatere, at uden pipeline er det meget svært at se, hvad der skal kunne skuffe betydeligt nu. Dermed er downsiderisikoen også til at overse. For det sidste bud, Genmab, blev 2023 ikke det år, hvor selskabets pipeline glimtede og meldte sig klart på banen med nye blockbusterkandidater og en potent darzalex-efterfølger.

Det blev til nye produktgodkendelser, men vi mangler endnu solidt bevis på, at næste blockbuster er lige om hjørnet. Samarbejdet med AbbVie viste fremskridt, og partneren Seagen blev overtaget af Pfizer for op mod 40 mia. USD. Den mulige Darzalex-efterfølger (Hexabody CD38) præsenterede ikke afgørende data i 2023, og følgelig så vi heller ikke nogen markant officiel ændring i styrkeforholdet i den noget komplekse strategiske dans, som Genmab og Janssen (J&J) har gang i med bl.a. den fortsatte voldgiftssag om royaltybetalinger i 2030’erne.

Svært 2023 giver genvalg til Genmab i 2024

2024 kan nu i stedet give svaret på voldgiften og fremtiden for Hexabody CD38, samtidig med at vi også formentlig vil kunne se interessante data fra BioNTech-samarbejdet, som kan være med til at understøtte Genmabs nyeste forretningsben indenfor autoimmune sygdomme.

Genmab gik ikke ram forbi i det svære 2023, og en delforklaring var nok også, at aktien, gik ind i 2023 med en ganske høj startkurs omkring 3.000 DKK. I år er det lige omvendte tilfældet med en startkurs omkring 2.150 DKK. Den synes betydeligt mere attraktiv – ikke mindst i kølvandet på det, der ligner en vending for biotech efter flere års nedtur. Det vil nemlig før eller siden også trække en mastodont i sektoren som Genmab frem.

Der anes en fortsat stigende opkøbsaktivitet i sektoren, og selvom Genmab efterhånden sjældent nævnes som opkøbskandidat, så skal man nok ikke afskrive den mulighed 100 %. Genmab har en stærk teknologisk platform og mange godkendte lægemidler, samt ikke mindst en solid omsætning allerede. Den bugnende kassebeholdning giver dog en stærkere selvstændighedstrang.

Vi gentager her mantraet om, hvor vigtig timingen er, når der investeres i biotech. Den fik vi ikke helt korrekt sidste år med Genmab, og på sin egen lidt underfundige måde bliver vores fejlskud for 2023 dermed direkte understøttende for vort bud for 2024. Der er derfor et solidt genvalg til Genmab, fordi vi ser stort set samme situation som sidste år. 2023 har ikke budt på noget, der afkræftede eller sænkede investeringscasen betydeligt. Dermed er setuppet for 2024 det samme og endda med den tilføjelse, at aktien nærmest ikke har nydt godt af biotech-opturen i november og december og følgelig har et betydeligt bedre udgangspunkt i år for at levere kursstigninger, når 2024 er slut.

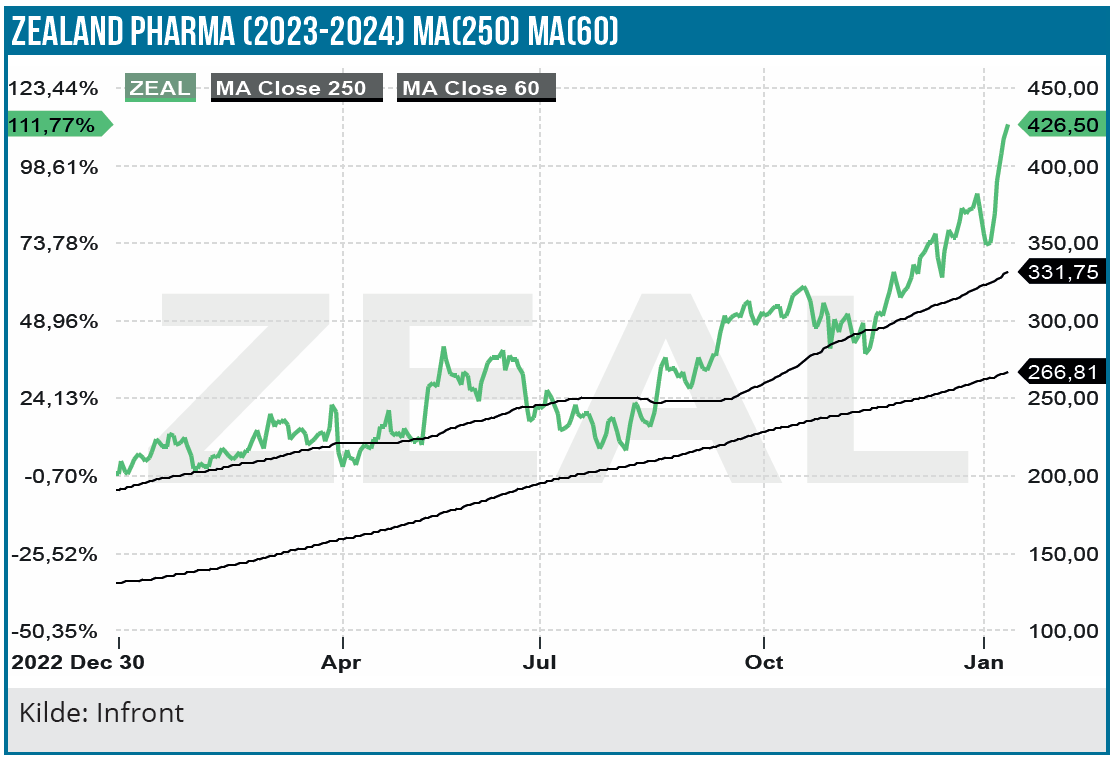

Kan fedme trække Zealand videre op i 2024?

Zealand Pharma leverede et fremragende 2023, og da vi ikke tror, at investorernes fedmefokus stopper fuldstændig i 2024, er det oplagt at tage aktien med. Vi er dog lidt nervøse ved dels den høje Zealand Pharma (2023-2024) MA(250) MA(60) indgangskurs til året omkring 370 DKK (svarende til en markedsværdi over 20 mia. DKK), og dels, at den helt almene overvejelse om størstedelen af fedmeopturen er taget på nuværende tidspunkt. Indlemmelsen i C25 indikerer også, at Zealand er blevet mainstream nu, og det taler alt andet lige for, at en stor del af kurstopturen er taget.

Vi må jo nemlig også se i øjnene, at det netop igangsatte fase 3 program for fedme (via partneren Boehringer Ingelheim) ikke vil levere fedmedata i 2024, men dog fase 2 data fra leversygdommen NASH. Det er således kun de lidt mere tidlige data fra Zealands egne fedmeprogrammer, der leverer data i 2024. Selvom disse er tidlige data, kan de være med til at puste forventningerne til aktien op. Selskabet må også anses for at være et interessant opkøbsemne for et større pharmaselskab, der vil kickstarte sin fedmesatsning og få adgang til en fedmeforretning med flere skud på mål fra forskellige lægemiddelkandidater.

Samlet set er vi altså klar til at satse på fortsat fedmefremgang i 2024, men vi er også klar over, at det er fuglene på taget vi satser på, og dermed er vi et pænt stykke ud på risikoskalaen allerede.

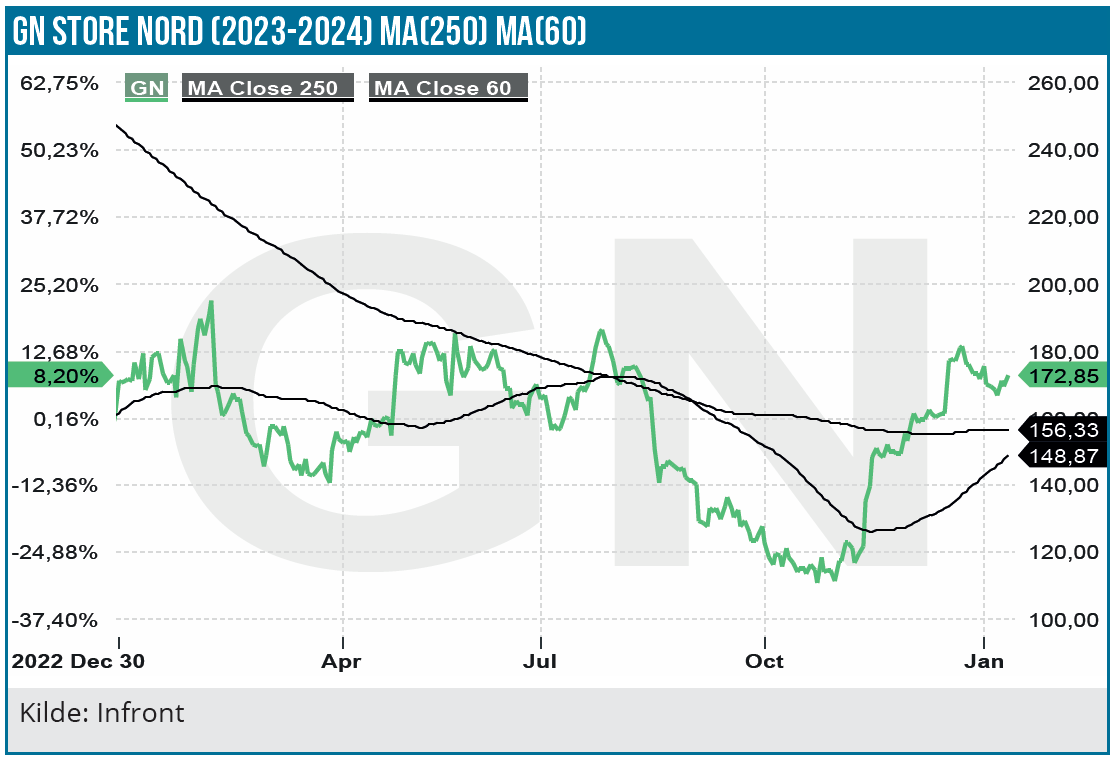

Kan ALK og GN fortsætte stimen i 2024?

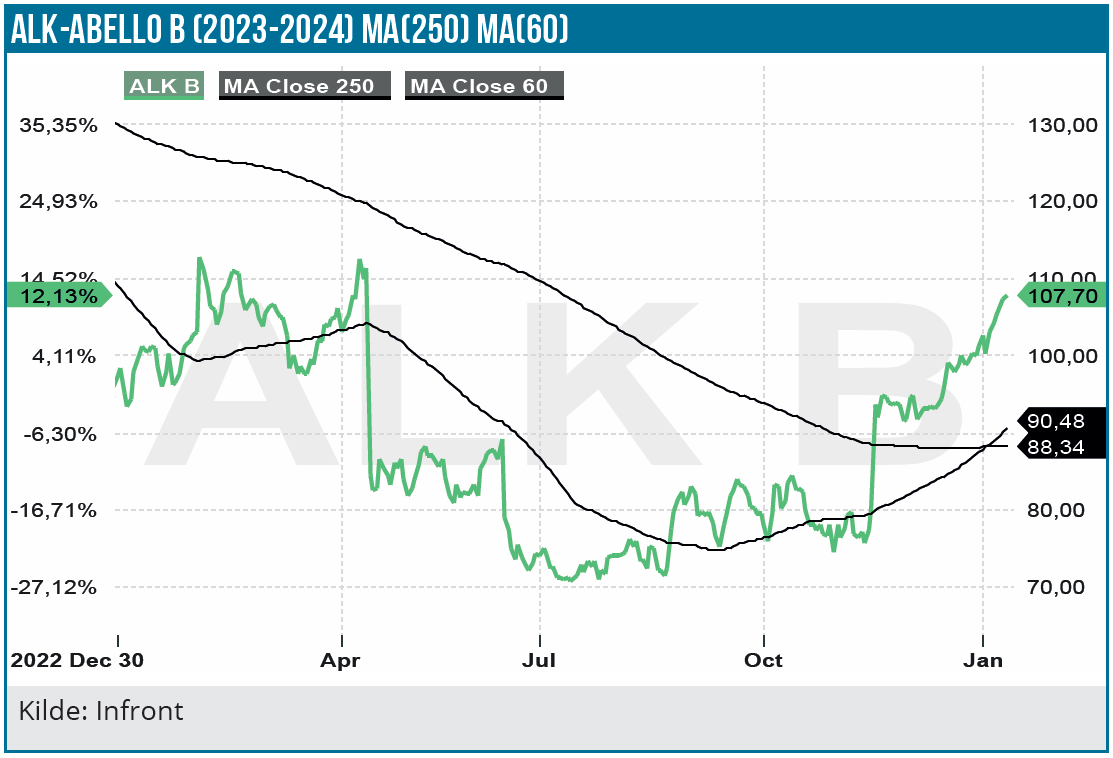

GN Store Nord har fået styr på kapitalstrukturen i 2023 og købt sig et par ekstra år til at få størstedelen af forrentningen på ret køl. Afslutningen på 2023 indikerede tydeligt aktiens potentiale, så snart der er mere ro og sigtbarhed på rentefronten også. Også her er timing altafgørende, og startkursen på 180 DKK synes måske lidt til den høje side. Ved tilbagefald ned mod 150 DKK ser vi klart aktien som en endnu mere interessant mulighed for 2024. For ALK er det historien om en aktie, der har været lidt i glemmebogen i flere år og nu igen begynder at røre lidt på sig. Den har altid været højt værdisat, og det er stadig tilfældet. Selskabet er dog på en solid vækstrejse med sine nyere allergimidler, der gradvist vinder indpas. Der bliver snart åbnet for nye børneindikationer, og det kan måske være adgangsbilletten til det vigtige amerikanske marked, hvor man endnu ikke har haft den succes man drømte om. Det første spæde skridt ind i den nye satsning indenfor fødevareallergier vil også ganske snart vise de første kliniske data, og så kan 2024 blive året, hvor investorerne begynder at skrue forventningerne op til det potentiale, som en potentiel vækstdriver for selskabet de næste mange år.

Novo tager fokus uanset hvad

Selvom vores bud på 2024 ikke har Novo med, så bliver Novo og fedmemarkedet meget sandsynligt den mest interessante historie for sektoren også i 2024. Særligt for Novo bliver det spændende at se, hvordan markedet udvikler sig og ikke mindst, hvordan konkurrencen udvikler sig, nu hvor Eli Lilly også har et godkendt fedmemiddel. De allerførste, spæde tegn fra salget i slutningen af december indikerer en stor interesse for Lillys produkt, og det helt grundlæggende spørgsmål bliver derfor igen, om Novo-investorerne har taget for stort forskud på glæderne allerede.

Opsummering

Samlet set ender vi altså med et mere reelt bud i form af Genmab, og 3 bud til den til mere risikovillige side i form af Zealand, GN og ALK. Det mere konservative bud kan være Lundbeck, som næppe vil blive en kursvinder, men omvendt også kan være et godt sted at være, hvis 2024 bliver sværere end mange måske lige forventer efter de seneste eksplosive 2 mdr. i november og december.

Steen Albrechtsen

SA og/eller nærtstående ejer aktier i Genmab, Lundbeck, GN og Bavarian

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her