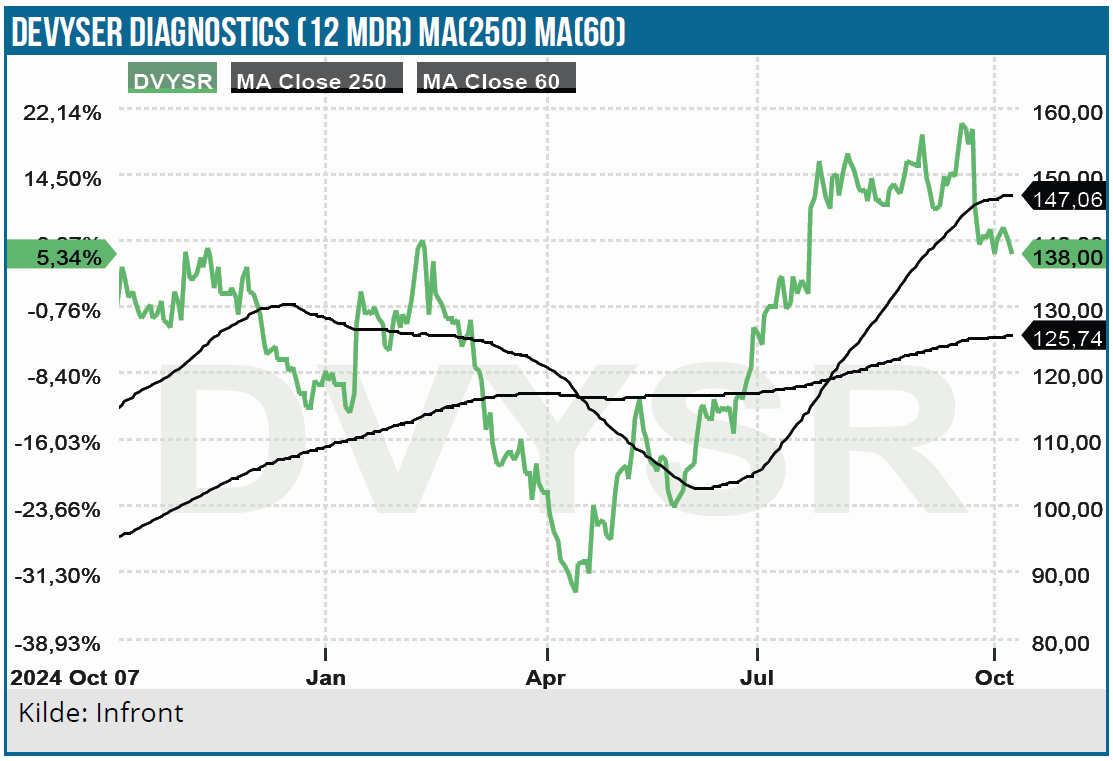

Efter flere år med høj investeringstakt og negative resultater begynder Devyser Diagnostics at vise tegn på en mere moden og bæredygtig forretningsmodel. 1. halvår 2025 markerer et vendepunkt, hvor selskabet både leverede stærk vækst og det første positive driftsresultat. Spørgsmålet for investorerne er nu, om Devyser kan konsolidere resultaterne og samtidig accelerere kommercialiseringen af nye produkter og derigennem skabe et solidt fundament for fortsat værdiskabelse de kommende 12–24 måneder.

Svenske Devyser Diagnostics udvikler og sælger NGS-baserede diagnostiske kits og tilhørende software med fokus på nicheområder inden for transplantation, arvelige sygdomme og cancer. Produkterne bruges primært i specialiserede laboratorier og hospitalsmiljøer.

Q1-modvind, men Q2-gennembrud

Året startede lidt i modvind med en omsætning på 54,8 mio. SEK i 1. kvt. og en vækst på knap 8 %. EBIT landede på -20,5 mio. SEK, og driftens cash flow efter arbejdskapital var -11,4 mio. SEK. Kontantbeholdningen ved udgangen af marts var 114,1 mio. SEK og et tydeligt fald fra året før. Tallene bekræftede billedet af en virksomhed, der stadig bar rundt på investeringer og interne lån, men som samtidig viste stabile bruttomarginer på over 83 %.

I 2. kvartal ændrede dynamikken sig dog markant. Omsætningen steg hele 26,6 % til 67,4 mio. SEK og bruttomarginen løftedes til 84,2 %, og EBIT blev positivt med 5,5 mio. SEK. Resultatet efter skat endte på 1,3 mio. SEK, og cash flowet fra driften blev også positivt med 2,3 mio. SEK.

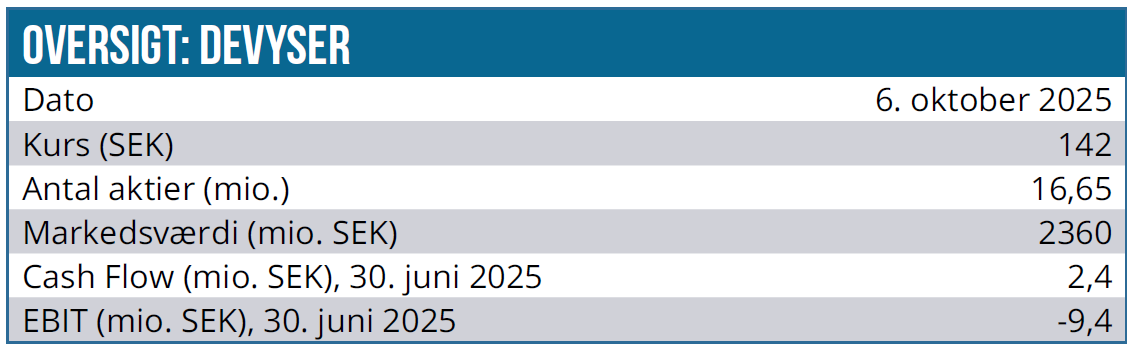

Samlet for hele 1. halvår blev EBIT på -9,4 mio. SEK mod -36,7 mio. SEK året før. 2. kvt. blev dermed et gennembrudskvartal, hvor reorganiseringen fra februar begyndte at vise effekt, og markedet fik for første gang bevis på, at Devyser kan levere overskud på driften.

Kommercielle milepæle og nye lanceringer

En væsentlig nyhed i 2. kvartal var kontrakten i Italien. Devyser vandt et treårigt udbud i Udine med en værdi på 61,8 mio. SEK, svarende til en udvidelse på 10 % i forhold til den tidligere aftale. Kontrakten viser Devysers evne til at fastholde og udbygge relationer til europæiske referencekunder og giver stabil omsætning og indtjening over tre år.

På produktsiden lancerede Devyser to nye assays i juni: HLA loss (Human Leukocyte Antigen), og en samlet test for ”Genomic Blood Typing”. Samtidig blev et IVDR-godkendt RHD-assay lanceret som kan bruges til at bestemme RhD-positiv eller -negativ blodtype. Disse produkter udvider porteføljen i segmenter med høj værdi pr. test, stærke adgangsbarrierer og klinisk differentiering.

Komfortabel likviditet i 2025, men fokus på 2026

Ved udgangen af juni havde Devyser likvider på 100,4 mio. SEK og en rentebærende gæld på 54,2 mio. SEK, primært fra leasing. Soliditeten var 73,3 %, hvilket viser en fortsat robust balance.

Det positive cash flow fra driften på 2,3 mio. SEK i 2. kvt., sammenlignet med -15,5 mio. SEK i samme periode året før, markerede et vigtigt vendepunkt som det første positive kvartal efter en længere periode med negativt cash burn.

Med positivt cash flow i 2.kvt. og en komfortabel kontantbeholdning bør Devyser kunne finansiere sine aktiviteter gennem 2025 uden ny kapital. Dog vil behovet i 2026 afhænge af investeringstakten. Hvis vækstambitionerne i USA og Europa kræver flere kliniske studier og større kommercialiseringsressourcer, kan en emission eller lånefinansiering blive nødvendig, omend det samtidig ikke bør være en stor party-spoiler for aktiekursen, skulle det eksempelvis blive nødvendigt at hente et større 2-cifret millionbeløb.

Devyser har tidligere offentliggjort en omsætningsmålsætning på 300 mio. SEK i 2026, og meget tyder på, at den er indenfor rækkevidde. Efter 1. halvår 2025 ligger selskabet på en årlig omsætningsrate omkring 240–250 mio. SEK, hvilket gør målet realistisk, men kræver præcis eksekvering.

Hvis væksten fra 2.kvt kan fastholdes, og de nye produkter opnår reel markedsadoption i USA og Europa, er det bestemt sandsynligt, at 300 mio. SEK kan nås inden for tidsrammen. Dog er margin for fejl lille: forsinkelser i regulatoriske godkendelser og/eller langsommere laboratorieadoption kan skubbe målet til 2027.

Høje adgangsbarrierer

Devyser opererer i segmenter af molekylær diagnostik, hvor adgangsbarriererne er høje og konkurrenterne få. Monitorering efter transplantation er et område med stigende behov, idet tidlig detektion af HLA-tab kan være afgørende for behandlingsforløbet.

Blodtypning (Genomic Blood Typing) er et andet område, hvor kompleksiteten er høj, og laboratorier efterspørger løsninger, der kan dække flere antigener i en test.

Disse markeder drives af udbud og gode referencer (som f.eks. Italien), hvor lange aftaler skaber forudsigelig omsætning. Strategisk kan Devyser dermed bygge en portefølje af kontrakter, der giver tilbagevendende indtægter og høj margin.

Katalysatorer på kort og mellemlangt sigt

De nærmeste katalysatorer for aktien er:

- Adoption af HLA Loss og Genomic Blood Typingde kommende 12–24 måneder på de mest centrale markeder som USA (størst potentiale og strategisk fokus) og større europæiske lande under IVDR (Tyskland, Italien, Frankrig, Spanien). Disse områder kan alene drive væsentlig toplinjevækst.

- Nye europæiske udbudskontrakter, der kan skabe stabil vækst.

- Fremdrift i USA, især laboratorievalideringer og tilskud/reimbursement.

- Kontinuerligt positiv EBIT og cash flow, som kan reducere behov for kapital og understøtte høje multipler.

- Partnerskaber eller strategiske alliancer, der kan accelerere distributionen.

Risici: adoption, konkurrence og regulatorisk

For investorer betyder de to nye assays, som Devyser lancerede i juni, at aktiens vækstpotentiale ikke kun hviler på geografisk ekspansion, men også på en udvidet produktplatform med potentiale for premium-prissætning.

Trods styrkerne er risiciene også væsentlige. Adoption i laboratorier kan tage længere tid end forventet, og hvis adoptionen forsinkes og likviditeten deraf svækkes kan det føre til kapitalbehov i 2026. Endvidere kan konkurrence fra større diagnostikselskaber presse priserne og rykke ved markedsandele.

Regulering under IVDR og FDA er derudover også helt forventelige faktorer, der kan forsinke kommercialiseringen.

Kursmål

Devyser har i 2. kvartalsrapporten vist, at forretningsmodellen kan levere positiv drift og cash flow. Hvis dette mønster fastholdes, og de nye produkter opnår traction, kan aktien opleve en rerating og fornyet investortiltro til aktiens langsigtede vækstprofil.

Aktien handler nu omkring 140-150 SEK, svarende til en markedsværdi på 2,4 mia. SEK. Volatiliteten er forholdsvis høj, og aktiekursen påvirkes stadig af kvartalsvise resultater, regulatoriske meddelelser og kontraktnyheder. For investorer med risikovillighed og interesse for life science kan Devyser udgøre en case med høj upside, men også fortsatte eksekveringsrisici, selvom selskabets historik mere og mere understøtter opfattelsen af en solid strategieksekvering hen over årene.

Når vi har inddraget alle udfordringer omkring vækst og risici i vores værdiansættelse, fastholder vi kursmålet på 190 SEK med en tidshorisont på 12-24 måneder.

Kurs på analysetidspunkt: 141 SEK

Kursmål: 190 SEK

Analysedato: 6. oktober 2025

Andrea Backlund

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her