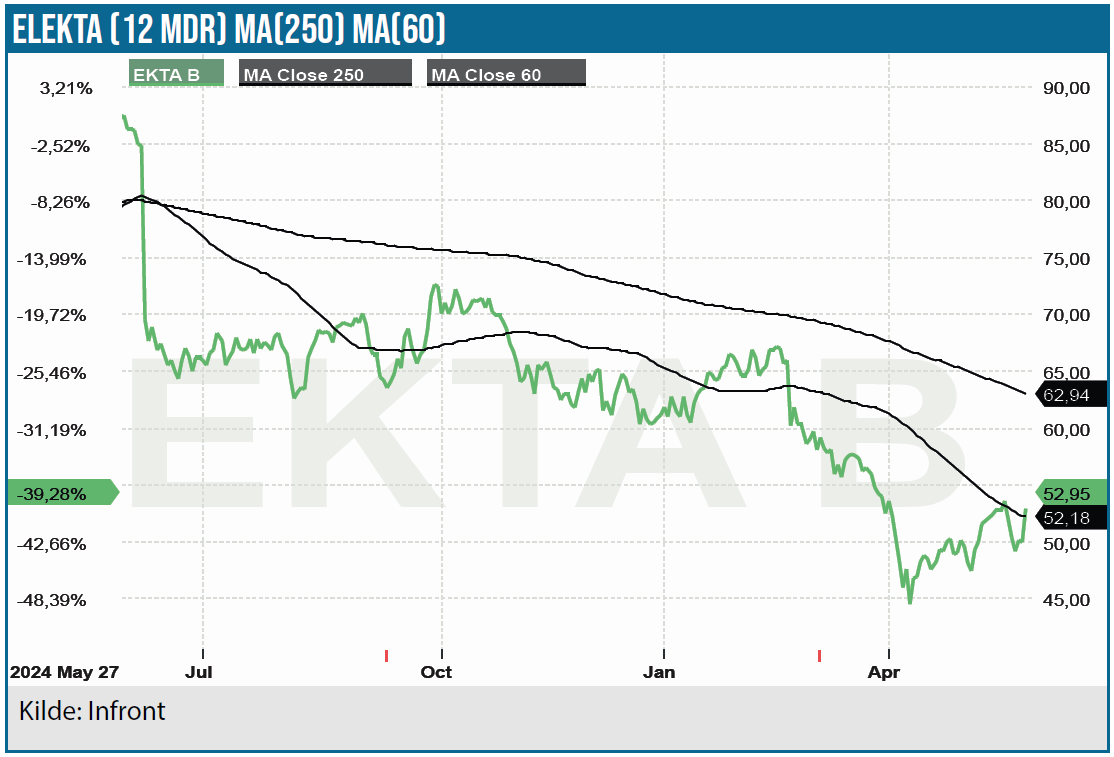

Det har været svære tider for Elekta-aktien, og derfor gav 4. kvartalsregnskabet et kærkomment pusterum til de lidt pressede investorer, der kvitterede med en kursstigning. Selvom markedsaktiviteten er lidt afdæmpet i USA, var et pænt marginløft nok til at glæde investorerne, der også så igennem fingre med en stor R&D-nedskrivning af egenudviklet software på 1 mia. SEK. Det ser til gengæld ud til at bane vejen for en FDA-godkendelse af den i Europa godt sælgende nye strålekanon Elekta EVO.

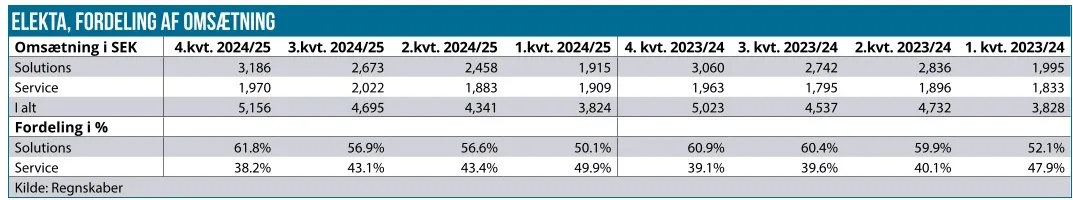

Elekta skuffede ikke i det normalt stærke 4. kvartal, selvom tiderne er lidt svære. Som det fremgår af tabellen, er 4. kvartal på salgssiden (solutions) markant højere end de øvrige kvartaler, og det var også tilfældet i år. Omsætningen på 5,15 mia. SEK var kun en smule bedre end ventet, og derfor var det især nok fremgangen i bruttomargin og EBIT-margin, der blev bemærket og applauderet af investorerne.

En nedskrivning på over 1 mia. SEK som følge af ny cloud-løsning til selskabets softwarekomponenter, hvor man nu overgår til at bruge en eksternt udviklet løsning, skæmmede noget og mindsker afskrivningerne fremadrettet med ca. 100 mio. SEK. Det står klart, at skiftet til en ny cloudløsning synes nødvendig for at tilfredsstille FDA’s syn på bl.a. cybersikkerhed ifm. godkendelsen af Elekta EVO. Groft sagt synes konklusionen at være, at den egenudviklede cloud-løsning ikke er god nok på flere punkter, og der nedskrives der immaterielle aktiver for 1 mia. SEK.

Afdæmpet salg i USA

På salgssiden var der fremgang i Europa (drevet af EVO) og Asien, mens der var tilbagegang i Amerika. Elekta kunne dog i 4. kvartal fastholde en book-to-bill ratio på 1,12 og 1,09 for hele regnskabsåret, og dermed bygger man stadig videre på ordrebogen. Afhængig af, hvilke produkter der sælges, går der fra 6-24 mdr. fra ordremodtagelse til fakturering/levering, så ordrebogen er typisk 12 mdr. eller mere forud for omsætningsudviklingen.

I USA er der en vent-og-se holdning, som har påvirket i både 3. og 4. kvartal og også vil påvirke starten af det nye regnskabsår. Den er både makrobetinget, men den handler i høj grad også om, at mange kunder afventer lanceringen af Elekta EVO. Det trækker som nævnt sidste gang ud med godkendelsen af den nye strålekanon EVO, som er en vigtig vækstdriver fremover – også fordi den lanceres med en premium price ift. de eksisterende produkter.

Ledelsen forsikrede denne gang på regnskabets telefonkonference, at processen hos FDA nu er så langt, at man er meget tæt på at genindsende ansøgningen, hvor bl.a. det nye setup omkring software og cybersikkerhed er inkluderet. Elekta forventer ikke nogen væsentlig lanceringsforsinkelse som følge heraf, omend man heller ikke ville præcisere, hvordan det hænger sammen. Man indikerede dog, at den genindsendte ansøgning var lidt anderledes opbygget, og dermed har man også en formodning om, at behandlingstiden kan blive lidt kortere.

I Kina, som har været et udfordrende marked i et godt stykke tid, går det endelig fremad og med CFO’s ord er der ”a clear recovery here in the China market”. Også i en grad så book-to-bill er kommet over 1 for regnskabsåret som helhed. Vi ved fra sidst, at man i Kina kommer fra et lavt niveau, så det er nok endnu for tidligt at klappe i begge hænder, men der synes bestemt at være en bedring undervejs.

På CEO-siden forløber søgeprocessen efter en ny som planlagt, uden at man vil sætte yderligere ord på timingen. Der er nu gået 3 mdr., siden CEO blev fyret, og Elekta bør derfor være tæt på at kunne annoncere en efterfølger.

Klar marginfremgang, men …

Bruttomarginen nåede med 40,3 % akkurat over den ”magiske grænse” på 40 %, som Elekta i lang tid har kæmpet med at komme tilbage over, og som også udgør en målsætning på sigt. De løftede priser begynder nu at slå igennem, samtidig med at de nye og bedre prissatte produkter også har en effekt. For helåret nåede bruttomarginen kun 37,8 %, og dermed har den højere volumen i 4. kvartal også en effekt. Derfor er det også for tidligt at antage målsætningen om 40 % bruttomargin for indfriet.

Den forbedrede bruttomargin løftede også EBIT-marginen længere nede i resultatopgørelsen til 16,3 %, hvilket var klart over konsensus på 14,2 % og endvidere en klar forbedring fra sidste års 13,0 %. Det er også et niveau pænt over målsætningen på >14 %, men her spiller det naturligvis ind, at 4. kvartal er sæsonmæssigt stærkest og derfor får hjælp fra det, vi kan kalde driftsmæssig gearing eller skalafordele ift. de andre kvartaler.

For hele regnskabsåret blev det derfor også kun til en EBIT-margin på 11,6 % og dermed stadig pænt under målsætningen på 14 %. Vi er lidt varsomme med at lægge for stor vægt på den flotte (justerede) EBIT-margin i 4. kvartal, ikke mindst pga. den store nedskrivning af immaterielle aktiver på 1.064 mio. SEK i kvartalet, som jo også kan have hjulpet andre poster i resultatopgørelsen – også selvom det er uforsætligt.

Selv 100 mio. SEK modsvarer rundt regnet 2 procentpoint på EBIT-marginen, og derfor har vi brug for at se lidt flere rene kvartaler, førend vi kan drage nogen endelig konklusion om løft i EBIT-marginen, men det er klart, at løftet i bruttomarginen er en vigtig forudsætning.

Toldtrussel ser overkommelig ud

Aktien har ikke overraskende haft det svært efter de amerikanske toldtrusler. Elekta producerer primært i England og i Kina, og det giver usikkerhed, selvom selskabet også giver indtryk af, at man aktivt arbejder med at afbøde eventuelle effekter. På nuværende tidspunkt bemærker Elekta ikke uventet, at situationen ændrer sig konstant, så det er svært at sige noget konkret om effekterne.

Det var til gengæld betryggende, at Elekta præciserede, at man har ganske lidt eksponering til Kina-USA-handlen, ligesom man også konstaterede, at ”kun” 22 % af omsætningen skabes i USA. Disse 22 % kan yderligere opdeles i maskiner, services og software med ca. 1/3 til hver. Maskinerne produceres i England og eksporteres til USA, mens både software og service næsten udelukkende ”produceres” lokalt i USA.

Reelt set er vi altså ude i, at helt nede omkring 7-8-9-10 % af omsætningen er eksponeret mod toldtruslerne pt. Det ser i vores øjne overkommeligt ud og retfærdiggør måske ikke helt det kursfald på næsten 20 % hen over toldkaosset i starten af april. Aktien ligger lige nu små 10 % nede i forhold til kursen i marts og har derfor ikke fuldt ud genvundet det tabte.

Kursmål uændret

Selvom det går lidt langsomt pt., så er den strukturelle og langvarige vækstprofil intakt hos Elekta, fordi cancerbehandlingen i globalt perspektiv stadig har store efterslæb i mange geografier. Også fordi strålebehandling stadig er en grundsten i kampen mod cancer, og fordi man med de nyeste produkter ser ud til at skabe en bedre og mere profitable forretningsmodel.

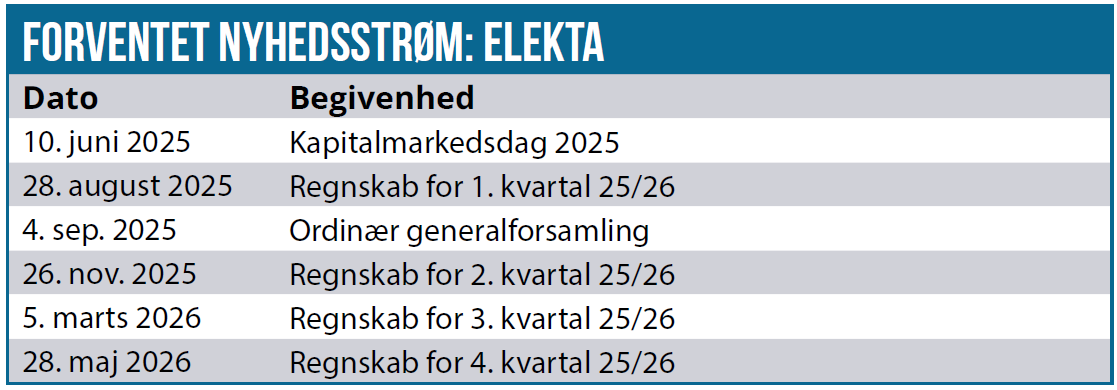

Prissætningen af Elekta er derfor i vores optik uændret til den lave side, men investorerne er stadig usikre på fremtiden, ligesom man næppe har fuld tillid til, at indtjeningsmarginen kan løftes til >14 % permanent. Et kvartal gør ikke nogen forskel på det punkt endnu, men der vil formentlig blive spurgt mere ind til det på næste måneds kapitalmarkedsdag.

Vi ændrer ikke på vort kursmål denne gang, men fastholder 80 SEK, hvilket også repræsenterer en betydelig upside fra det aktuelle kursniveau på 53 SEK. Selskabet er stadig i gang med en genrejsning, og der ligger en stor opgave for den kommende CEO i genskabe investorernes tillid til forretningsmodellen og de finansielle målsætninger. Det sker ikke overnight, ligesom vi også skal huske på, at man guider afdæmpet for starten af det nye regnskabsår, selvom man for hele regnskabsåret fastholder at levere fremgang i omsætning og indtjening.

Vort kursmål på 80 SEK illustrerer ikke det fulde potentiale på sigt, og aktien er aktuelt den tungeste position i Life Science Modelporteføljen og vægter lige over 10 %.

Kurs på anbefalingstidspunkt: 53 SEK

Kursmål: 80 SEK

Analysedato: 28. maj 2025

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Elekta. Aktien ligger også i Life Science Modelporteføljen.

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her