Efter meddelelsen i marts om åbning af cohort c var der allerede i 1. kvartalsregnskabet tydelige tegn på, at IBT endelig kan skrue op for patientrekrutteringen i det store fase 3 studie. Langt om længe er der således et overskueligt tidsperspektiv for en investering i IBT og sammen med en solid kassebeholdning gør det aktien ganske interessant efter lang tids dødvande.

Det er efterhånden blevet lidt af en vanesag, at vi i Infant Bacterial Therapeutics’ (IBT) kvartalsregnskaber stort set kun fokuserer på den aktuelle status for selskabets enlige fase 3 studie ”The connection study”. Denne gang er ingen undtagelse, men denne gang er det for alvor interessant pga. løftet i indrulleringen.

I sig selv var det forventeligt at se fremgang, for vi skrev sidst om vigtigheden af, at IBT efter at have nået 1400 patienter kunne åbne Cohort C i patientrekrutteringen. Ifølge protokollen for studiet gav milepælen på 1.400 patienter mulighed for at indrullere de lidt større nyfødte (men stadig meget for tidligt fødte babyer) på 1.001-1.500 gram. Som vi skrev sidst, burde det gøre rekrutteringsbasen betydeligt større, og dermed også øge indrulleringshastigheden. De hidtidige cohorts A og B dækker en fødselsvægt på 500-749 gram henholdsvis 750-1.000 gram.

Helt konkret er patientpopulationen i Cohort C nemlig større end Cohort A og B tilsammen. Den opdaterede fødselsstatistik for 2021 i USA (side 44 og 45) indikerer, at tilføjelsen af cohort C umiddelbart bør mere end fordoble rekrutteringsbasen.

Statistikken viser, at der i 2021 var 27.410 nyfødte i vægtgruppen 1000-1499 gram (svarende til Cohort C) og kun 18.517 i vægtgruppen 500-999 (svarende til Cohort A og B). Alt andet lige bør man altså også kunne mere end fordoble indrulleringen, hvis vi kun bruger fødselsvægt som parameter og ser bort fra de øvrige kriterier for inklusion og eksklusion i studiet.

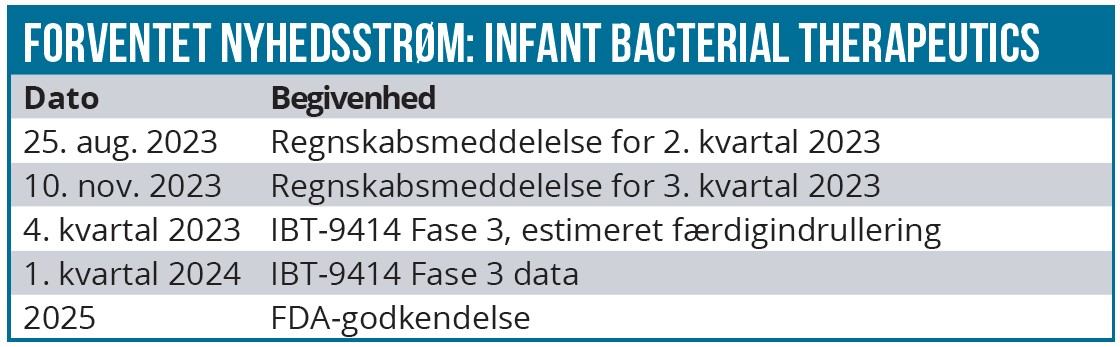

Det er på sin vis gamle nyheder, men ikke desto mindre er det betryggende efter den lange forsinkelse i studiet at se en effekt med det samme. IBT oplyste nemlig i deres 1. kvartalsregnskab, at man per 8. maj havde indrulleret 1.542 patienter, hvilket skal ses i forhold til, at man d. 22. marts meddelte, at Cohort C var åbnet, dvs. efter 1.400 patienter. Dermed er der en fremgang på rundt regnet halvanden måned på 142 patienter, svarende til en indrullering tæt på 100 per måned. IBT oplyser også helt konkret i kvartalsregnskabet, at man de seneste 30 dage har indrulleret 86 patienter.

Fra 1.542 og op til fuld rekruttering på 2.158 patienter er der 616 patienter, som man i grove træk har perioden maj-december til at rekruttere. Det er 8 måneder, hvilket modsvarer 77 per måned, og det bør dermed bestemt være muligt.

Går vi ned til 6 måneder og indikerer dermed færdigrekruttering ultimo oktober, er tallet 103 patienter per måned, hvilket også bør være muligt, men bestemt ikke 100 % sandsynligt. Med kun 6 måneder er det klart, at der ikke er plads til mange måneder under gennemsnittet på 103 førend, at rekrutteringen i de sidste måneder skal løftes voldsomt.

Sandheden er nok midt imellem, og med 91 deltagende centre er det måske ædrueligt at satse på 91 patienter per måned fremadrettet. Det giver i underkanten af 7 måneder, og dermed er det næppe noget dårligt bud, at færdigrekruttering med rimelig sikkerhed nu kan skimtes omkring 1. december. I sig selv gør det heller ikke noget grundlæggende ved casen, om færdigrekruttering bliver ultimo oktober eller primo januar. Det vigtigste er, at målet kan skimtes, og at dets placering er ret klar.

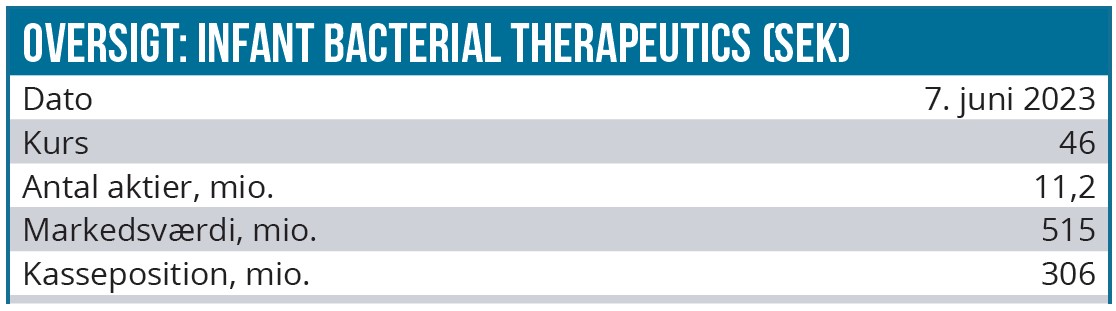

Med 307 mio. SEK i kassen har selskabet fortsat en flot runway, som minimum må sættes til 10 kvartaler, og derfor gør 1 måned eller 2 ingen væsentlig forskel. Den solide kassebeholdning fjerner den emissionsrisiko, der alt andet lige ses i mange pressede biotekselskaber for tiden, og som overnight kan destruere 50 % af markedsværdien eller mere. Vi kan naturligvis ikke garantere, at der ikke kommer en emission, men meget lidt taler for det i øjeblikket. Og IBT vil i hvert fald ikke være presset til at gøre det i lang tid endnu. Og det giver som altid et helt andet udgangspunkt for en forhandling, hvis det alligevel skulle komme på bordet i den ene eller anden sammenhæng.

Med fase 3 data i horisonten begynder vi også for alvor at kunne skimte vejen frem til kommercialisering forude – naturligvis forudsat at data er positive. Det bør også snart begynde at tiltrække de investorer, som ellers helt tydeligt (på kursudviklingen) har holdt sigt langt væk fra aktien, indtil der var mere klarhed over rekrutteringen i The Connection Study.

Endelig tid til at gå ind?

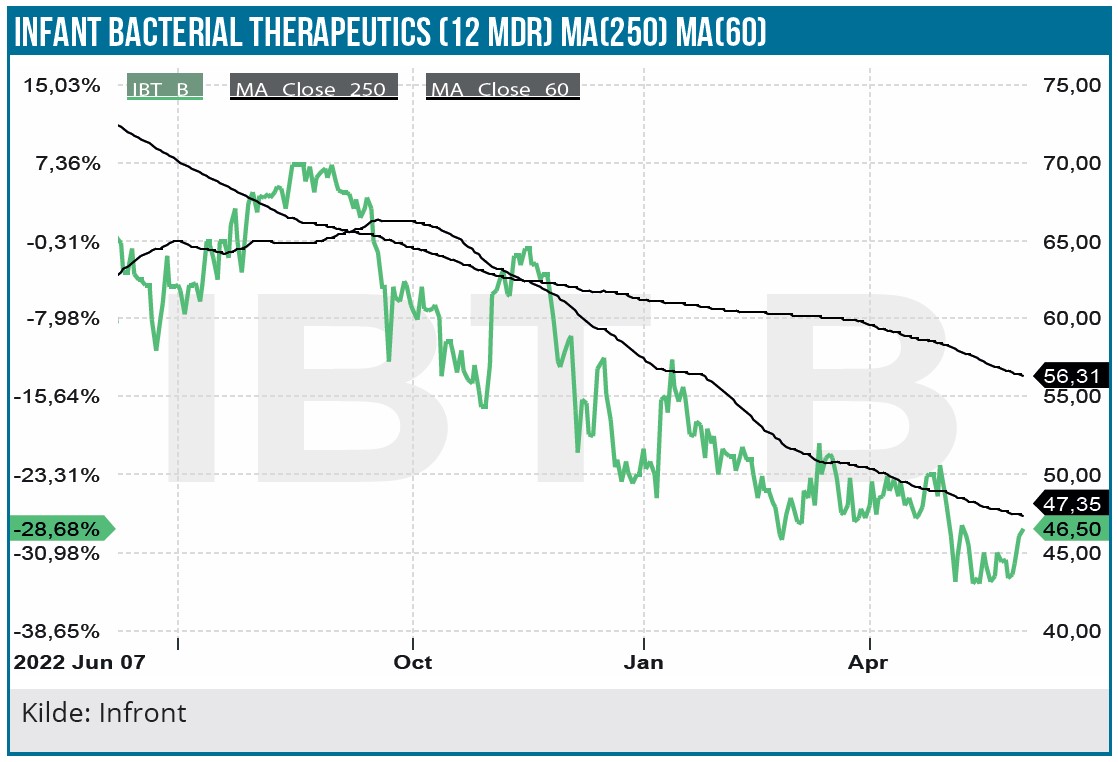

Aktien ligger stadig i Modelporteføljen, og vi kan konstatere, at aktien på ingen måde er immun overfor ændringer i omverdenen, hvor biotekaktierne i overvejende grad stadig har det svært. Vores ”principielle” langsigtede kursmål på 200 SEK er stadig intakt, men vi må også forholde os lidt mere nøgternt til nutiden og den aktuelle situation i sektoren og på aktiemarkedet generelt.

Vi fastholder derfor vort seneste og mere kortsigtede kursmål på 100 SEK. Det sætter vi for 12 mdr., hvilket giver mulighed for også at nå dataudlæsning for studiet i formentlig 1. kvartal næste år. Det giver også mulighed for at nå at indbefatte et ”run-up” i kursen over de næste 6-9 måneder frem til dataudlæsning.

Et run-up forud for vigtige dataudlæsninger har ikke kunnet ses i mange aktier de seneste par år, og derfor er vi måske lidt varsomme med at lægge for megen vægt på det. Omvendt er det også tit sådan, at i de mindre illikvide aktier kommer stigningerne som regel først, når ”andre” begynder at gætte på, hvornår andre gætter på, at investorerne vil vende tilbage til aktien.

Vi tror (gætter på), at det tidspunkt er ganske nært, og det gør IBT interessant som investeringscase. Sluttelig kan vi også notere, at der har været flere insiderkøb i maj måned, omend det målt på beløbsstørrelse ikke synes at være store væsentlige køb.

Med den aktuelle markedsværdi på ca. 500 mio. SEK og selskabets kontantbeholdning på 300 mio. SEK gør det næppe så meget at være en af de første til festen. Det vigtigste er at have sikret sig en billet i en aktie med en relativt lav likviditet.

Steen Albrechtsen

Analysedato: 7. juni 2023

Kursmål (12 mdr.): 100 SEK

Kurs på anbefalingstidspunkt: 45 SEK

Steen Albrechtsen og/eller dennes nærtstående ejer uændret aktier i IBT. Aktien ligger også uændret i Life Science Modelporteføljen.

Vigtig tilføjelse d. 9. juni:

IBT har d. 9. juni på en generalforsamling besluttet at udvide aktiekapitalen med op til 100 mio. SEK med fortegningsret, hvoraf 50 mio. SEK er så godt som garanteret. Dermed har selskabet mod forventning besluttet at rejse mere kapital, selvom man klart har givet indtryk af, at det egentlig ikke var nødvendigt lige med det samme. Det konflikter en smule med analysen, omend der også via den manglende tegningsrabat kan argumenteres for, at de eksisterende aktionærer for en gangs skyld ikke bliver massivt udvandet. Det er en markant forskel til andre fortegningsemissioner i øjeblikket, og dermed bliver analysens konklusion om ingen markant emissionsrisiko på en måde bekræftet derigennem.

Emissionen sker i forholdet 5:1, således at 5 eksisterende aktier giver ret til tegning af en ny B-aktie til kurs 45 SEK, og dermed er der i praksis ingen rabat i fortegningsemissionen. Tegningsretterne kan handles fra 15.-26. juni.

Når emissionen er overstået i starten af juli, er der nu ekstra ro på kapitalfronten og et klart tidsperspektiv på fase 3 studiet. Det giver uændret en meget interessant upside for aktien.

Vi fastholder kursmål og anbefaling.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her