Vi fastholder KØB på ALK, men hæver kursmålet til 3.500 DKK grundet den fine operationelle gænge i selskabet og de meget stærke langsigtede vækstudsigter. Med det sagt, så er den kortsigtede værdiansættelse høj, og regnskabet stiller spørgsmål til hvor forudsigelig tabletvæksten i Europa er på den korte bane. Selskabet vækster fint, og vi lægger ~10 % salgsvækst ind for 2022. Det er lidt under 2021 niveauet, hvilket dog ikke burde erodere det store langsigtede billede af ALK som “morgendagens Novo”.

Kigger vi i det seneste regnskab, ser vi et selskab, som er i en stærk operationel gænge, men det var også et regnskab, hvor en lavere vækst i selskabets primære indtjeningsdriver – tabletterne i Europa – bragte fokus tilbage på den høje kortsigtede værdiansættelse af selskabet og triggede en kursreaktion på -7 % henover dagen.

ALK vækstede 13 % i 2. kvartal (lokal valuta) drevet af 25 % vækst i tabletterne (46 % af gruppe-omsætningen). For 1. halvår viste ALK således 11 % gruppevækst med 28 % tablet-vækst. EBITDA nåede 48 mio. DKK (6 % EBITDA-margin), hvilket var et fald fra 75 mio. DKK (10 % margin) i samme periode sidste år.

Margin-presset er drevet af markant stigende udgifter til forskning og udvikling (+69 mio. DKK ekstra i kvartalet), mens den underliggende bruttomargin dog steg med 180 basispunkter til 58,3 %.

Helårsguidance var blevet opjusteret et par dage før regnskabet, så ALK nu kigger efter 10-12 % omsætningsvækst mod tidligere 9-12 %, EBITDA 450-500 mio. DKK mod tidligere 375-425 mio. DKK og frie pengestrømme på -100 mio. DKK mod tidligere -200 mio. DKK. Den stærke udvikling i bruttomarginen er drevet af væksten i tabletterne, hvilket klart understøtter selskabets mål om 25 % margin i 2025, et tema som også blev klart understreget af management på telefonkonferencen.

Tabletvæksten

Tabletterne vækstede 27 % i Europa, ned fra 34 % i 1. kvartal og 42 % i 2020. Med stigende størrelse kommer også lavere vækstrater, men vi holder et specielt øje på dette emne, da det er den primære vækstdriver. Væksten drives af både markedsvækst samt stigende markedsandele, og at opretholde samme takt i markedsandelsvæksten er normalt svært over tid (og naturligvis umuligt for evigt), men ALK kommunikerer, at de ikke ser ændringer i det underliggende marked, hvilket understøtter vores tro på, at væksten forbliver høj over lang tid.

Hvis den europæiske tabletvækst af uransagelige årsager falder sammen til f.eks. 10 %-niveauet, så ligner ALK “kun” en midt-encifret vækster på gruppeniveau, hvilket i givet fald vil stille meget store spørgsmål til den nuværende værdiansættelse.

Potentialet i adrenalinpennen

Imens tabletterne rejser spørgsmål, så fik vi øget visibilitet på adrenalinpen-strategien og den markante ”economics”, der sandsynligvis ligger “gemt” her. ALK tegnede i juli en samarbejdsaftale med den ledende adrenalin-spiller i Kina, Grandpharma, om en lancering af JEXT adrenalinpennen i Kina.

I dag har Grandpharma ca. 50 % af et 1 mia. DKK adrenalin-ampul-salg i Kina. Dette ligner en opportunistisk mulighed, der åbnede sig for ALK ind i et marked, som ikke adresseres idag. ALK modtager 90 mio. DKK i upfronts og milepæle, og samtidig vil ALK tjene på at producere pennen og på selve produktsalget til Grandpharma. Dealen giver ALK indtjening fra en ellers uventet kant, og giver ALK flere muligheder for at få skala i sin adrenalinpen-franchise.

Kursmål løftes

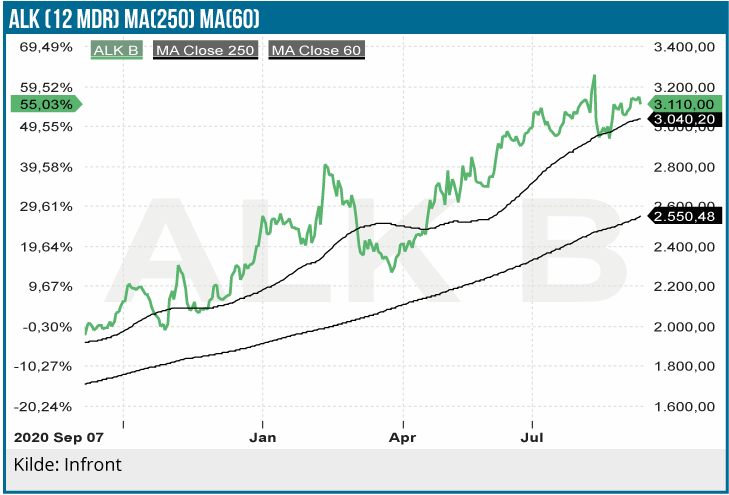

Vi opdaterede senest på ALK i nr. 11/2021 i begyndelsen af juni, hvor vi i kurs 2.700 argumenterede for, at ALK-aktien ville gå i kurs 3.000 på de-risking af vækstcasen, primært igennem øget visibilitet på fødevareallergi og adrenalinpen-programmerne.

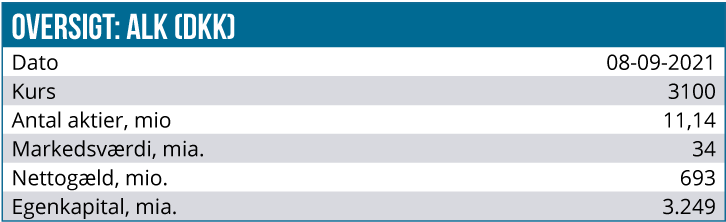

Kursen står i skrivende stund i 3.100 på baggrund af et ”pænt-men-med-issues” halvårsregnskab d. 11. august og en vis grad af øget indsyn i de to programmer. Konsensusestimatet for EPS (indtjening per aktie) på ALK ligger for 2021 på ca. 13,9 DKK, svarende til en P/E på ca. 220. Allerede i 2023 er denne dog faldende til ca. 50 i 2023. Aktien er således blevet dyrere, uden at vi nødvendigvis er blevet specielt meget klogere på, hvor selskabet står.

Vi vælger dog at bibeholde vores fundamentale, langsigtede aktiecase-anbefaling på KØB, men hæver vores kursmål til 3.500 DKK fra 3.000 DKK. Vi vurderer, at de langsigtede vækstudsigter fortsat langtfra er indregnede endnu, samt at vi står med en aktie, der, selvom den har været dyr på nøgletal, trods alt er 4-doblet siden 2018. Det indikerer for os, at aktiemarkedet historisk har undervurderet ALK, og det tror vi vil fortsætte.

Morten Larsen

Kurs på anbefalingstidspunkt 3.100 DKK

Kursmål 3.500 DKK

Analysedato 9. september 2021

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her