IRRAS har det seneste stykke tid været i gang med en stor emission, som mangedobler antallet af aktier, hvilket tilsyneladende ikke er helt forstået af de eksisterende aktionærer. Vi kan i hvert fald konstatere, at prissætningen ser ret skæv ud, når man ser på moderaktiens kurs – også selvom man indregner lidt goodwill fra en fuldtegnet emission og en lille nyhed fra samarbejdet med de prestigefyldte Mount Sinai hospitaler.

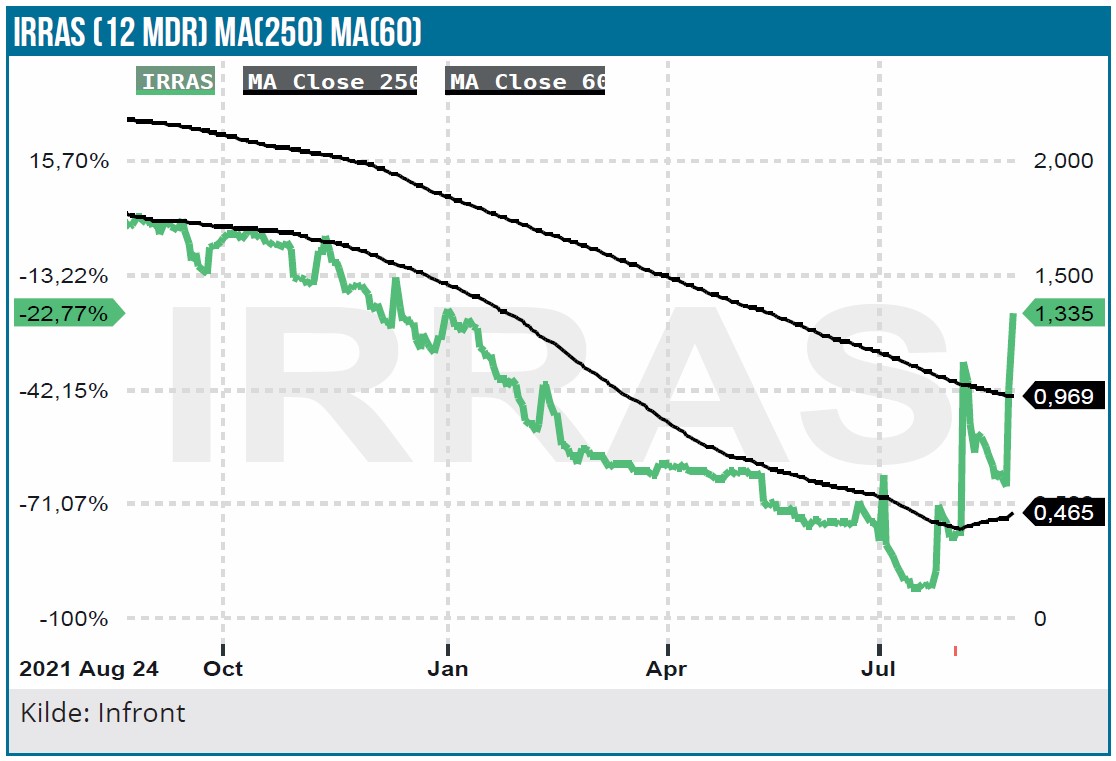

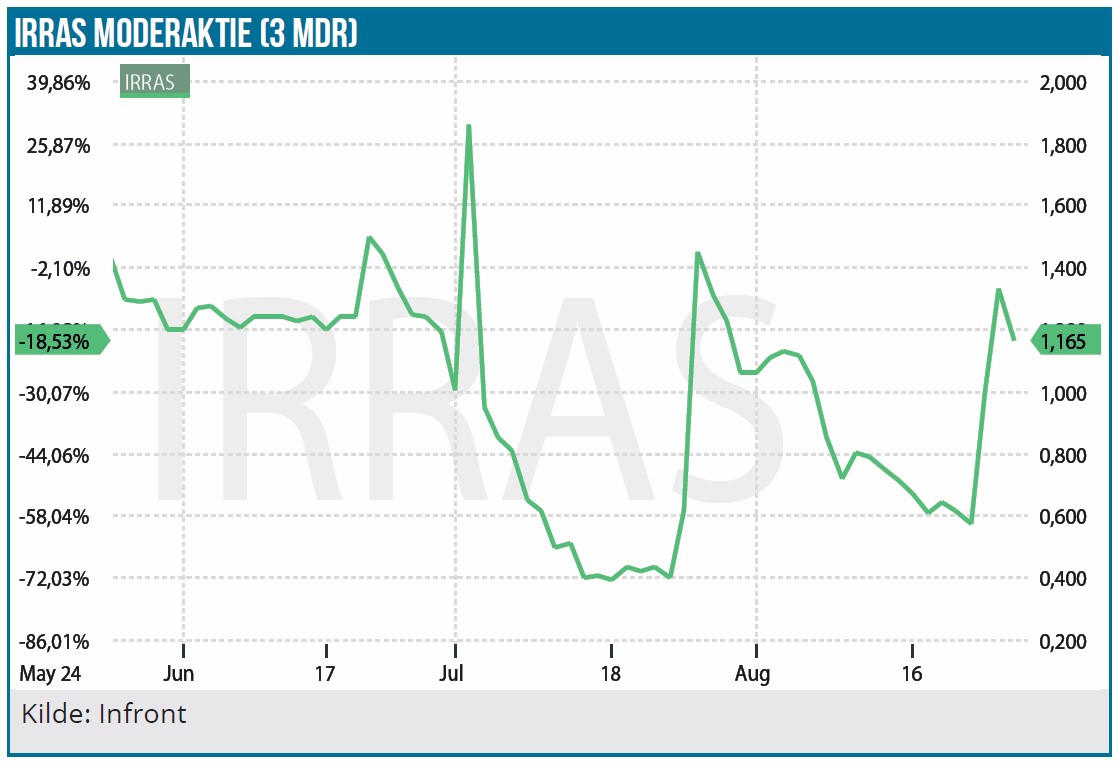

Aktiekursen i IRRAS har under og efter emissionen været ganske volatil, og det skaber en mulighed, hvis man stadig skulle eje moderaktien. Kursudsvingene fremgår af grafen, hvor man dog lige skal bemærke, at retten til at modtage tegningsretter er fragået d. 4. august – tilsyneladende uden væsentligt negativ kurseffekt. Ejer man stadig aktier i IRRAS ser det nu, hvor resultatet af emissionen er offentliggjort, ud til, at der kan være en god fortjeneste ved at sælge, førend sammenlægningen af de eksisterende og de nye aktier sker forventeligt d. 6. september.

IRRAS har onsdag meddelt om resultatet af den netop gennemførte emission på op til 215 mio. SEK ved udstedelse af 9 nye aktier for hver eksisterende. Dvs. reelt er der tale om en 10-dobling af aktiekapitalen fra 79,4 mio. til 794 mio. stk., og hvis aktiekursen i moderaktien ikke ændrer sig, svarer det groft sagt til, at selskabet er 10 gange så meget værd – i den betragtning ser vi bort fra den nye indskudte kapital, som formilder regnestykket en smule. Men da de nye aktier tegnes til en ganske lav kurs på 0,30 SEK, er der stadig tale om en voldsom stigning i markedsværdien, som der på basis af nyhederne ikke er belæg for. Det er også værd at notere, at selskabet selv har været ude og forklare, at man ikke forstår kursudviklingen efter, at tegningsretterne gik fra.

25 millioner SEK i pre-money værdi

Det store issue er, at emissionen gennemføres med betydelig rabat til en kurs så lav som 0,30 SEK, hvilket reelt svarer til, at man som ny investor har kunnet købe sig ind til en pre-money værdiansættelse på ca. 25 mio. SEK i markedsværdi. I sig selv er det en ganske uhørt værdi for et selskab, som trods alt er nået så langt, som IRRAS er, og har brugt så mange penge undervejs. Selskabets forretning udvikler sig stadig i positiv retning, men dog betydeligt langsommere end ventet. Som det nylige kvartalsregnskab viste, leverede 2. kvartal en vækst i omsætningen på 13 % til 9,7 mio. SEK fra 1. kvartal. Det var i øvrigt det 8. kvartal i træk med vækst, og det er jo i sig selv et pænt budskab, men når det absolutte omsætningstal ikke er mere end 9,7 mio. SEK, og man har brugt 40-50 mio. SEK i det kvartal for at hente den hjem, så er udfordringen til at tage og føle på.

Problemet er dog, som vi tidligere har beskrevet, at den kommercielle udrulning går langsommere end ventet, og derfor er man lidt populært sagt løbet tør for penge midt i vadestedet – og det på et tidspunkt, der timingmæssigt næsten ikke kunne være værre i forhold til det generelle investeringshumør hos investorer i den mere umodne del af life science sektoren.

Selskabet har offentliggjort forventninger for 2025, som lyder på cash flow neutralitet og en omsætning på 350 mio. SEK med en margin på over 60 %. For 2022 er målsætningen nu en omsætning min. 35 mio. SEK, hvilket selvsagt ikke er meget ambitiøst med tanke på, at 1. halvår har leveret 18,4 mio. SEK i omsætning. Man kan i hvert fald konstatere, at der målt på 2022-udmeldingen ser ud til at have indfundet sig en realitetssans hos selskabet.

Garantier i spil

67,8 % eller lige over 2/3 af de 715 mio. nye aktier er blevet tegnet ved hjælp af tegningsretter, hvilket svarer til 484 mio. aktier. Der har også været mulighed for at tegne nye aktier uden brug af tegningsretter, og på baggrund af de indleverede tegningsblanketter forventes det, at 38,4 mio. aktier (eller 5,4 %) tegnes ad denne vej. De resterende 192 mio. aktier tegnes af et investeringsselskab via deres tegningsgaranti på 100 mio. SEK. Investeringsselskabet har forbindelser til bestyrelsesformand Marios Fotiadis, som også har ejerskab heri, og den eksisterende største aktionær Bacara Hodlings med 23,5 % af aktierne.

Resultatet af tegningsperioden illustrerer altså med tydelighed, at der ikke har været stor efterspørgsel på de nye aktier til trods for den markante rabat. Det sås også i handelen med tegningsretten, som faldt henover tegningsperioden fra en kurs omkring 0,30 SEK (for retten til at tegne 9 aktier) til en kurs markant tættere på 0 SEK.

Hvad er den rigtige værdi?

Markedsværdien af IRRAS var ved årets start omkring 300 mio. SEK baseret på en aktiekurs på 4 SEK og et udestående antal aktier på 79,4 mio. stk. Går vi et år længere tilbage, finder vi en kurs på 8 SEK og dermed en markedsværdi i omegnen af 600 mio. SEK. Lægger vi hertil de nye 215 mio. SEK i bruttoprovenu fra emissionen, får vi altså en markedsværdi, der er tæt på at modsvare, hvad den aktuelle kurs i moderaktien på over 1 SEK reelt modsvarer med 794 mio. udestående aktier.

Skal vi bruge kursen på de nye aktier, som handles under symbolet IRRAS BTA, så ligger markedskursen omkring 0,40 SEK, hvilket alt andet lige synes at stemme bedre med virkeligheden, og det svarer til en markedsværdi for hele selskabet på lige under 300 mio. SEK. Er der bare et snert af troværdighed over målsætningen om 350 mio. SEK omsætning i 2025, ser værdiansættelsen omvendt ganske interessant ud pt., når man ser på emissionskursen og den nok forventelige handelskurs omkring 0,30-0,40 og måske endda 0,50 SEK.

Hvordan kan man profitere af forskellen?

Den mest oplagte mulighed, hvor man ikke mister eksponering til aktien, er at sælge moderaktien IRRAS og simultant købe IRRAS BTA aktier, som handler til en kurs omkring 0,40 SEK. Moderaktien handler i skrivende stund over 1 SEK, og dermed er der alt andet lige en solid gevinst at hente, hvis man er langsigtet aktionær i IRRAS.

Handlen med BTA-aktier forventes dog at stoppe d. 25. august, hvorved der kun eksisterer en mulighed: Sælg moderaktien og vent på, at den falder tilbage.

Vi forventer, at moderaktien senest ved ”frigivelsen” af de nye aktier vil falde markant, alternativt (og klart mindst sandsynligt) vil de i bedste fald stige eller holde kursen, og der vil da være en rigtig flot kursgevinst til ejerne af IRRAS BTA-aktierne.

Sammenlægningen af aktierne forventes at have effekt fra d. 6. september, hvormed alle de nytegnede aktier lægges sammen med moderaktien. Antallet af udestående aktier 10-dobles, og på papiret 10-dobles markedsværdien også – man kan naturligvis sagtens argumentere for, at værdien allerede nu er 10-doblet, hvor emissionen er en kendsgerning, fuldtegnet og godt på vej til også formelt at blive gennemført.

Det, der taler stærkest for et kursfald, er, at emissionen ikke blev fuldtegnet, hvorfor en række garantiaktier sandsynligvis vil sidde løst, ligesom en del af de aktier, der er tegnet med gratis tegningsretter også vil sidde løst, for en kurs på f.eks. 1 SEK modsvarer en 3-dobling af investeringen på ganske kort tid.

På længere sigt er potentialet i aktien som nævnt interessant – vi suspenderer vores anbefaling og kursmål, indtil emissionen er gennemført, og aktien er faldet til ro. Forventeligt når de nye aktier optages til handel d. 6. september.

For nu synes en salgskurs på over 1 SEK for moderaktien at være særdeles givtig, og derfor kan man godt argumentere for, at vi reelt på ultrakort sigt har en salgsanbefaling på moderaktien. Det sigte er dog kun på knap 2 uger, hvorfor det ikke vil fremgå af vor tabel med kursmål og anbefalinger.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 1,40 SEK

Kursmål: N/A

Analysedato: 25. august 2022

Steen Albrechtsen og/eller dennes nærstående ejer aktier i IRRAS. Aktien ligger også i modelporteføljen.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her