Kigger man i historikken og kalenderen, er det snart ved at være tid til en ny opjustering, hvis det virkelig er den ”gamle” succesfulde vækstmaskine ChemoMetec, der er tilbage efter 3 opjusteringer i regnskabsåret allerede. Omvendt er det helt forståeligt, hvis den ikke kommer her forud for 3. kvartalsregnskabet i starten af maj, for der er pludselig kommet modvind på flere fronter. Vi behøver blot at nævne told og en faldende USD, når 60 % af omsætningen pt. går til Nordamerika, foruden den vækstnedgang i 2. halvår man allerede havde forberedt investorerne på i lanceringsfasen af de nye instrumenter.

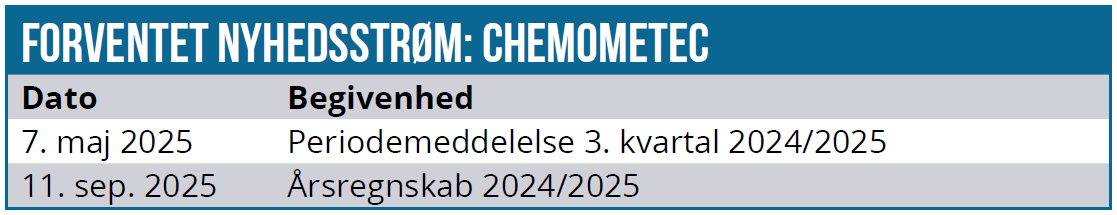

Efter flere års stilstand er ChemoMetec kommet godt fra land i det nye regnskabsår 2024/2025. Det er allerede blevet til 3 opjusteringer, inden halvårsregnskabet blev fremlagt i starten af februar. Tæller vi 3 mdr. frem, nærmer vi os også starten af maj, hvor et 3. kvartalsregnskab efter planen er klar d. 7. maj.

Kigger vi tilbage i historien, så har ChemoMetec i 2024 afleveret en nedjustering d. 12. april, og yderligere 2 år tilbage i 2022 blev der fremlagt en opjustering også d. 12. april. I 2021 var man lidt tidligere på den og opjusterede allerede d. 18. marts. Der er således rimeligt belæg for at sige, at ChemoMetec allerede her i første halvdel af april vurderer på de præliminære 3. kvartalstal ift. forventningerne.

Den seneste opjustering d. 10. januar i år løftede både omsætning og EBITDA et nøk mere til en omsætning på 470-490 mio. DKK og et EBITDA-resultat på 250-260 mio. DKK. Efter 1. halvår har ChemoMetec allerede 252 mio. DKK omsætning i hus, hvilket er lige over halvdelen af den opjusterede forventning. På EBITDA har man 135,2 mio. DKK i hus, og dermed er man lige over halvdelen af årsforventningen. Med andre ord er der altså plads til, at man i 2. halvår af regnskabsåret gør det lidt ringere end 1. halvår, uden at man misser årsforventningen.

Efter en vækst i 1. halvår på 26 % i forhold til året før, så skal der dog også vækstes i 2. halvår for at nå i mål for hele året. Det kræver en vækst på 5-15 % fra omsætningen på 208 mio. DKK. i 2. halvår i sidste regnskabsår for at nå i mål med forventningen på 470-490 mio. DKK.

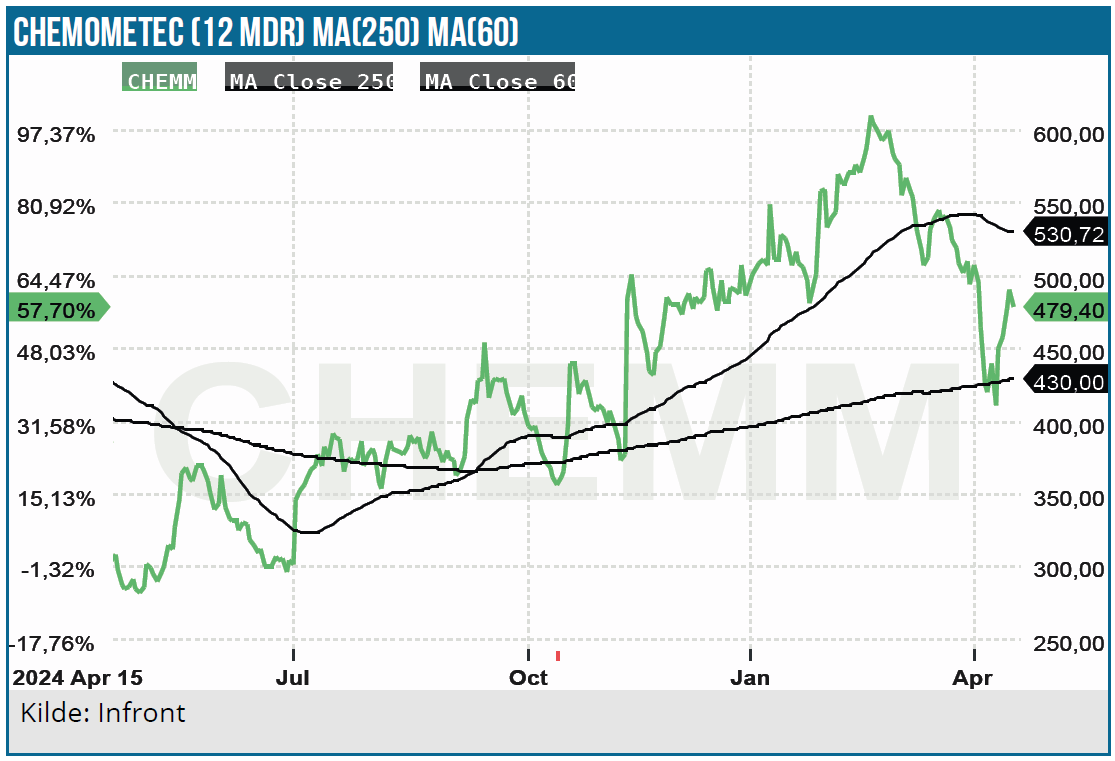

Seneste konsensusestimat viser i øvrigt en omsætning på 507 mio. kr. og et EBITDA på 267,7 mio. DKK, så der er formentlig tiltro til, at der ligger en opjustering mere og venter. Eller lå, for der er kommet modvind på det seneste, hvad aktiekursen også viser.

Told-modvind og forventet vækstnedgang

ChemoMetec skriver selv i halvårsregnskabet, at væksten forventes at gå ned i tempo (”slow down”) i 2. halvår af regnskabsåret, fordi det tager tid for kunder at validere de nye maskiner, før man køber ind i større mængder. Da man forventer at opstarte flere valideringsprocesser i 2. halvår, siger man dermed indirekte også, at de igangværende valideringsprocesser, som kan nå at føre til omsætning i 2. halvår, ikke er på samme niveau som i 1. halvår. Det er instrumentsalget, der er afgørende, hvis ChemoMetecs skal levere en høj vækst i omsætningen, for salget af service og forbrugsvarer er relativt stabilt (og stigende) i takt med stigningen i antallet af installerede instrumenter.

Det hører med til historien, at 60 % af omsætningen i 1. halvår gik til USA/Canada, og det er klart, at der her ligger en ikke ubetydelig toldrisiko. En risiko, som ChemoMetec i øvrigt også selv advarer om i deres beskrivelse af årsforventningen:

”I det kommende halvår er der fortsat usikkerhed omkring udviklingen i de generelle markedsforhold, herunder den geopolitiske situation og eventuelle ændringer i toldsatser m.v. i USA, ligesom der som anført må forventes en vis midlertidig opbremsning i væksten i salget af XcytoMatic-instrumenter som følge af igangværende valideringsprocesser hos en række større kunder.”

På valutafronten er der også lidt modvind efter faldet i USD, som pt. ligger omkring 6,58 og dermed nu under niveauet på 6,70-6,75, da man i midten af september fremlagde årsregnskab og forventninger til 2024/2025. I sig selv er det måske ubetydeligt, hvis ikke det var fordi, ChemoMetec i forbindelse med opjusteringen d. 10. januar også fremhævede den pæne udvikling i dollaren som en understøttende faktor. (”Den positive udvikling er understøttet af den styrkede US-dollar…”). Dollarkursen i januar var ca. 7,20 og dermed næsten 10 % højere end i dag.

Det er ikke til at sige endnu, hvor stor effekt de nye, kommende toldsatser vil få for en forretning som ChemoMetec. Dertil er usikkerheden for stor, men indtil videre kan vi i hvert fald konkludere, at det umiddelbart kun er pharmaselskaberne, der i første omgang er sluppet uden om tolden. De mange medtech-selskaber ser ikke ud til at være undtaget, og selvom ChemoMetecs instrumenter er vigtige for kunderne, er det klart, at en stor prisstigning måske vil få salgsprocesser til at gå langsommere eller måske endda i nogle tilfælde gå helt i stå.

Usikkerhed og modvind på kort sigt

Med 20 % den seneste 1½ måneds tid siden toppen i slutningen af februar er ChemoMetec bestemt blevet mere ædrueligt prissat og handler nu til en P/E i omegnen af 40. Det store spørgsmål er imidlertid, om toldkrigen sætter en kæp i hjulet på den væksthistorie, som selskabet ellers var flot i gang med at genskabe.

Investorernes forventning er givetvis skruet noget ned nu, hvor kursen hedder 475 kr. Med den usikkerhed, der pt. eksisterer i verden, er sandsynligheden for endnu en opjustering i april nok sænket betydeligt. Usikkerheden er høj, og det vil – alt andet lige – være unødvendigt for selskabet at sætte tilliden på spil ved at opjustere allerede nu her i april, hvis ikke man har 100 % styr på omsætningen i regnskabsårets sidste kvartal, som dækker april-juni og først lige er skudt i gang.

Med forvarslet i halvårsrapporten om, at væksten vil gå ned i gear, har man allerede forsøgt at forberede investorerne på, at træerne ikke vokser ind i himlen endnu. Der vil være udsving fra kvartal til kvartal, og det tager tid at få løbet de mange nylanceringer ordentlig i gang. Der foretages stadig justeringer og forbedringer, ligesom der også er igangsat et nyt og mere avanceret instrument (XM50) i tæt samarbejde med kunder. Det lover godt for den meget langsigtede vækstcase, men på helt kort sigt giver det ikke omsætning.

Med toldrisiko, svækket USD og 60 % af omsætningen i USA/Canada er der modvind pt., og det bliver nok svært at levere overbevisende optimisme på helt kort sigt. For en stadig ”dyr” vækstaktie kan det godt være udfordrende, og alene den nyskabte usikkerhed bør koste på kursen. Om det er -20 %, som vi har set indtil nu, eller -50 % afhænger fuldstændig af investorhumøret. Vi sætter lige nu et lidt pessimistisk kursmål på 400 DKK. for at afspejle den kortsigtede modvind og usikkerhed.

Selskabet er bestemt interessant, men vi er ikke helt overbevist om, at timingen er den rette lige nu. Vi ser frem til at blive klogere i 3. kvartalsrapporten d. 7. maj.

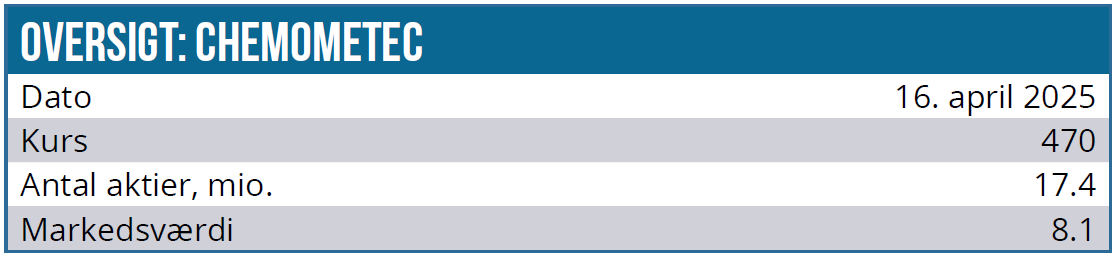

Kurs på analysedato: 475 DKK

Kursmål: 400 DKK

Analysedato: 16. april 2025

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her