Life Science har ligesom andre udviklings- og kapitalforbrugende sektorer haft det svært i lang tid. 2023 så længe meget svært ud, men nu lysner det måske endelig efter den fornemme afslutning på 2023. Selvom langt de fleste Life Science selskaber på børsen i København er modne og med overskud, har de også i den grad mærket de senere års stigende renter og kursmæssige nedtur. Ikke så meget fordi kapitalbehovet var stort, men mere fordi rentestigningerne udhuler nutidsværdien af den fremtidige indtjening. Vi kigger her lidt nærmere på 2023 med udgangspunkt i Life Science universet på den danske børs.

Det er ikke nogen hemmelighed for læsere af ØU Life Science, at 2023 også på mange måder blev et svært, forunderligt og ikke mindst meget udfordrende investeringsår. Det gjaldt for rigtigt mange sektorer, og man kan næsten tillade sig at dele Life Science året op i to dele. Første del, som dækker årets første 10 måneder, og så de sidste 2 måneder, hvor investorerne blev bekræftet i at en rentetop var tæt på. De stigende renter (og dermed prisen på kapital) gjorde det meget svært at være Life Science investor i langt størstedelen af 2023. Det gælder især for investorer i de mere umodne selskaber, som stadig er i udviklingsfasen, og hvor omkostningerne i praksis forsvinder ned i et sort hul, indtil man måske en dag står med et godkendt lægemiddel. Den langvarige udviklingsproces er ofte meget dyr, og de seneste par år har det endda også vist, at ikke engang den endelige målstreg (i form af regulatorisk godkendelse) har var værdiskabende i særligt mange tilfælde for aktiekursen og dermed investorerne. Den regulatoriske godkendelse medfører nemlig oftest nye investeringer i den kommercielle lancering, og dermed endnu et kapitalbehov, førend salget stiger og break-even nås. I en verden med dyrere kapital blev biotechselskabernes løbende kapitalbehov således reelt en ondere og ondere cirkel.

Dyrt at være fattig

2023 var fyldt med mange eksempler på voldsomt udvandende emissioner, der måtte gennemføres helt uden at de eksisterende aktionærer i praksis fik nogen form for økonomisk kompensation, hvilket ellers i udgangspunkter oprindeligt må siges at have været hovedtanken bag fortegningsemissioner. I dag er det anderledes i nogle tilfælde, hvor man i et svagt øjeblik godt kan se emissionen som en måde at presse aktionærerne til at komme med flere penge for ikke at miste al upside. Principielt en irrationel overvejelse, når tegningsretterne er uden værdi, og den ny-allokerede kapital lige så godt kunne være sendt i retning af en enhver anden aktie eller aktieemission. Lige så snart en emission blev annonceret (dvs. noget tid før retten til tegningsretter fragik), faldt aktiekursen typisk helt ned omkring tegningskursen. Dermed var de eksisterende aktionærers tegningsretter mere eller mindre værdiløse i emissionsperioden, og vi så da også en række emissioner, som ikke blev fuldtegnet.

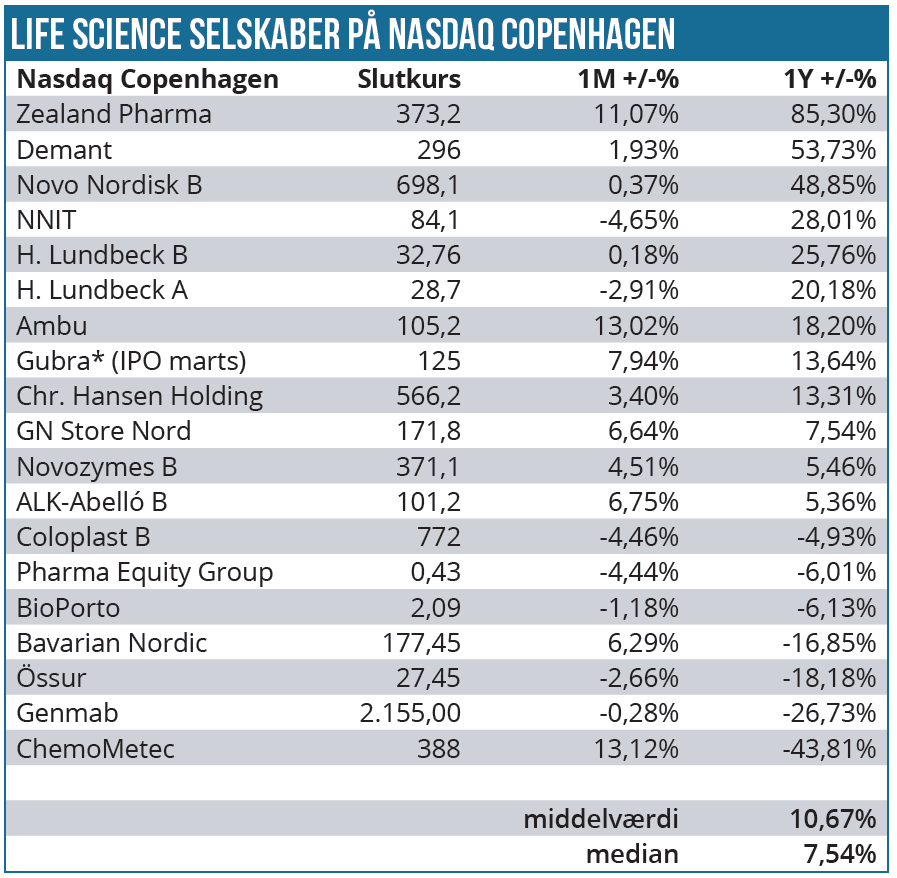

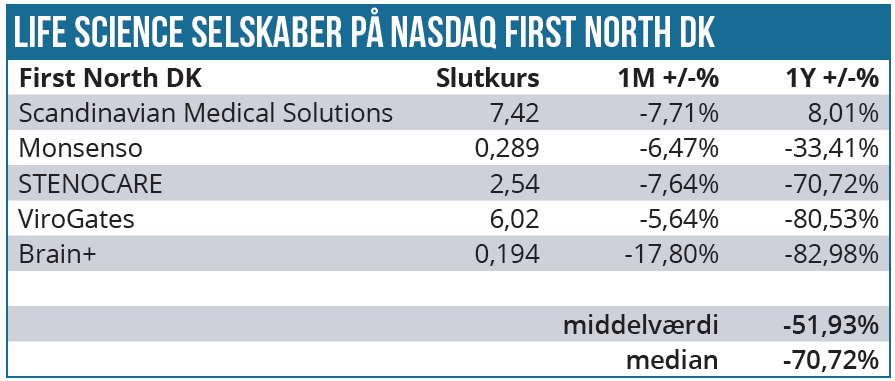

Det er heller ikke uvant, at tegningsgarantier og andre former for tilsagn er blevet en dyr fornøjelse, således at en emission på et 2-cifret eller lavere 3-cifret millionbeløb typisk har medfødt direkte omkostninger for selskabet i niveauet 10-20 % og nogle gange endda en smule højere. Det siger alt om, hvilken ond spiral den udviklingstunge og umodne del af sektoren har været inde i. Med den gode afslutning på 2023 er der håb om, at nedturen er ved at være afblæst, og at det er blevet knapt så dyrt at være fattig. Ser vi specifikt på det børsnoterede life science univers på Nasdaq Copenhagen, er stort set alle selskaber store og kommercielle og derfor i stor udstrækning selvfinansierende og uden store finansieringsbehov. Derfor er kursudviklingen for året og universet som helhed derfor egentlig ganske pænt. Går vi lidt længere ned på First North, hvor kapitalbehovet har været (og fortsat er) tilstede, ser vi straks, at 4 ud af 5 selskaber er faldet. Og det endda betydeligt med 33-83 %, og forklaringen finder vi nok i de fortegningsemissioner, der blev gennemførte til en brøkdel af den oprindelige børsnoteringskurs. Eneste stigning (på 8 %) er til Scandinavian Medical Solutions, som køber og sælger brugte hospitalsscannere og dermed ikke har noget løbende kapitalbehov, som udviklingsselskaberne har.

Hårdt 2023 med flot afslutning

De positive aktievinde sidst på året gav medvind til de lidt mere spekulative aktier, hvor værdiansættelsen (trods et betydeligt kursfald de senere år) stadig er til den høje side. Her tænker vi f.eks. på Ambu og ChemoMetec, som begge kom stærkt tilbage sidst på året, hvor december isoleret set bød på stigninger til begge aktier på ca. 13 %.

For 2024 har vi ikke stor fidus til ChemoMetec, som stadig synes at være meget presset på væksten i sin kerneforretning, og usikkerheden om, hvor hurtigt kriseramte (og måske ”krisetraumatiserede”) biotech-selskaber igen går på instrumentindkøb, er i vores øjne for høj til at anse ChemoMetec som en interessant investering i 2024.

For Ambu ser vi lidt mere positivt på året, fordi turnarounden nu begynder at vise resultater, samtidig med at Ambu stadig synes at være lidt forsigtig i sin guidance, så man er sikker på at levere det, man lover, og dermed fortsat kan opbygge tillid hos investorerne. Hovedhistorien for 2023 var naturligvis Novo Nordisk og de voldsomt stigende forventninger til fedmemarkedets størrelse. Det trak også Zealand helt med op i toppen, qua deres dygtige (og) forudsigende positionering af selskabet med hele 4 fedmeprogrammer i front i forskellige faser af den kliniske udvikling. Året 2023 sluttede i øvrigt for Zealand med meddelelsen juleaftensdag om FDA’s afvisning af ansøgningen om godkendelse af dasiglucagon mod medfødt hyperinsulinisme (CHI). En afvist FDA-ansøgning er normalt en ganske dårlig nyhed for et biotech-selskab, naturligvis afhængig af årsagerne til afvisning. For Zealand var afvisningen i den lidt mildere ende, idet der var tale om problemer hos en kontraktproducent. Ikke desto mindre medfører det en væsentlig forsinkelse på mange måneder for Zealand, som er på udkig efter en partner til lægemidlet. Interessant er det her at notere, at aktien på 1. handelsdag efter nyheden reagerede med en stigning, hvilket klart er med til at understrege hvor profileret fedme-investeringshistorien er pt. Det skal også med, at selskabet her i 2024 har hentet 1,4 mia. DKK hos 2 institutionelle investorer til en fornem høj aktiekurs stort set uden rabat.

For vores Life Science univers i København som helhed bød året på et middelafkast på 10,67 % og et medianafkast på 7,45 %.

Endelig en ny selskabsnotering i universet

Life Science universet på Nasdaq Copenhagen fik efter længere tids stilstand tilført nyt blod, idet Gubra blev børsnoteret i foråret til kurs 110 DKK. Aktien sluttede året i 125 DKK svarende til en stigning på 13,7 % og betydeligt over bundniveauet omkring 90 DKK, der blev nået hen over sommeren. Selskabets hybride forretningsmodel er sandsynligvis forklaringen på, at det overhovedet kunne lade sig gøre at børsnotere selskabet midt i det, vi godt kan kalde en investeringsmæssig ørkenvandring for Life Science/biotech/medtech selskaber. Gubras kontraktforskningsafdeling er profitabel, og den er med til at finansiere selskabets udvikling af nye lægemiddelkandidater, som ret tidligt i den kliniske udvikling søges afsat til partnere. Dermed kan man på sigt se Gubra få opbygget en hel portefølje af lægemiddelkandidater hos partnere, som løbende vil udløse milepæle og måske i sidste ende royalties fra omsætningen. Der går givetvis et par år, førend man får opbygget en stor nok samling af partnerskaber, således at man kan indregne indtægter fra milepæle på lidt mere kontinuerlig basis. Indtil det sker, sikres finansieringen altså fra børsnoteringen og ikke mindst fra selskabets andet ben – nemlig den kontraktforskning man udfører for mange store pharmaselskaber.

Vi har i år også inddraget NNIT i Life Science Universet, fordi selskabet efter sit store frasalg nu har en betydelig del af forretningen indenfor Life Science. 2023 bød også velkommen til Pharma Equity Group, som via en bagdørsnotering reelt set noterede Reponex i marts. Trods en langvarig noteringsproces over næsten 1½ år holdt man med støtte fra et større revisionsselskabs værdiansættelse mere eller mindre fast i den oprindelige værdiansættelse til trods for, at stort set alle life science aktier (og i særdeleshed biotech-selskaber i den tidligere del af udviklingsfasen) så værdiansættelserne rasle ned i samme periode. Efter noteringen har det da også vist sig, at den reelle værdiansættelse (via aktiekursen) er himmelråbende langt fra den papirværdi, der blev sat ved transaktionen.

Fusionen mellem Chr. Hansen og Novozymes så længe ud til at falde på plads i 2023, men det bliver i stedet i 2024. Efter den seneste voldsomme stigning i begge aktier på over 25 % siden ultimo oktober er en stor del af den kortsigtede upside forsvundet i vores øjne, og vi ser ikke noget interessant potentiale for 2024.

Steen Albrechtsen

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Chr. Hansen

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her