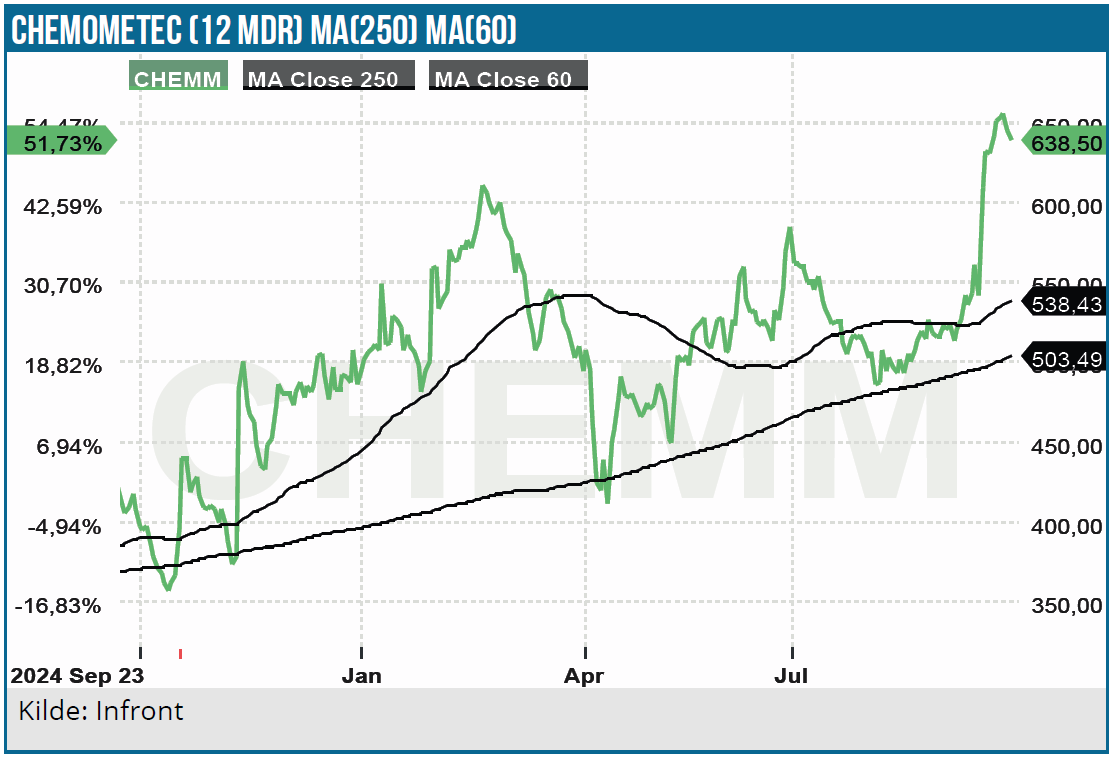

Årsregnskabet fra ChemoMetec var som altid mest spændende i forhold til udsigterne fremadrettet, for præstationen i det forgangne regnskabsår var der styr på efter flere opjusteringer og præliminære tal allerede i starten af juli. Udsigterne ser pæne ud – og ikke mindst fordi ledelsen samtidig lægger op til, at investorerne skal have tålmodighed, førend den nye investeringscase kan udfolde sig baseret på salg af de nyere instrumenter, der kan indgå i mere og fuld-automatiserede processer.

I årsregnskabet øver ChemoMetec sig på den svære balancegang mellem at fastholde solide fremtidsudsigter og vækst på den ene side og afventede kunder og især langvarige validerings-/salgsprocesser på den anden side. Som selskabet meget præcist selv skriver, kræves der tålmodighed, hvilket ikke kan ses som meget andet end et vink med en vognstang til investorerne om, at træerne ikke vokser ind i himlen, selvom fremtidsudsigterne ser pæne ud. Meget konkret nævnes ordet ”tålmodighed” 3 gange i årsrapporten 2024/2025, mens det ikke findes et eneste sted i årsrapporten 2023/2024.

Eksempelvis forklarer CEO i sit ”CEO letter”, at det stigende fokus på automatiseringsprocesser, som understøttes af ChemoMetecs nyeste produkter, vil have en forholdsvis lang salgsproces, fordi kundernes interne beslutnings- og valideringsproces kan vare flere år. Mere konkret kan det betyde, at der går helt op til 48 måneder fra de første sonderinger og indtil det automatiserede produktionssetup er fuld implementeret.

”Vi har store forventninger til de nye løsninger og forventer, at de vil bidrage betydeligt til væksten i de kommende år. Men det er dog vigtigt at have in mente, at vi med XcytoMatic-¬instrumenterne henvender os til kunder inden for bioprocessing og kunder med automatiseringsprojekter – og at validerings- og beslutningsprocessen inden for dette segment som nævnt er forholdsvis lang. Derfor kræver det en vis tålmodighed og et blik stift rettet ”på bolden” at realisere det forventede store potentiale for de nye produkter…”

Et andet sted i regnskabet står der f.eks. følgende under overskriften ”Tre til femårig udviklings- og salgsproces”:

”Typisk vil kunderne begynde med at afprøve/validere nogle få instrumenter og i mindre skala, derefter påbegyndes en intern beslutningsproces og filing hos myndighederne – hvorefter opskaleringen af brugen af ChemoMetecs instrumenter gradvist vil ske i større slots, hvis kunderne vælger at fortsætte samarbejdet med os. Denne proces kan tage tre til fem år, før der er foretaget en fuld implementering.”

Der bliver med andre ord ret tydeligt lagt op til, at det tager tid at bringe de nye instrumenter til markedet – og ikke mindst lægges der op til, at det tager tid at nå til det punkt, hvor man kan høste frugterne af det efterfølgende salg af forbrugsvarer, service, m.v.

Usikkerhed i højsædet

På den negative side er der stadig en udfordring (omend nok mere midlertidig) med den usikkerhed, som geopolitik og makroøkonomi har skabt hos typisk de lidt mindre kunder, der stadig har svært ved at hente finansiering og derfor nok er lidt mere forsigtige i deres budgettering og planer for kliniske forsøg. De lidt større kunder i pharmasektoren virker umiddelbart til at være gået fri, og her er det nok mere drift og automatisering (dvs. effektiviseringer), der er på agendaen.

”I slutningen af regnskabsåret 2024/25 oplevede vi en vis usikkerhed hos eksisterende og potentielle kunder som følge af den geopolitiske og makroøkonomiske udvikling, og denne usikkerhed er fortsat ind i begyndelsen af regnskabsåret 2025/26. Det kan påvirke aktiviteten hos nogle af vores kunder på kortere sigt.”

Usikkerheden hos de mindre kunder lægger givetvis stadig en dæmper på salget lige nu, samtidig med at den faldende dollar også rammer omsætningen hos ChemoMetec.

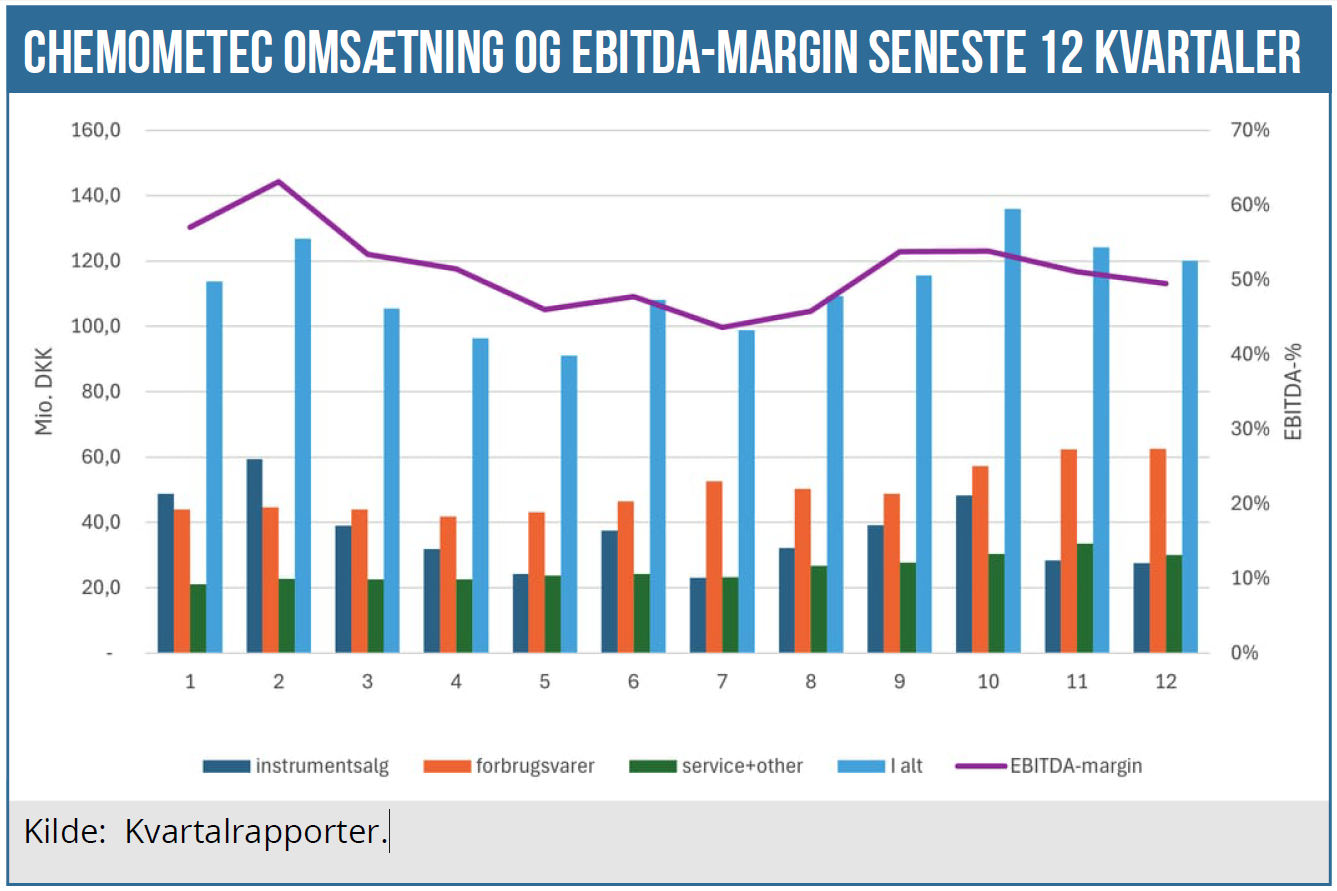

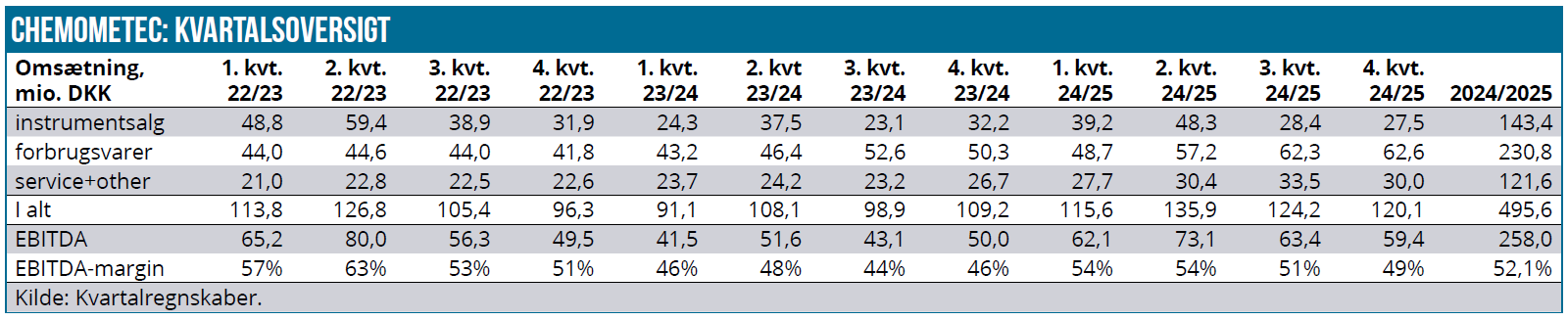

Ser vi på udviklingen hen over de seneste kvartaler, ser vi eksempelvis, at omsætningen toppede i 2. kvartal på 136 mio. kr. og derefter kun nåede 124 og 120 mio. kr. i 3. og 4. kvartal. Det hører dog med til historien, at forventningerne til det nye regnskabsår er baseret på dollarkursen ultimo regnskabsåret 2024/2025, hvilket er omkring det aktuelle niveau på 6,35. Med ca. 60 % af omsætningen i Nordamerika er det klart, at den faldende dollar vil have påvirket omsætningen i 4. kvartal, for i grove træk ligger den op mod 5-10 % lavere end i regnskabsårets 3. kvartal (januar-marts var USD-kursen ca. 6,9-7,2). Dollar-udviklingen kan derfor givetvis forklare en del af udviklingen i 4. kvartal.

Vi noterer endvidere, at instrumentsalget stadig er meget volatilt og fortsat ligger et stykke under de rigtig gode år. Til gengæld må det bestemt heller ikke overses, at forbrugsvarer og service stadig vokser i et roligt tempo og nu er meget tæt på at nå 100 mio. DKK i kvartalet.

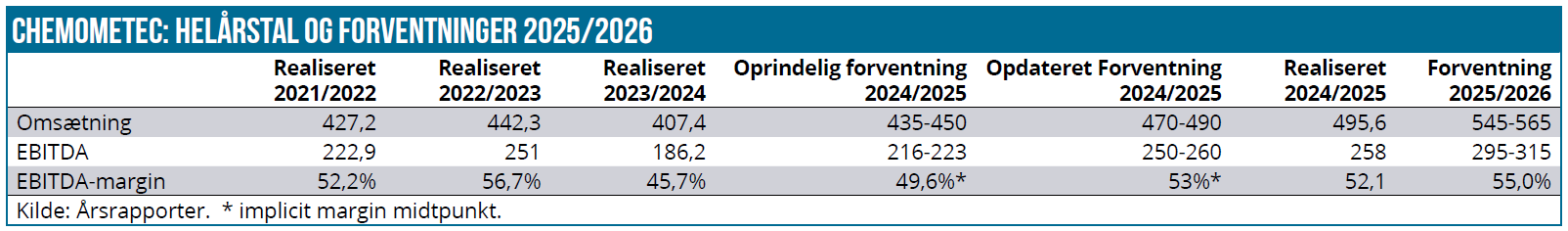

Udover væksten er det også vigtigt for investeringscasen, at ChemoMetec stadig formår at fastholde en flot EBITDA-margin, både i det afsluttede regnskabsår og implicit i forventningerne til det nye, hvor EBITDA-resultatet ventes på 295-315 mio. DKK, modsvarende 55 % i midtpunktet af forventningerne.

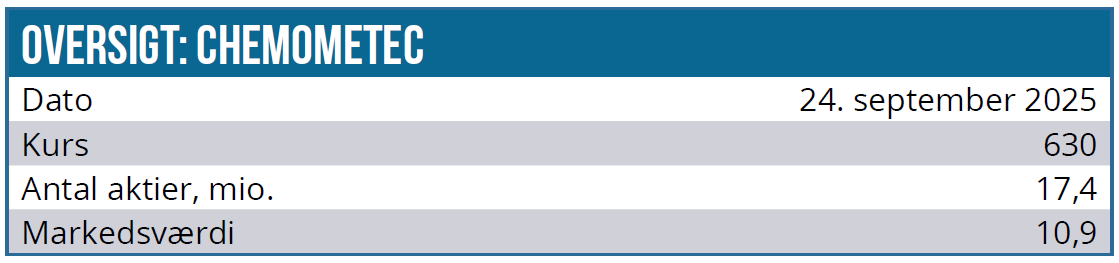

ChemoMetec er også gældfrie og forventer at investere 100 mio. DKK i udvikling i det nye regnskabsår. Samtidig indstilles der til generalforsamlingen i næste måned, at der udbetales et udbytte på 7 DKK per aktie.

Pæne forventninger til det nye år

ChemoMetec guider for det nye regnskabsår et omsætningsløft på mindst 10 % fra 496 mio. DKK til 545-565 mio. DKK og en endnu større stigning i EBITDA til 295-315 mio. DKK. På kvartalsbasis modsvarer det en omsætning på op mod 140 mio. DKK, hvilket tydeligvis er noget højere end de seneste kvartaler.

Vi kan derfor godt konstatere, at ChemoMetec har fundet tilbage på vækstsporet, uanset om ledelsen også varsler tålmodighed. Omsætningsforventningen bliver bestemt heller ikke dårligere af, at den er sat på basis af en dollarkurs omkring 6,35, hvilket gør den underliggende vækst endnu højere.

Konsensusestimatet for omsætningen lå på 558 mio. DKK før regnskabet, så det skal givetvis løftes noget, hvis ChemoMetec er bare lidt forsigtige i deres udmelding. Vi ved fra historien, at ChemoMetecs investorer i flere (gode) år efterhånden var vænnet til en række opjusteringer hen over regnskabsåret.

Siden fulgte en pause med stagnation i omsætningen, men i det nu afsluttede regnskabsår vendte man tilbage til tidligere tiders succesfulde formel med forsigtige udmeldinger og løbende opjusteringer. Om det også bliver tilfældet i år er lidt sværere at sige, for årsregnskabet indikerer i hvert fald, at man gerne vil have investorerne til at være tålmodige.

Trods de forsigtige udmeldinger om tålmodighed kan man omvendt sige, at de kommende års væksthistorie indirekte tegnes op, og en investment case baseret på mere software og mere automatisering vil givetvis være attraktiv for investorerne.

Vi sætter et kursmål på 600 DKK (P/E 45-50), da vi på helt kort sigt ser større risiko for en skuffelse end for en positiv overraskelse. Den første store test bliver, om man opjusterer forud for 1. kvartalsregnskabet.

6. november offentliggøres der periodemeddelelse for 1. kvartal af det nye regnskabsår 2025/2026. Allerede i midten af oktober bør vi dog vide, om årets første opjustering er i hus og offentliggjort. Det var i hvert fald tilfældet sidste år, hvor ChemoMetec opjusterede allerede den 16. oktober.

Uagtet historikken synes det svært at levere en opjustering allerede i oktober med tanke på den afdæmpning, man taler om i slutningen af det afsluttede regnskabsår og den pæne vækst, der allerede er indbygget i forventningerne.

Plads til IR-forbedring

Tallene for 4. kvartal finder man i øvrigt kun ved at bruge helårstallene og fratrække de realiserede resultater for de første 3. kvartaler. Ikke et eneste sted i årsregnskabet er 4. kvartalstallene opgjort og omtalt særskilt.

Og nu vi er ved de mindre kritikpunkter, så gennemføres selskabets telefonkonference kun efter tilmelding til et direkte teams-møde, og der er indtil nu ikke offentliggjort noget transcript eller replay af telefonkonferencen. For et large cap selskab med en markedsværdi over 10 mia. DKK kan det i vores øjne godt gøres lidt bedre.

Kurs på analysetidspunkt: 630 DKK

Kursmål: 600 DKK

Analysedato: 24. september 2025

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her