1. kvartalsregnskabet fra Chr. Hansen levede op til egne udmeldinger med solid organisk vækst i omsætning og indtjening. Det eneste negative element er den fortsat meget høje værdiansættelse.

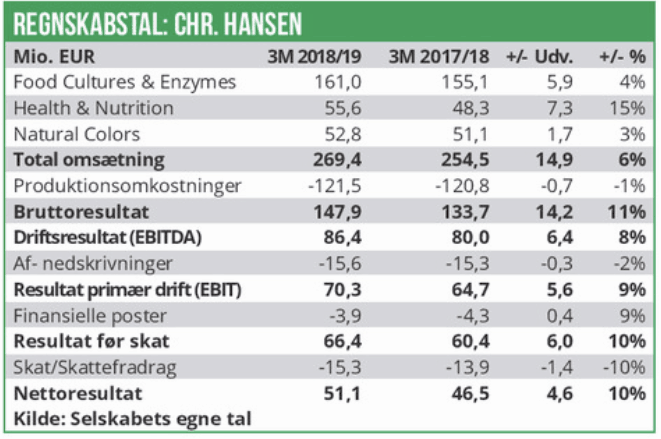

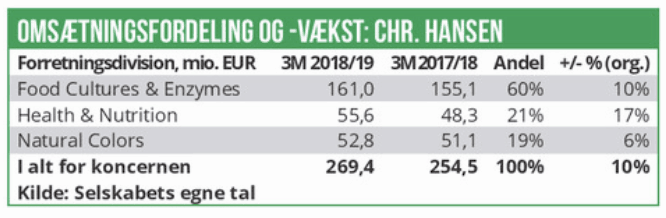

Chr. Hansens regnskab for 1. kvartal viste igen, at den organiske vækst er på skinner. Det blev til 10% organisk vækst, og den var pænt fordelt over de enkelte divisioner med 10% til den klart største division Food Cultures and Enzymes, som fortsat udgør 60% af koncernens samlede omsætning og derfor i stor grad er med til bestemme hele koncernens vækstniveau.

I den næststørste division Health & Nutrition var præstationen også flot med 17% organisk vækst til trods for at økonomien stadig er trængt hos mælkebønderne, hvilket påvirker væksten indenfor Animal Health. Det er dog udmeldingen, at væksten indenfor dette område vil øges henover året.

En enkelt skønhedsfejl var at finde i den mindste division Natural Colours, hvor man måtte justering forventningen til helåret fra 6-10% vækst til 6-9% pga. lavere råvarepriser. Her leverede første kvartal en organisk vækst på 6%, og der er således trods justeringen lagt op til en stigende vækst henover de kommende kvartaler.

Med væksten følger også skaleringsfordele, og indkøringen af den nye produktionskapacitet i Avedøre fortsætter også med at løfte marginen i Food Cultures and Enzymes. I 1. kvartal blev EBIT-marginen positivt påvirket med mere end 1 procentpoint, men det blev dog opvejet af konkrete strategiske investeringer i digitalisering, bioprotection og salgsstyrken.

På koncernniveau steg EBIT-marginen samlet set fra 25,4% til 26,3% og forventningen til helåret blev fastholdt på mindst 29,5%. Der ligger med andre ord en betydelig margin-forbedring i de resterende 3 kvartaler af regnskabsåret.

Forventningen til den organiske vækst for hel-året blev ikke overraskende fastholdt på 9-11%.

Estimater uændret

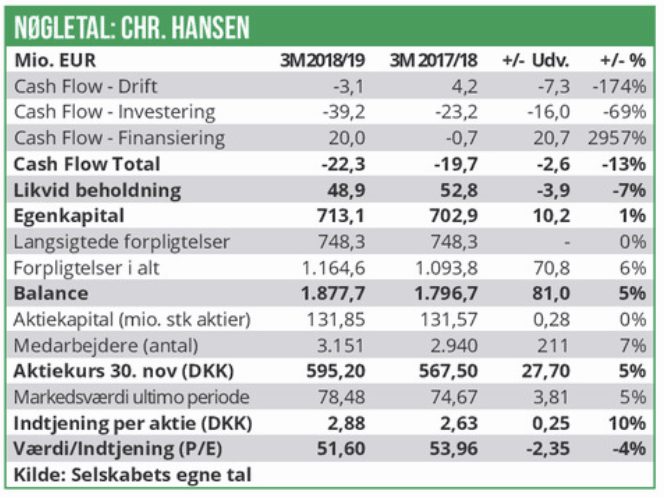

Konsensusestimaterne er uændret efter regnskabet, hvilket er helt i tråd med udviklingen de seneste mange måneder og er vidne om forretningens stabile vækst, som investorerne er villige til at betale dyrt for. Kigger man på EPS-estimaterne for både 2019 og 2020 har der kun været helt marginale negative justeringer, dvs. omkring 2% indenfor de seneste 6 mdr.

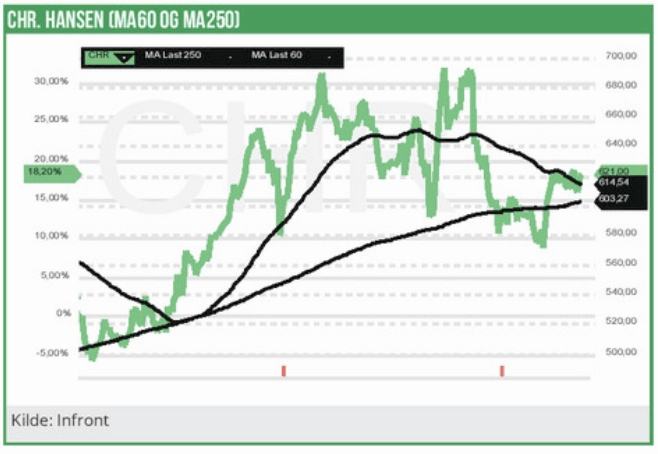

På kursmålssiden ligger konsensus omkring 600 kr. med 700 som det højeste og 445 som det laveste. Der er fortsat flest HOLD-anbefalinger og dernæst en klar overvægt af salgs-anbefalinger i forhold til den enlige købsanbefaling. Analytikerkorpset har ligesom os generelt svært ved at se potentiale i aktien – alene pga. værdiansættelsen. Selvom aktien efter de seneste måneders uro er kommet noget ned på jorden ift. topniveauet ved 700 kr. per aktie i oktober måned efter årsregnskabet, er værdiansættelsen stadig tårnhøj.

Chr. Hansen aktien handler til en forventet P/E-2019 på 41,7, hvilket er tæt på at være dobbelt så højt som medianen på 23 blandt peer-selskaberne. Selv en højt værdiansat aktie som Novozymes ligger kun lige over medianen.

Vi skrev sidst ved kurs 685, at potentialet var udtømt. Godt hjulpet af den efterfølgende generelle markedsuro viste det sig at holde stik. Vi tilføjede, at aktien igen ville være købsværdig omkring kurs 600 ved uændrede vækstudsigter. Det er der ikke gjort, men vi præciserer det til lige under kurs 600 kr., da de generelle værdiansættelser i markedet er lavere nu. Vi fastholder også synspunktet om, at aktien mere kortsigtet er købsværdig ifm. en skuffelse eller i forlængelse af en lidt sur aktieperiode. Vi fastholder vort hidtidige kursmål på 640 kr. som denne gang nås nedefra og ikke oppefra. I et scenarie med lidt mere vedvarende positiv stemning kan vi også sagtens se Chr. Hansen nå kurs 700 igen, hvilket er et niveau vi på kort sigt ser som et attraktivt salgsniveau.

Vi anerkender nemlig, at investorerne er mere end villige til at betale meget høje priser for stabil vækst – og det er præcis hvad investorerne får Chr. Hansen, hvor vækstudsigterne mange år frem lyder på omkring 10% årligt. Det er noget højere end flere af konkurrenterne, hvor f.eks. Novozymes har problemer med at fastholde en pæn en-cifret vækst.

CEO Mauricio Graber købte aktier direkte i markedet for 1,5 mio. kr. umiddelbart efter regnskabet, mens et bestyrelsesmedlem købte aktier for næsten ½ mio. kr.

Kurs på anbefalingstidspunkt: 621,00 kr

Kurstarget: 640 (6 mdr.)

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her