Der er fremgang at spore i Novozymes, hvilket investorerne nok også havde taget lidt på forskud allerede i slutningen af 2021. På kort sigt ser det ud til, at aktien dog kæmper en nyttesløs kamp mod sektorrotationerne på de internationale aktiemarkeder, som får aktien til at se dyr ud, uanset at forretningen har bedre udsigter end længe set.

Man kan godt tillade sig at konstatere, at Novozymes så småt er ved at være tilbage på sporet, når talen falder på den organiske vækst. Også selvom vi stadig befinder os i lidt utraditionelle tider, hvor man skal være lidt varsom med at lægge for stor vægt på væksttallene fra kvartal til kvartal og fra år til år.

Novozymes leverede i 4. kvartal en vækst på hele 7 %, og man fristes næsten til at sige, at det er nye tider for selskabet. Vi må dog også konstatere, at 4. kvartal 2020 leverede en vækst på -3 %, og den vækst var altså set i forhold til 2019, som på nogle punkter kan siges at være et normal år (inden corona).

I forhold til 2019 er status i dag altså, at vi er gået 1 skridt tilbage og 2 skridt frem. Og rundt regnet 4 % organisk vækst samlet set over 2 år er ikke imponerende. Og det bliver heller ikke bedre af, at man ifm. de strategiske omlægninger i 2020 sandsynligvis også fik bakset de dårligst performende forretningsområder ud af tallene, for de blev frasolgt eller lukketned.

Løfter vi blikket til 12 mdr., er resultatet lidt bedre, fordi vi trods alt lander på rundt regnet 3 % om året. Coronaåret 2020 leverede et – alt taget i betragtning – pænt år med 0 % vækst, mens 2021 leverede 6 %.

At man måske er på vej ind i det scenarie på min. 5 % (som årligt gennemsnit over perioden), som strategien lægger op til, er at dømme ud fra aktiekursen måske også det, investorerne allerede havde priset ind, da året startede, og aktien flirtede med all-time-high kurser.

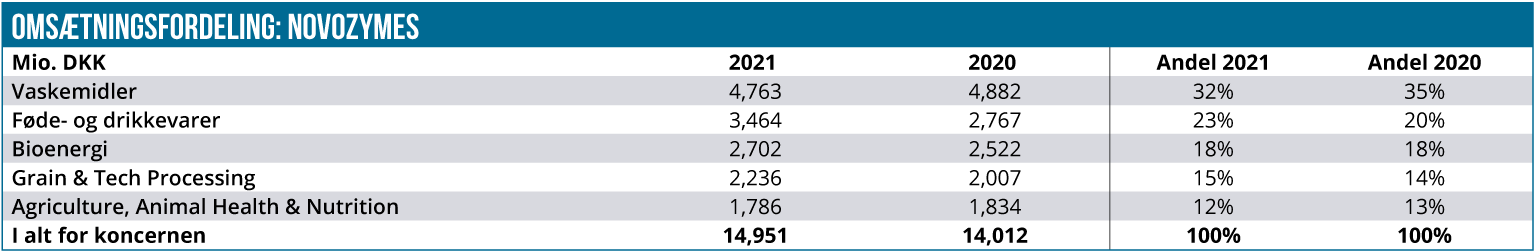

2021 sluttede med en flot 2-cifret vækst i 3 af divisionerne og 7 % i den sidste division udover vaskemidler (household care), som leverede -3 %. Dermed blev det kun til en pæn samlet organisk vækst på 7 % for koncernen, selvom over halvdelen af koncernen leverede 2-cifret vækst på 10-15 % i kvartalet. Investorerne stilles en vækst på 2-4 % i vaskemidler i udsigt for 2022, og det vil derfor nok i sig selv være en præstation, hvis man kan levere en høj en-cifret vækst over de kommende år på koncernniveau.

Stor usikkerhed om 2022

Konsensus for 2022 lå før regnskabet på en omsætning på 15,745 mia. DKK svarende til en vækst på 6,2 %. Estimaterne for organisk vækst lå på 4,8 % og for de kommende år i øvrigt lige omkring 5 % p.a. De kommende år definerer vi som helt frem til 2025 i de konsensustal, som selskabet selv har indsamlet hos analytikerne forud for regnskabet. Konsensus er dermed helt på linje med de mål – eller ambitioner – der er udstukket i strategiplanen.

Lidt uvant for Novozymes er der indikationer på, at det nye år bliver frontend-loadet. Vi har ellers i flere år været vænnet os til det modsatte, hvor det var 2. halvår, som skulle bringe årsforventningen i hus. Det ser det ikke ud til at være i 2022, da ”man har fået en god start på året”.

Spørgerne på telefonkonferencen forsøgte ihærdigt at få en bekræftelse af, om der i disse formuleringer ligger, at året er frontend-loadet. Det kunne man ikke få, og det betyder så nok i stedet, at man skal se det som en stor grad af usikkerhed om årsforventningen, hvilket egentlig også er afspejlet i det lidt brede interval på 3-7 % organisk vækst.

Vi vil dog stadig tillade os at konkludere, at det nok da er 2. halvår, der afgør, om man ender i toppen eller midten af estimatet. Det er måske den egentlige og moderat optimistiske konklusion, man skal tage med sig.

I makroens vold

Trods de pæne udsigter er der i øjeblikket en anden udfordring, som hænger over aktien, og det er en udfordring, som efter vores bedste vurdering gør selskabets præstationer sekundære.

Som virksomhed er den langsigtede værdiskabelse (og dermed kursstigning) en funktion af, hvor godt man driver virksomheden og leverer på sine ambitioner. Det er også tilfældet for Novozymes, men lige nu synes aktien at være kommet i makro-bevægelsernes vold.

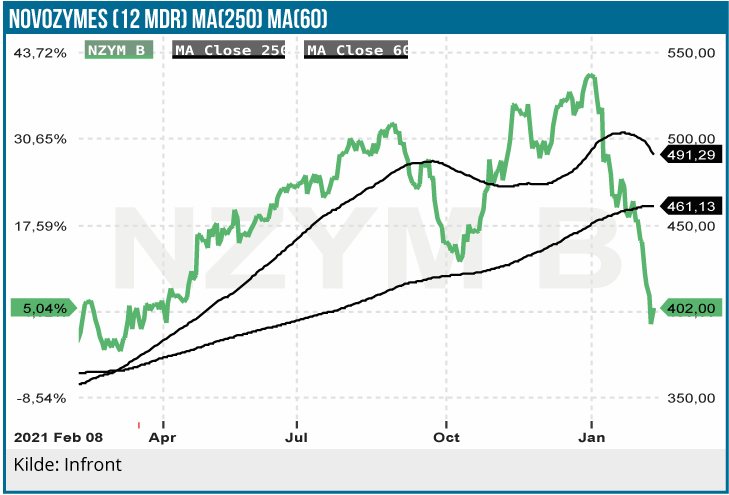

Udsigten til rentestigninger har ramt Novozymes-aktien hårdt i år. Med et fald på over 20 % i år har Novozymes bestemt taget sin fair andel af de kurstæsk, der er blevet delt ud til C25-aktierne i år. Også selvom det hører med til historien, at aktien sluttede 2021 rigtigt godt af, og derfor startede i alle-tiders-højeste kurs.

Vi sætter aktien i kategorien af højt prissatte ”vækst-aktier” – det kan måske i lyset af forretningens vækstniveau synes en lille smule paradoksalt, men for Novozymes er det måske mere ”højt prissat” end ”vækst” i den beskrivelse, som tæller lige pt.

I sidste ende er det svært at se Novozymes blive en rigtig vækstaktie, hvilket vi her vil definere som 2-cifret organisk vækst om året. Det skyldes i bund og grund en strukturel udfordring, som vi efterhånden har omtalt en hel del gange. Nemlig at virksomhedens største division (vaskemidler / ”Household care”) næppe kommer til at vækste betydeligt – også selvom man er i gang med at udrulle ”freshness platformen”.

På vækstfronten er det et problem for den samlede vækst i koncernen, når 1/3 af omsætningen næsten kun udvikler sig mere eller mindre fladt. Medmindre fremtidige opkøb for alvor kan rykke ved balancen i koncernen, så vil det vare mange år, førend de øvrige divisioner har fået tilpas meget overtag til, at vaskemidler ikke vægter så tungt.

Rentefrygten holder vores anbefaling nede

Selvom der er udsigt til, at 2022 bliver et godt år for Novozymes (særligt i lyset af de senere års resultater), så frygter vi, at de rotationer, vi øjeblikket stadig ser på aktiemarkedet, vil være en for stor mundfuld for aktien at kæmpe imod. Én ting er, at Novozymes bliver billigere, men det er ligeså vigtigt at tænke på, at andre ”vækst-aktier” måske bliver endnu billigere, og det er vel at mærke aktier, der sandsynligvis kan præstere en markant højere vækst end Novozymes’ forventede 5 %.

Qua sit navn og sin stabilitet i forretningen samlet set har aktien måske også tjent som en havn for noget af den mindre risikovillige kapital, der pga. manglen på alternativer (negative renter) de senere år har måttet bevæge sig lidt ud af risikokurven for at finde afkast. Og skal den bevægelse for alvor til at gå den anden vej nu, bliver det op ad bakke et stykke tid endnu.

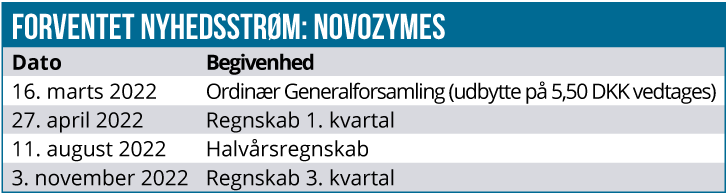

Opkøbene sidste år samt den igangværende investering i Nebraska på 1 mia. DKK (hvoraf størstedelen forfalder i 2022) tærer lidt på kapitalstrukturen og betyder, at man kun iværksætter et aktietilbagekøb på 0,5 mia. DKK ovenpå regnskabet. Aktionærerne har på det punkt været lidt bedre vant de senere år. Udbyttet forhøjes en smule fra 5,25 DKK til 5,50 DKK svarende til et direkte afkast på lidt over 1 %.

Trods faldet i år handler aktien aktuelt ved kurs 400 stadig til en P/E omkring 34-35, og selv helt henne i 2024 forventes P/E kun at være faldet til lige under 30 i takt med, at forretningsvæksten har løftet bundlinjen.

Samlet set indtager vi – trods en øget tillid til, at man kan levere på strategiens vækstambitioner – en afventende holdning til aktien. I historisk lys er aktien ikke billig ved det nuværende multipel-niveau, og aktien ser derfor fortsat dyr ud, så længe makro-bevægelserne turnerer på aktiemarkedet.

Hvornår de bevægelser aftager, er det afgørende og meget svære spørgsmål, men mon ikke vi stadig går et par volatile måneder i møde. Et rebound ovenpå det store fald er naturligvis oplagt, men vores holdning er grundlæggende, at aktien inden sommerferien vil kunne købes billigere end i dag. Det vil vi definere som intervallet mellem 360 og 400 DKK per aktie, og vi sænker derfor vort kursmål til 380 DKK. Det berettiger fortsat til en NEUTRAL-anbefaling og konklusion om, at det går bedre i virksomheden end længe set, men at omverdenen driller. Tidshorisonten på anbefalingen bliver følgelig også noget kortere end normalt, dvs. 3 måneder.

Steen Albrechtsen

Kurs på anbefalingstidspunkt 399 DKK

Kursmål 380 DKK (3 mdr.)

Analysedato 10. februar 2022