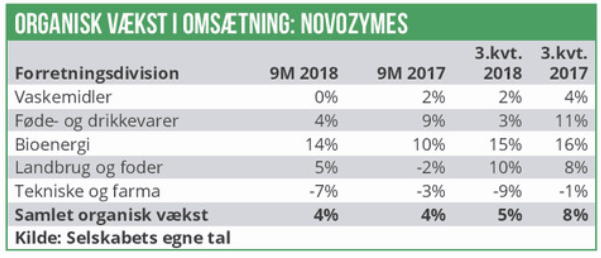

En skuffende udvikling i Mellemøsten var med til at nedtone udsigterne for Novozymes’ største division, som dermed overskyggede en fortsat flot udvikling indenfor bioenergi. Det medførte en præcisering af den organiske vækst i den lave ende af det hidtidige interval på 4-6%.

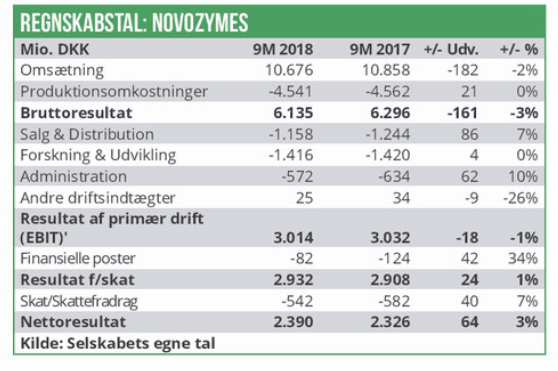

Flere af Novozymes’ divisioner klarede sig ganske godt i 3. kvartal og har i årets ni første måneder udvist en flot vækst. Især divisionen BioEnergy som leverer til bioethanol-industrien fortsatte den gode udvikling fra årets tidligere kvartaler. Selvom 3. kvartals udvikling med 15% organisk vækst ikke kunne leve op til væksten på 20% i 2. kvartal var det bestemt godkendt, og resultatet efter årets første ni måneder er en organisk vækst på 14%. Divisionen vægter dog kun 19% af den samlede koncernomsætning, og derfor kunne den ikke udligne den svagere udvikling i andre divisioner.

Vaskemidler igen igen

Den største division Vaskemidler (32% af omsætningen) haltede igen, trods en godkendt præstation i 3. kvartal med en organisk vækst på 2%. Det negative element er, at forventningen til 4. kvartal er blevet dæmpet – især pga. et svagere marked i Mellem-østen, som kommer til at påvirke den organiske vækst i koncernen med ca. 1 procentpoint. Heri ligger også forklaringen på, at Novozymes i forbindelse med 3. kvartalsresultatet præciserede forventningen til den organiske vækst for helåret til at lande i bunden af det udmeldte interval på 4-6%. Helt konkret er det sanktionerne mod Iran, den økonomiske uro i Tyrkiet samt en svagere udvikling i Saudi Arabien og Egypten der rammer væksten i regionen.

Vaskemiddel-divisionen skulle ellers efter mange kvartalers usikkerhed endelig til at vise tænder. Udmeldingen har været, at 2018 ville være backend-loadet, dvs. at størstedelen af væksten skulle komme i sidste halvdel af året. 2% organisk vækst i 3. kvartal var i sig selv godkendt, men det var dog kun lige nok til at bringe væksten i årets ni første måneder tilbage

til 0, efter den negative vækst på 2% i 2. kvartal. For hele året er udmeldingen, at væksten i Vaskemidler vil lande omkring 0, hvilket umiddelbart kan synes ok – udviklingen hidtil taget i betragtning. Men da 4. kvartal 2017 var ganske svag med en tilbagegang på 3% er sammenligningstallene for 4. kvartal derfor lave, og i det lys er det skuffende, at Novozymes kun forventer at kunne fastholde en nulvækst i årets sidste kvartal. I den næststørste division Føde- og drikkevarer er væksten også nedadgående og påvirket af situationen i Mellemøsten.

Vil historien gentage sig selv?

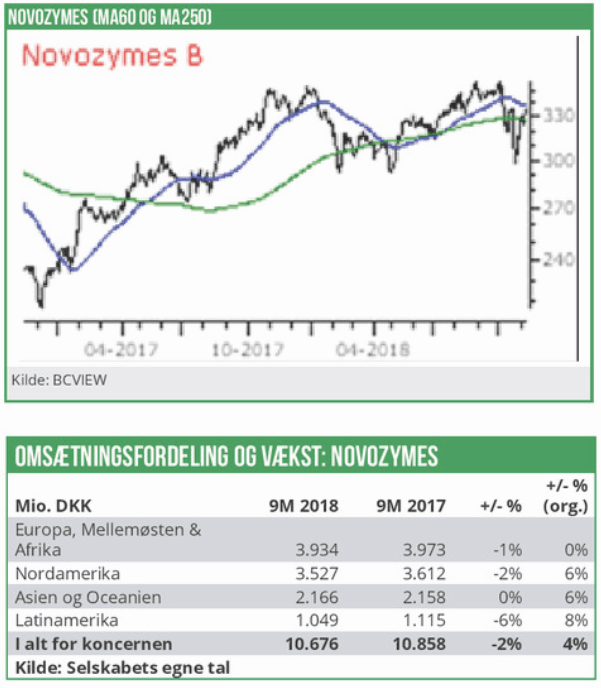

I april ved kurs 295 skrev vi bl.a., at en investering skal ske i forventning om, at væksten stiger henover året, og at Novozymes formår at berolige investorernes usikkerhed. Det bør sende aktiekursen tilbage mod vort kursmålsinterval på 320-360, som igennem flere år har været det gængse kursinterval i de perioder, hvor investorernes tillidspendul svinger ud til fordel for Novozymes og væksthistorien.

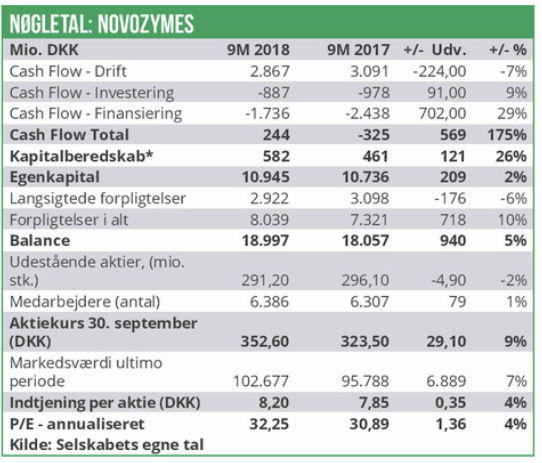

Det var præcis hvad der skete efterfølgende via en kursstigning til 355 i august og september. Vi forventer nok engang, at historien gentager sig selv, og at Novozymes indenfor et par kvartaler igen vil komme ind i varmen. I praksis vil det sige en tilbagevenden til kursniveauet omkring 350. Vi sænker vort seneste kursmål på 350-380 marginalt til 340-370, og gentager vores løftede pegefinger om, at risikoen naturligvis er højere i en aktie med en høj relativ værdiansættelse – i særdeleshed i den nuværende usikre verdenssituation, som helt konkret har ramt Novozymes i Mellemøsten. Der skal leveres vækst for at berettige værdiansættelsen – og ingen selskaber er undtaget fra dette. Det understreges af de seneste års kursudvikling i ”søster-selskabet” Novo Nordisk, som ellers har været en historisk investordarling.

Risikoen ved et dårligt 4. kvartal er begrænset til de tidligere bundniveauer under kurs 300, hvilket modsvarer en downside på ca. 15-20% ved dagens kurs. Et større kursfald vil kræve endnu en korrektion af Novozymes’ langsigtede vækstforventninger, og det ser vi ikke lige rundt om hjørnet med tanke på vækstperspektiverne i mange af selskabets divisioner.

På nuværende tidspunkt anser vi fortsat kursniveauet omkring 300 som et attraktivt købsniveau i forventning om, at Novozymes vil præstere en-cifret vækst over de næste mange år, uanset at der fra kvartal til kvartal vil være forskydninger mellem de enkelte divisioners præstationer. Aktien har lavet et pænt comeback ovenpå regnskabet og med støtte fra den generelle markedsoptur har den nået et niveau over 330 kr., som vi i det kortsigtede perspektiv ikke finder attraktivt. Novozymes handler p.t. til en P/E for de næste 12 måneder på 27, og selvom det er langt fra tidligere tiders niveau på den høje side af 30, hører aktien fortsat til i sektorens høje ende. Den forventede høje en-cifrede EPS-vækst vil frem mod 2021 bringe P/E ned mod 20, hvis aktiekursen er uændret.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her