Det har været en travl uge på nyhedsfronten med præsidentvalg og en bunke regnskaber. Blandt de allerstørste selskaber i Life Science sektoren finder vi Novo Nordisk, som aflagde 3. kvartalsregnskab onsdag i denne uge.

Selve regnskabet kommer vi til at kigge nærmere på i næste udgave, men det skal ikke afholde os fra at finde dagens grafik i selskabets præsentationsmateriale for 3. kvartal blandt de 163 sider inkl. bilag. Vi kunne snildt have fundet en stor håndfuld interessante slides at tage frem i dag, men måtte nøjes med en enkelt.

Det skal naturligvis handle om fedme, for det er ikke overraskende den helt store værdiskaber indenfor pharma og biotek i disse år. Slutmarkedet udvikler sig med forrygende hast, og det skaber en stor interesse for at udvikle et lægemiddel, der kan hjælpe mod fedme. Med markedets aktuelle størrelse og de mange bud på en fortsat voldsom vækst i årene forude og et godt stykke ind i næste årti, er det klart, at kan man udvikle et lægemiddel, der blot kan dække en lille niche i det store marked, ligger der en høj værdi og venter. Her taler vi om de mange biotekselskaber, som f.eks. Gubra, Zealand, Viking, Structure etc., der nu satser meget på at udvikle et nyt fedmemiddel alene eller i samarbejde med partnere. På sidelinjen står også en række af de helt store pharmaselskaber og kigger misundeligt på Eli Lilly og Novo Nordisk, som indtil videre har markedet for sig selv.

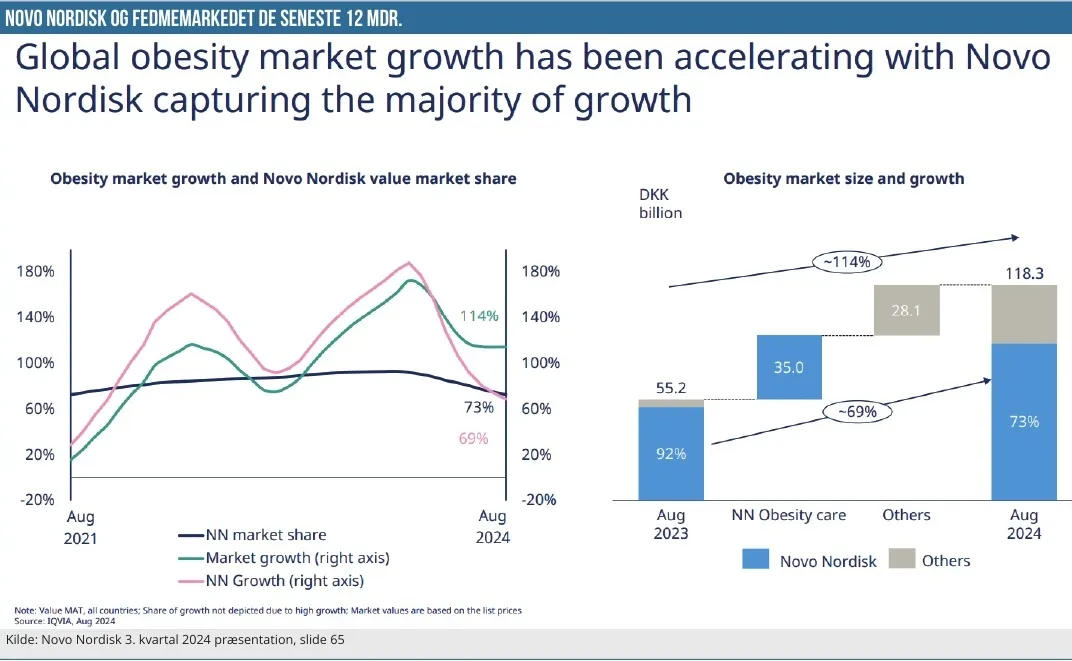

Nu handler det om Novo Nordisk, som har en god first mover fordel på markedet. Den er tydelig i ugens grafik, der som nævnt er et af mange interessante slides/bilag i 3.kvartalspræsentationen fra Novo Nordisk. Diagrammet til højre er den mest håndgribelige, idet den viser størrelsen af fedmemarkedet i august 2023 og udviklingen frem til august 2024.

Først og fremmest ser vi, at totalmarkedet er vokset fra 55,2 mia. DKK til 118,3 mia. DKK på kun et år. Af den tilvækst på 63,1 mia. DKK ser vi, at Novo står for 35 mia. DKK, mens ”andre” (dvs. primært Eli Lilly) står for 28,1 mia. DKK. Her hører det med til historien, at Eli Lilly ikke har haft Zepbound lanceret i hele perioden, men det hører også med til historien, at Novo Nordisk trods den seneste konkurrence fra Eli Lilly har formået at tage en solid del af markedsvæksten i absolutte tal.

Novo Nordisks markedsandel er principielt faldet fra 92 % til 73 % i perioden, men givet væksten i totalmarkedet er det svært at være utilfreds, når værdien af markedsandelen samtidig er vokset med 69 % eller de nævnte 35 mia. DKK.

Investorer og analytikere kæmper stadig med at forstå og konkretisere, hvor stort totalmarkedet egentlig kan blive i 2030’erne, og derfor så vi også, at Novo Nordisk f.eks. i oktober faldt pænt, da Eli Lilly kom med et skuffende kvartalsregnskab med nærmest nulvækst i salget af fedmemedicin målt fra 2. kvartal til 3. kvartal. Det er den nok klareste indikation på, at det lige nu ikke handler så meget om hvilken andel af den samlede kage, som Novo Nordisk får i sidste ende, men snarere om, hvor stor den samlede kage bliver, for et dårligt Eli Lilly salg kan jo isoleret set godt anses som et tegn på, at Novo Nordisk har gjort det godt.

Investorernes umiddelbare reaktion synes dog snarere at se det som et tegn på, at totalmarkedet ikke vokser lige så hurtigt som forventet. Vi ved dog også, at produktionskapaciteten stadig er en begrænsende faktor for væksten, og så viste Novos kvartalsregnskab en vækst i fedmesalget, der faktisk var bedre end forventet.

Det blev i øvrigt belønnet af markedet indtil telefonkonferencen, hvor Novos CFO på en måde (og kun måske) kom til at indikere, at væksten for hele forretningen næste år i absolutte tal ville være den samme i absolutte termer (omkring 55 mia. DKK) som i 2022 og 2023. I relative termer svarer det til en vækst i “high teens”, hvilket vil være til den skuffende side, hvis det er tilfældet, og der bare er lidt hold i tallene.

Grafikken til venstre viser udviklingen i Novo Nordisks markedsandel (den mørkeblå linje) siden 2021 og den samtidige vækst i fedmemarkedet (den grønne linje). Her er det ikke overraskende, at Novo de første par år sad stort set alene på markedet og nærmest kun havde produktionskapaciteten som den begrænsende faktor. Helt til højre i grafen kan vi dog se, at effekten fra den nye konkurrence begynder at vise sig i separationen mellem den lyserøde og grønne linje, hvor Novo ikke længere har kunnet fastholde en markedsandel på 90 %. Novos vækst har altså ikke kunnet følge med selve totalmarkedets vækst, som vi så i grafen til højre.

Buddene på fremtidens totalmarked spænder stadig vidt og det er alt for tidligt at sige noget validt om, hvor det ender henne. Og hvilken andel af dette som Novo Nordisk kan fastholde med Wegovy og sidenhen med alle de nye lægemiddelhåb i den brede pipeline.

Kilde: Novo Nordisk 3. kvartal 2024 præsentation, slide 65

Steen Albrechtsen