Zealand Pharma har for nylig ændret strategi, og vil nu ikke længere selv stå for salg og distribution af sine produkter. Helt i tråd med den strategi har Zealand på det seneste solgt V-Go insulinenheden. Det er positivt, at Zealand eksekverer på sin strategi, og positivt er det også, at dasiglucagon CHI fase 3 studie nr. 2 fik succes. Zealand gennemførte onsdag en mindre kapitalrejsning, som sikrer finansiering ind i 2. halvår 2023. Vi fastholder anbefalingen KØB, hvor den vigtigste kurstrigger er dasiglucagon SBS fase 3 data i september.

Zealand Pharma vil blive målt og vejet på eksekveringen af den nye udlicenseringsstrategi og graden af succes med de kliniske studier.

Når det gælder udlicensering, står nødpennen Zegalogue først i rækken efter salget af V-Go til Mannkind Corporation. V-Go blev i maj solgt for 10 mio. USD upfront med efterfølgende milepælsbetalinger baseret på produktsalget. Zealand guider i øvrigt et Zegalogue 2022-salg på beskedne 19 mio. DKK pga. afviklingen af salg og marketing i USA.

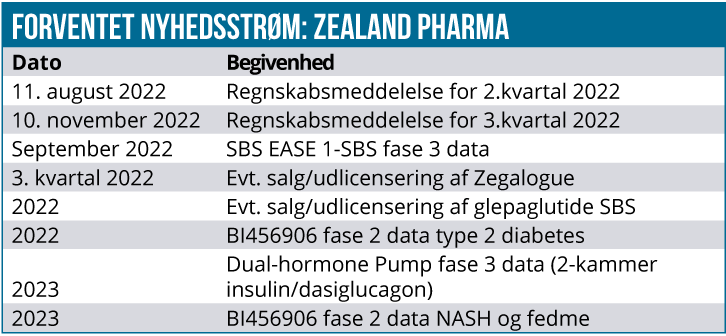

I forbindelse med Zealand Pharmas præsentation på onsdagens ØU Life Science konference udtrykte selskabet en forventning om, at et salg af Zegalogue falder på plads inden udgangen af 3. kvartal i år.

Men en licensaftale på glepaglutide i behandlingen af korttarmssyndrom (SBS) bliver vigtigere, da vi ser glepaglutide som selskabets mest værdifulde aktiv. Zealand er formentlig i gang med at promovere glepaglutide SBS for mulige samarbejdspartnere, hvor selskabet udmelder fase 3 data på EASE-1 studiet i september. GLP-2 SBS konkurrentproduktet Gattex, som solgte for 670 mio. USD i 2021, indikerer glepaglutides kommercielle potentiale, da de foreløbige kliniske data tyder på, at glepaglutide er mere effektivt virkende end Gattex.

På SBS udviklingssiden er konkurrencen begrænset. De fleste SBS produkter i udvikling er bagud i forhold til glepaglutide, men schweiziske Vectivbio, som er i fase 3 med apraglutide kan imidlertid blive en væsentlig konkurrent. Zealand har i øvrigt dapiglutide GLP-1/GLP-2 i fase 1 som en SBS back-up kandidat.

Positive CHI data

I maj kom Zealand ud med positive data fra det andet dasiglucagon CHI studie (17103) mod medfødt hyperinsulisme (CHI), efter at det første dasiglucagon CHI studie (17109) fejlede på det primære kliniske end-point. Den manglende succes i det første studie kan ifølge Zealand primært tilskrives den manuelle måling af plasmaglukose i studiet. Efter det positive udfald af 17103 studiet er det Zealands plan efter et møde med FDA at indsende en registreringsansøgning.

Vi har efter det positive 17103 studie hævet sandsynligheden for godkendelse af dasiglucagon CHI fra 20% til 80%. Det betyder isoleret set, at der bliver tillagt 12 DKK pr. aktie i DCF-værdiansættelsen.

En velafbalanceret pipeline

Med fokus på R&D fremfor salg bliver det ekstra vigtigt for Zealand at sikre fremdrift i pipelinen. Zealand har en velafbalanceret R&D pipeline, hvor tidlig-fase projekter supplerer senfaseprojekterne. Udover dasiglucagon CHI og glepaglutide SBS fase 3 studierne er også den kunstige pancreas (to kammersystem) til diabetes type 1 patienter i fase 3. studiet, hvor kun det ene kammer med insulin blev afprøvet, faldet positivt ud. Nu fortsætter studiet med to-kammer systemet inklusive dasiglucagon. Lidt længere tilbage i udviklingsforløbet finder vi BI 456906 (GLP-1 GLU dual agonist), som er udlicenseret til Boehringer Ingelheim i undersøgelsen af stoffets muligheder i behandlingen af fedme, type 2 diabetes og NASH. Type 2 diabetes fase 2 data kommer senere på året, men fedmestudiet er især interessant.

Medicinsk behandling af fedme har fået stor opmærksomhed på det seneste pga. Novo Nordisks og Eli Lillys succes på området. Zealands satsning på fedmebehandling inkluderer også amylinanalogen ZP 8396 i fase 1, som i modeller har vist stor effekt i kombination med semaglutide.

Tidlig-fase projekter i R&D porteføljer med senfase projekter får som regel beskeden opmærksomhed fra aktiemarkedet. For Zealands vedkommende vil det formentlig ændre sig, når senfase projekterne udlicenseres. Det gælder udover de nævnte projekter også ZP-6590 GIP agonisten på fedme-indikationen og flere projekter indenfor inflammatoriske sygdomme.

Anbefaling fortsat KØB

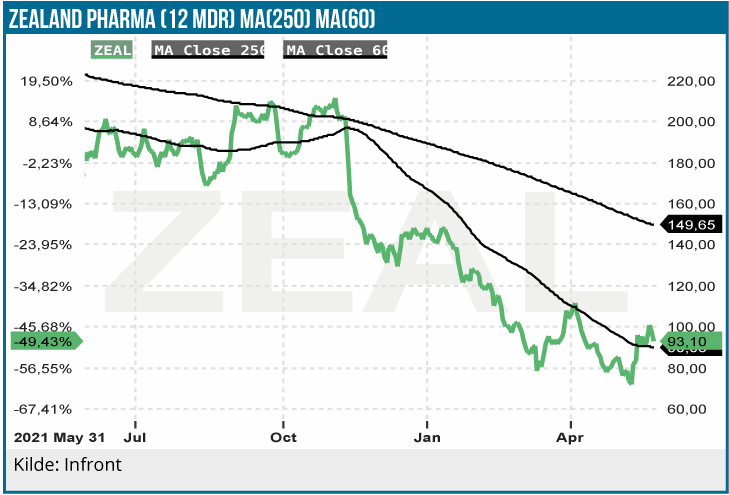

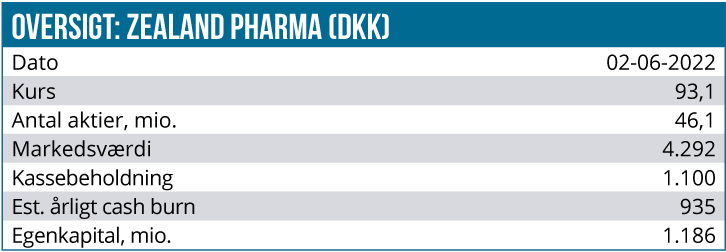

Efter strategiskiftet forløber restrukturering og besparelserne efter planen. Der bliver dog stadig tale om en høj burnrate i år og 2023 med estimeret EBIT på henholdsvis -985 mio. DKK og -738 mio. DKK. Trods ændringer i finansieringsaftalen med Oberland i maj, annoncerede Zealand onsdag en mindre kapitalrejsning på 2,9 mio. aktier via en rettet emission til en kurs 95 DKK. Bruttoprovenuet på 275 mio. DKK før emissionsomkostninger betyder, at selskabet nu har finansiering til ind i 2. halvår 2023. DCF nutidsværdien pr. aktie efter korrektion for bl.a. emissionen og ændring i CHI estimaterne er 179 DKK pr. aktie mod tidligere 184 DKK pr aktie. Flere kommende kurstriggere underbygger den uændrede Købsanbefaling. Glepaglutide SBS fase 3 data i september er den vigtigste kurstrigger. Den trigger er samtidig den største risikofaktor. Fejler studiet, vil aktiekursen få et voldsomt tryk.

Lars Hatholt

Kurs på anbefalingstidspunkt: 93,1 DKK

Kursmål (12 måneder): 200 DKK

Analysedato: 2. juni 2022

Lars Hatholt ejer aktier i Zealand Pharma.

Zealand Pharma præsenterede på Økonomisk Ugebrevs Life Science Konference d. 1. juni 2022. Se hele præsentationen her.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her