Demants primære driftsresultat (EBIT) styrtdykkede med 39 pct. i 2020, og alligevel reagerede investorerne på regnskabet med en markant kursstigning. Var det en ulogisk reaktion? Nej, ikke nødvendigvis.

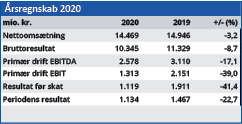

Covid-19 effekten i 2020 er en oplagt årsag til det dårlige resultat fra top til bund i årsregnskabet 2020, som bød på 3,2 pct. tilbagegang i omsætningen og 39 pct. tilbagegang i det primære driftsresultat. Det var andet år i træk, Demant blev udsat for ekstraordinære forhold, som gjorde livet vanskeligt for selskabet.

Covid-19 ramte således kort tid efter, Demant var kommet gennem et hackerangreb i 2019, som påførte selskabet direkte ekstraomkostninger i størrelsesordenen 575 mio. kr., og et konkurrencemæssigt efterslæb i forhold til konkurrenterne.

Disse forhold påvirker de seneste to års regnskabstal betydeligt, og i værdiansættelsen giver det langt mere mening at se fremad mod mere normale markedsforhold. Her er der specielt to ting, som bør trække Demants værdiansættelse op:

For det første forventer man et EBIT-resultat på 2850-3150 mio. kr. i 2021, hvilket vil være 7-8 pct. højere end den hidtidige rekord fra 2018. Man vender altså ikke blot tilbage til tiden før Covid-19, men forventer at øge indtjeningen væsentligt.

For det andet rummer Demants p.t. lille division Communications store vækstmuligheder, som den langt større Hearing Healthcare-division ikke kan matche. En mellem-/langsigtet forventning til væksten i de to divisioner fortæller om en forventet vækst i Hearing Healthcare på ca. 4 pct., mens den forventede vækst i Communication er 8-10 pct.

Covid-19 kan blive en fordel for Demant

For Communication kan Covid-19 på længere sigt vise sig at være en fordel, da den har tvunget både de enkelte borgere og virksomhederne til at finde alternativer til fysiske møder. Alternativet har i høj grad været møder over internettet med deraf følgende behov for bl.a. headsets.

Indskrænkningen i vores bevægelsesfrihed har også øget efterspørgslen efter produkter til hjemmefronten, og som producent af gaming headsets vil Demant også nyde godt af dette.

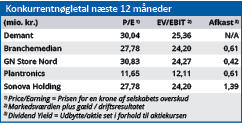

Konkurrenten GN Store Nord henter allerede halvdelen af omsætningen udenfor høreapparatmarkedet, og væksttallene for GN Hearing og GN Audio 2017-19 fortæller om en gennemsnitlig organisk vækst på henholdsvis 6,7 pct. og 19,0 pct.

Det indikerer, at det er i headsets, Demants vækstmuligheder for alvor ligger. Communication udgjorde i 2020 kun 9 pct. af koncernomsætningen på 14,5 mia. kr. i et marked, som skønnes at være 6 mia. USD. Det giver gode vækstmuligheder for Demants nye brand EPOS. En vækst, som høreapparatmarkedet ikke kan tilbyde.

Tilbagevenden til normale tilstande for høreapparaterne kombineret med vækstmuligheder på markedet for headsets tegner en lys fremtid for Demant. Set i det lys løfter vi kursmålet til 290.

Bruno Japp

Aktuel kurs 265,30

Kursmål (6 måneder) 290,00

Læs tidligere analyser af Demant her. Password er abonnent email, og adgangskode kan hentes her.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her