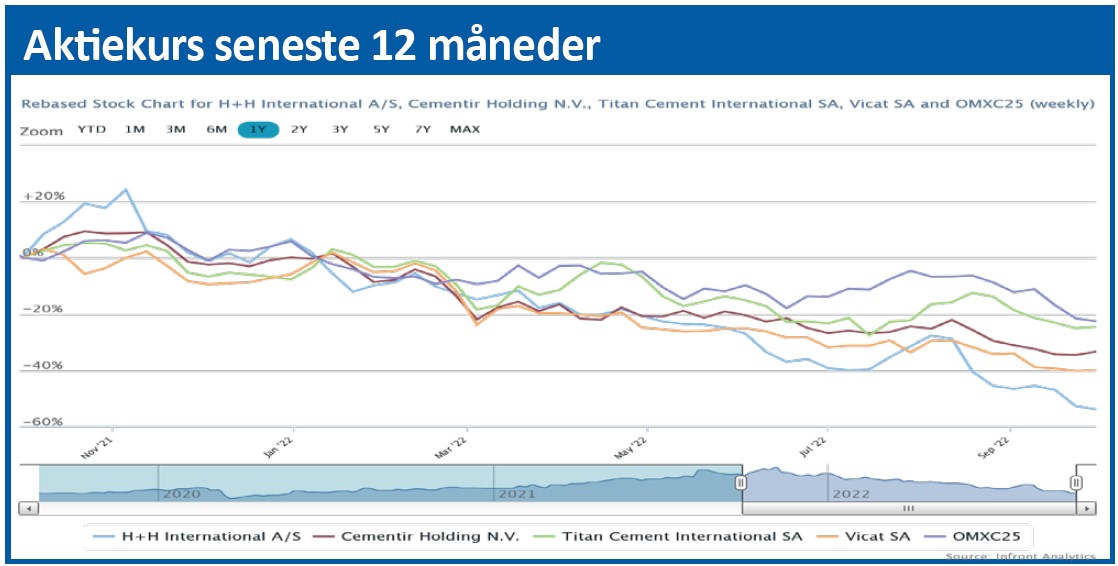

Med et kursfald på 9 pct. var markedets reaktion på H+H Internationals (H+H) halvårsregnskab meget langt fra selskabets eget budskab om et ”exceptionelt stærkt kvartal”. At H+H fastholdt helårsforventningerne formildede ikke investorerne.

Hvis H+H’s halvårsregnskab var blevet aflagt under andre omstændigheder, ville investorerne have modtaget det med begejstring. Selskabet fastholder nemlig helårsforventningerne om en organisk vækst i omsætningen i niveauet 15-20 pct., og driftsresultatet (EBIT) før særlige poster forventes at ende i intervallet 440-520 mio. kr.

Omkring EBIT er det bemærkelsesværdigt, at forventningerne dels er 8-27 pct. højere end det realiserede EBIT i 2021 på 377 mio. kr., og dels at EBIT i 1. halvår 2022 allerede er 70 pct. af EBIT i hele 2021. Forskellen kan ikke forklares med sæsonsvingninger, da det tilsvarende procenttal efter 1. halvår 2021 kun var 46 pct.

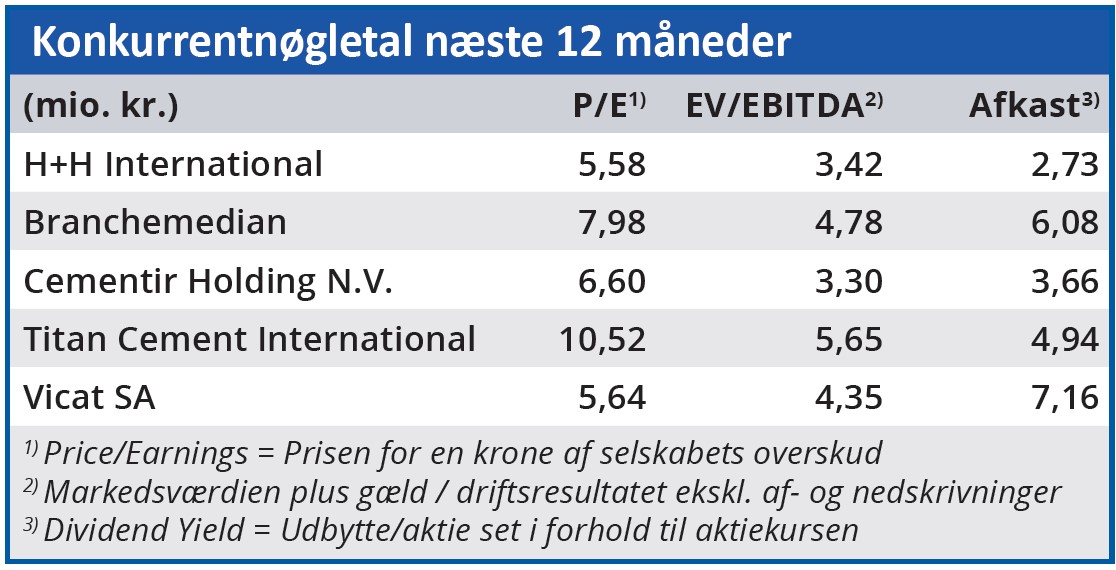

Men investorerne var ikke begejstrede. Heller ikke selvom H+H-aktiens nøgletal efterhånden har nået et niveau, hvor aktien i det mindste på papiret fremstår som den rene foræring.

H+H’s forventede Price/Earnings de næste 12 måneder er faldet til 5,58, så en ny investor betaler kun 5,58 kr. for én krone af H+H Internationals forventede indtjening næste år. Hvis vi omregner H+H’s forventede P/E til afkast, kommer vi frem til en årlig forrentning af investeringen på 18 pct. I et samfund, hvor vi først lige er blevet fri for minusrenter, er det et absurd højt tal.

Virkeligheden ser da også ganske anderledes ud, og bag aktiemarkedets reaktion på de tilsyneladende ekstremt attraktive regnskabs- og nøgletal ligger en dyster forklaring.

Aktier værdiansættes efter selskabets forventede fremtidige indtjening og ikke efter fortidens indtjening. Derfor afslører den lave P/E-værdi, at investorerne tror, H+H’s indtjening bliver markant lavere de kommende år. Den formodning underbygges flere steder i H+H’s halvårsregnskab:

1) Ganske vist fastholder man helårsforventningerne til 2022, men først præsenterer man den usikkerhed om de følgende år, som markedet frygter: ”While the current macroeconomic landscape is clearly causing uncertainties and is expected to weigh on future construction activity, we maintain our financial expectations for the full year.”

2) Alle forventninger til fremtiden bygger på forudsætninger, og forudsætningen om uændrede omkostninger til energi og råmaterialer scorer ikke mange point hos investorerne lige nu: ”Costs of energy costs and raw materials are expected to remain at current levels.”

3) Selvom man kan skifte til et ”gammeldags” brændstof som olie, fjerner det ikke risikoen for problemer andre steder i selskabets leveringskæder. Om H+H’s største region, Central Western Europe med 45 pct. af koncernomsætningen i 1. halvår, oplyses: ”While H+H has taken certain measures to safeguard its own production in the extraordinary event of limited availability of natural gas, major uncertainties still relate to the Company’s supply chains and the continuous availability of relevant raw materials.”

Det er forhold som disse, der har sendt investorerne i panik. Og den formulering er næppe en overdrivelse, når vi sammenligner H+H’s aktuelle forventede P/E-værdi med samme tal for et år siden. Der er tale om et fald på 54 pct.

De aktuelle nøgletal indarbejder et ”worst case scenario” i H+H’s aktiekurs, og for den langsigtede investor er den aktuelle aktiekurs derfor attraktiv.

Bruno Japp

Aktuel kurs

Bruno Japp

Aktuel kurs 100,80

Kursmål (6 mdr.) 100,00

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her