Følgende sætning finder man sidst på side 3 i Flüggers halvårsregnskab, som afslutning på CEO Sune Schnacks halvårskommentar: ”Vi ser indeværende år som et transitionsår og er usikre på, hvornår markedsforholdene forbedres”. Men den burde snarere være overskriften på et halvårsregnskab, som er kraftigt påvirket af udefrakommende forhold.

Ved første øjekast fremgår problemerne ikke af regnskabets toplinje, hvor omsætningen efter første halvdel af regnskabsåret 2022/23 er 3 pct. højere end i samme periode i fjor. På kvartalsbasis ser det endnu bedre ud med en fremgang på 7 pct. i forhold til 2. kvartal 2021/21.

Men væksten er reelt mindre, end den ser ud. Omsætningsfremgangen i 1. halvår består for 2/3 vedkommende af valutakursændringer, så den organiske vækst var kun 1 pct.

Problemerne bliver lidt tydeligere i næste regnskabslinje, som fortæller, at bruttoresultatet for 2. kvartal på trods af den højere omsætning er stort set uændret i forhold til 2021/22. Man har altså ikke tjent penge på det øgede salg, og forklaringen ligger i højere priser på råvarer, energi og transport, som man ikke har været i stand til at kompensere for i form af højere salgspriser.

Faldet i bruttomargin får en markant effekt på resten af regnskabet, hvor indtjeningen nærmest kollapser ned gennem resten af regnskabslinjerne. På trods af en reel status quo på omsætningen er bundlinjeresultatet reduceret med 34 pct. i forhold til 1. halvår i fjor. Og på kvartalsniveau er det gået endnu værre med en reduktion på 40 pct.

Så det hele ser altså rædselsfuldt ud. Eller gør det? Nej, ikke nødvendigvis. Hvis vi skal gå den vanskelige vej og forsøge at finde positive elementer i Flüggers aktuelle situation, er det værd at bemærke, at omsætningsfremgangen i 2. kvartal på 7 pct. bestod af 2 pct. valutakursændringer og 5 pct. organisk vækst. Altså en forbedring i forhold til 1. kvartals organiske vækst på 1 pct.

Samtidig vil der altid være en vis forsinkelse, før omkostningsstigninger ender hos kunderne. Det har Flügger også oplevet, og det må derfor forventes, at der ligger et urealiseret efterslæb på omsætningssiden, når forventede omkostningsstigninger på råvarer, energi og distribution på 120 mio. kr. i 2022/23 skal væltes over på forbrugerne.

En forbedring i toppen af regnskabet vil have en risleeffekt ned gennem regnskabet, idet tilbagegangen i EBIT i høj grad skyldes problemer højere oppe. Mens salgs-, distributions- og administrationsomkostninger sammenlagt steg 36 mio. kr., steg produktionsomkostningerne i samme periode med 84 mio. kr. Omkostninger, som sendes videre til forbrugerne med forsinkelse, stod altså for 70 pct. af omkostningsstigningerne i 1. halvår 2022/23.

Det underbygger Flüggers forventning til resten af regnskabsåret om en stigende margin mod slutningen af 2022/23.

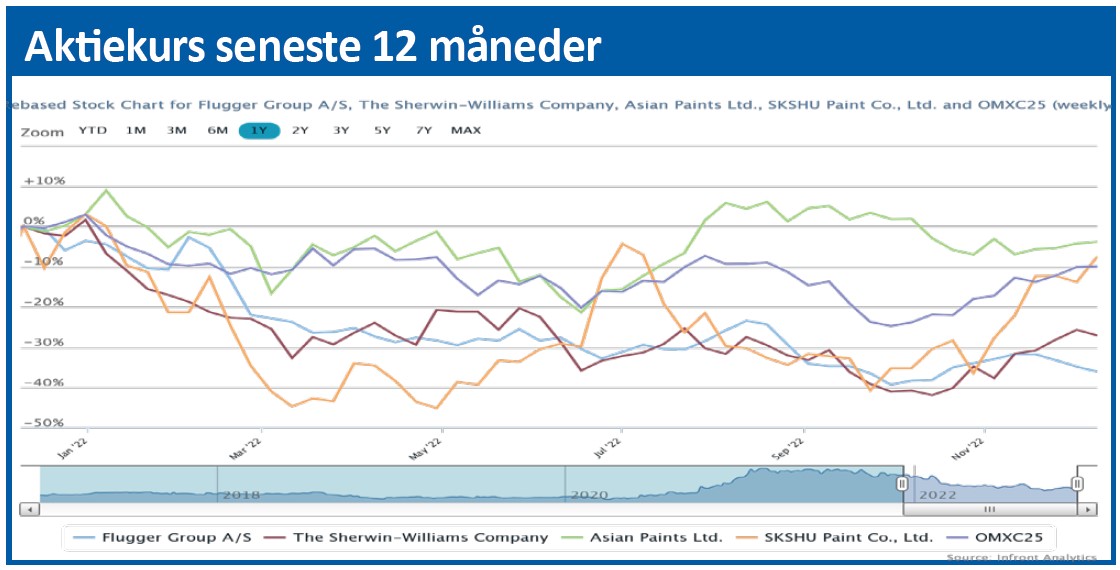

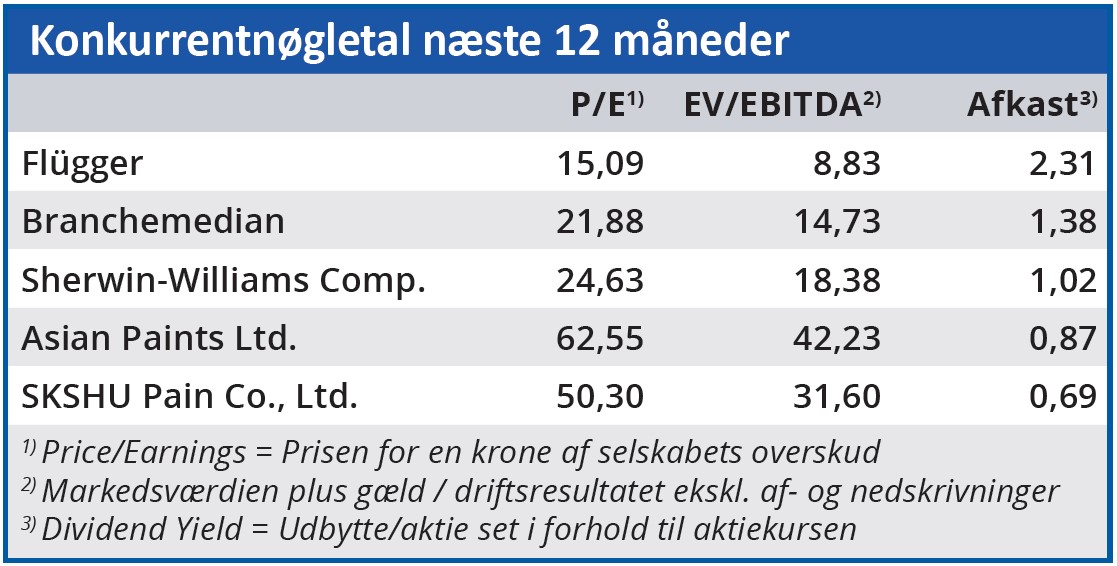

Det ændrer ikke ved den høje usikkerhed, som vi citerede CEO Sune Schnack for i indledningen, men Flüggers nøgletal viser, at den allerede er indregnet i værdiansættelsen af selskabet. Vi deler derfor ikke markedets negative syn på aktien, som har sendt aktiekursen 7 pct. ned i forhold til prisen ved vores seneste analyse i juli.

Nedjusteringen i november kombineret med de usikre markedsforhold får os til at sænke 6 mdr. kursmålet fra 512 til 467, men vi betragter stadig Flügger som en undervurderet aktie.

Bruno Japp

Aktuel kurs 428,00

Kursmål (6 mdr.) 467,00

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her