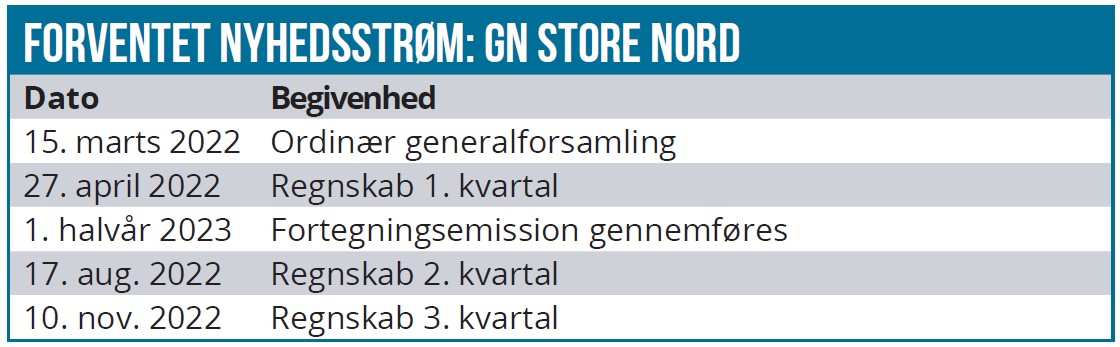

I GN Store Nords regnskab i sidste måned var der nok at tage fat på. Udover regnskabet blev der som bekendt også lanceret planer om en fortegningsemission på 7 mia. DKK, som nok var noget større end ventet og sidenhen har givet anledning til stor spekulation om forskellige motiver. Denne uge gør os meget klogere, for der løber GN’s generalforsamling af stablen, hvor emissionen formelt skal vedtages. Endnu er der ikke fremlagt klare indikationer af tegningsvilkårene, men forslagene giver potentielt plads til en markant udvanding og i værste fald en meget lav tegningskurs helt ned til kurs 14 DKK.

GN’s gæld har haft stor fokus på det seneste, og den ret voldsomme emissionsløsning på 7 mia. DKK kan vel bedst karakteriseres som en måde at rive plastret af med det samme og løse selskabets gældsudfordring i et hug. Emissionsplanen lukkede dog ikke for alvor ned for de mange andre mulige udfald af den nuværende situation, for intet er hugget i sten endnu, og rygterne/gætterierne har været mange. Årsregnskabet, men især udmeldingen af resultatet af selskabets egen analyse af sin kapitalstruktur, var imødeset af mange med spænding. Aktiekursens stigning fra 160 DKK ved årets start og til 195 DKK dagen før regnskabet viste også, at den mere spekulative interesse i selskabets situation og de mulige scenarier var stigende.

Det havde det sidste stykke tid været klart, at GN havde brug for at gøre noget ved den nettorentebærende gæld, som ultimo 2022 havde sneget sig op på 14,5 mia. DKK. Og William Demant Fondens nylige storaktionærstatus på >10 % gav i særlig grad brændstof til rygterne om, at en mulig fusion eller et opkøbstilbud med høreapparatkonkurrenten Demant som omdrejningspunkt var under opsejling. Samtidig må vi heller ikke glemme rygterne fra sidste år om mulige købstilbud fra kapitalfonde. Konspirationsmulighederne (eller rygterne) er mange, men lad os starte med, hvad vi ved:

1) Fortegningsemissionen skal hente 7 mia. DKK i provenu, og den skal gennemføres i første halvår, når den er godkendt af aktionærerne på den ordinære generalforsamling den 15. marts. Det kræver et majoritetsflertal, og dermed er det langt fra bare en formalitet. Der er afgivet betingede garantitilsagn fra flere storbanker, hvormed provenuet reelt er sikret, men uden at vi kender prisen for de eksisterende aktionærer.

2) Et interessant perspektiv er, at der i vedtægterne allerede eksisterer en bemyndigelse til at fordoble aktiekapitalen i en fortegningsemission. Denne udløber dog den 13. marts, og som sådan kan man argumentere for, at det tidsmæssigt ikke har kunnet lade sig gøre at gennemføre hele emissionen i rette tid inden udløb af bemyndigelsen.

3) Det fulde forslag til en ny bemyndigelse, som skal bane vejen for emissionen, åbner reelt for en femdobling af aktiekapitalen fra 548 mio. DKK til 2,548 mia. DKK. De op til 2 mia. DKK i ny aktiekapital åbner således for 500 mio. nye aktier. I lyset af punkt 2 kan man stille det mere konspiratoriske spørgsmål, om man ikke, hvis man virkelig ville, kunne have haft en emission og et prospekt klar allerede ved offentliggørelsen af emissionen, al den stund at man trods alt satte gang i analysen af kapitalstrukturen allerede i november.

I det lys har det heller ikke været svært at se emissionen som et udspil fra GN i et større og mere kompliceret forhandlingsspil. Som udenforstående har vi naturligvis ikke adgang til de mange ubekendte faktorer i det spil, men det er givet, at William Demant Fonden i hvert fald skal til at skynde sig, hvis de har haft i sinde at få kontrol med hele GN. Efterfølgende insiderkøb fra bestyrelsesmedlemmer indikerer dog også at vi bør kunne aflive de mest vilde budrygter, for alene diskussionen af et muligt bud vil naturligvis være insiderinformation, og det bør afskære bestyrelsen fra at købe aktier. Efter en emission vil presset på GN lette betydeligt, og med udsigterne til en bedring i makroøkonomien, kan der pludselig kommet godt gang i forretningen og dermed også i aktiekursen igen. Qua sit ejerskab på over 10 % kan fonden muligvis alene med sine stemmer afvise emissionen på generalforsamlingen d. 15. marts. Mens de omvendt ved at stemme for også næsten forpligter sig til at stille med minimum 700 mio. DKK for at forsvare sin ejerandel.

De andre rygter

Vi ved, at der tidligere i 2022 var rygter i pressen om et muligt købstilbud fra en eller flere kapitalfonde. Nu er kursen endnu lavere end dengang, og selvom verdenssituationen er lidt anderledes end for et år siden, så bør en kapitalfond have en længere tidshorisont som rækker hen over de kortsigtede udfordringer med inflation, mulig recession, m.v. Der er ingen tvivl om, at de makroøkonomiske udsigter kun har gjort det værre for GN, mens kursfaldet naturligvis har gjort en overtagelse mere attraktiv. GN siger selv, at man i processen har afdækket og vurderet alle alternativer og i sidste ende altså er kommet frem til fortegningsemissionen som den bedste løsning. Det ville givetvis være muligt selv at gnave gælden af over nogle år, eventuelt med hjælp fra et par mia. til at tage toppen af gælden. Det vil omvendt nok også gøre aktien til en ”zombie” de næste par år, og derfor kan man godt sige, at emissionen er hård og voldsom, men den river plastret af med det samme og sætter et nyt udgangspunkt for fremdrift og kursstigninger, når først emissionen er overstået i løbet af 1. halvår. Det skal være skidt før det kan blive godt.

Worst case er 5-dobling af antallet af aktier

Man kan godt undre sig over, hvorfor man ikke havde emissionen køreklar ved annonceringen fremfor at skabe mere usikkerhed ved kun at komme med et forventet provenu og ikke de egentlige vilkår. Da den er ”betinget garanteret” af flere banker, har der helt sikkert været diskuteret vilkår undervejs i processen. Det er sjældent en fordel at lade en emission hænge over en aktie i et stykke tid, hvor man ikke kender vilkår, uanset om den er garanteret eller ej. Og da slet ikke en emission af denne størrelse.

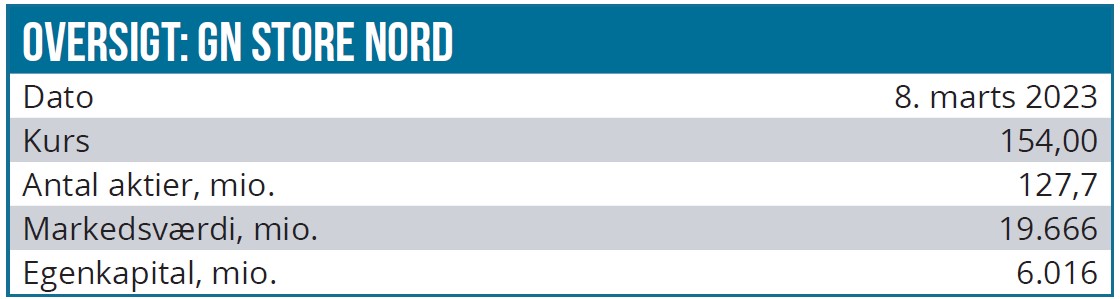

7 mia. DKK modsvarer ved annonceringen ca. 28 % af markedsværdien på 25 mia. DKK. Efter kursfaldet til 155 DKK modsvarer det nu lidt over 1/3 af markedsværdien på 19 mia. DKK. Det betyder, at man som potentiel eller nuværende investor naturligvis skal være klar til at kunne investere 1/3 mere i absolutte termer, hvis man vil undgå den udvanding, der formentlig vil opstå via en lav tegningskurs i fortegningsemissionen.

Vi vil ikke blive overrasket, hvis tegningskursen bliver markant lavere end den aktuelle kurs. I bedste fald ser vi, at 2 eksisterende aktier giver ret til tegning af 1 ny aktie til kurs 109 DKK. I indkaldelsen til generalforsamlingen fremgår det, at de fulde forslag reelt åbner for en femdobling af aktiekapitalen fra 548 mio. DKK til 2,548 mia. DKK. De op til 2 mia. DKK i ny aktiekapital åbner således for 500 mio. nye aktier og er målet 7 mia. DKK kan tegningskursen altså i værste fald blive så lav som kurs 14 DKK.

Nu er en fortegningsemission i en large cap aktie som GN noget andet end en fortegningsemission i en small-aktie, men i de små segmenter har vi i hvert fald i 2022 set en del eksempler på emissioner med stor rabat på tegningskursen og et medfølgende kursfald, der reelt set betød, at de eksisterende ikke fik noget som helst for deres tegningsretter. Aktionærerne blev derfor reelt ikke kompenseret overhovedet for den lave tegningskurs, der typisk er i en fortegningsemission. Så galt går det næppe i GN, men det er alligevel værd at have i baghovedet, når vi har med fortegningsemissioner at gøre – også de garanterede.

Interessant fremtid efter emissionen

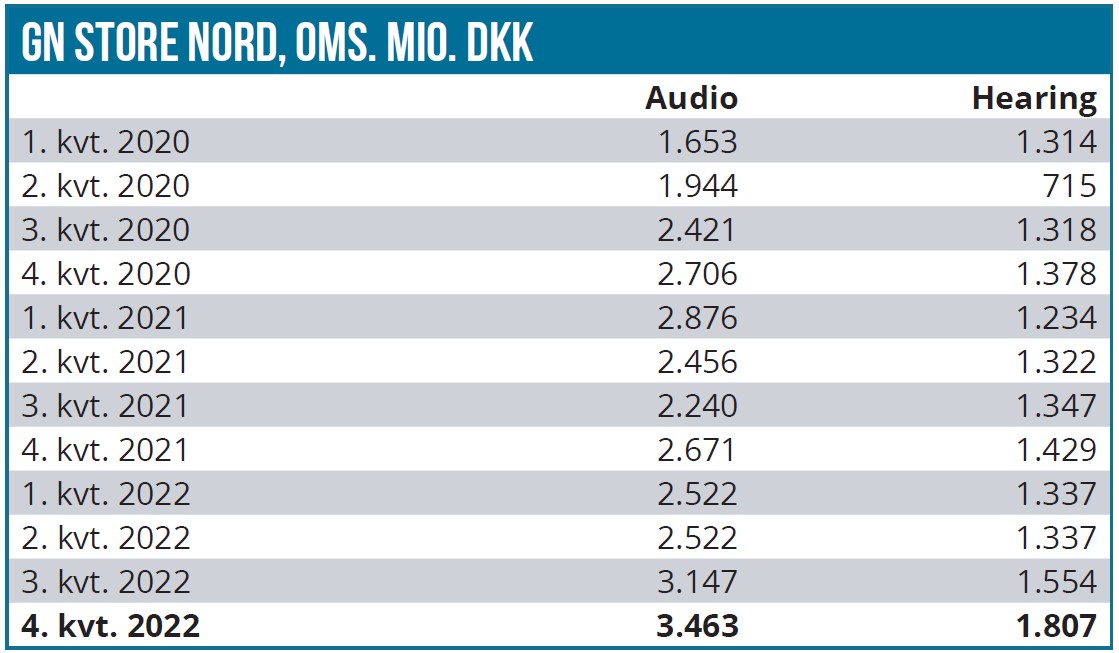

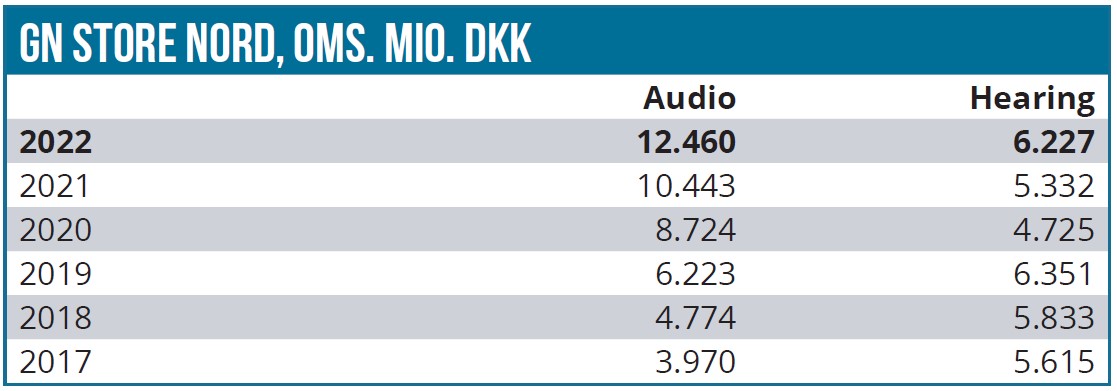

GN har i vores øjne fortsat en meget interessant fremtid. Og nøgletallene viser også, at værdiansættelsen bestemt ikke er slem, hvis man kigger på de forventede resultater fremadrettet. Man skal også huske på, at selskabet fortsat er overskudsgivende, men dog ikke med et prangende cash flow i 2022, hvor især arbejdskapitalen steg som følge af bl.a. de globale forsyningskædeudfordringer og høje lagre. Selv efter alle special items blev det til et overskud på 725 mio. DKK før skat for 2022. En tilbagevenden til EBITA-marginer på 20 % ligger i kortene og udmeldingerne for 2024, når omsætningen igen går fremad og formentlig krydser 20 mia. DKK.

På helt kort sigt er udmeldingerne for 2023 en organisk vækst på 2-8 % i Hearing med et EBITA-margin på 13-16 % før særlige omkostninger i størrelsen 150 mio. DKK og omkostninger på ca. 150 mio. DKK til ”emerging business”, dvs. principielt R&D i nye forretningsområder. For Audio er udsigterne mere usikre og spændet større. Her ventes der en organisk vækst på -10 til +5 % og en EBITA margin på 10-15 % før særlige omkostninger i størrelsen 150 mio. DKK. Det er også værd at bemærke, at man i Audio ikke forventer nogen signifikant negativt effekt fra de globale supply chain udfordringer, som vi dermed godt kan begynde at lægge i graven. Meldingen fra GN er et klart ekko af meldingerne fra mange andre selskaber.

Efter flere år i skyggen er det altså Hearing, der indtil videre skal stå for de positive overskrifter i 2023, indtil makroøkonomierne vender og skaber bedre rammevilkår for Audio.

Afvent eller køb?

Emissionen er givetvis den ubekendte faktor, men så længe man som aktionær er forberedt på at komme med flere penge, så ser perspektiverne for en investering ganske interessante ud på flere års sigt. I særlig grad, når forbrugerne igen finder pungen frem.

Den forsigtige investor afventer emissionen, men må så også acceptere at misse et eventuelt opkøbstilbud eller fusionsplan fra Demant, kapitalfonde, eller andre aktører, som med emissionen måske bliver presset til at bekende kulør, inden det er for sent.

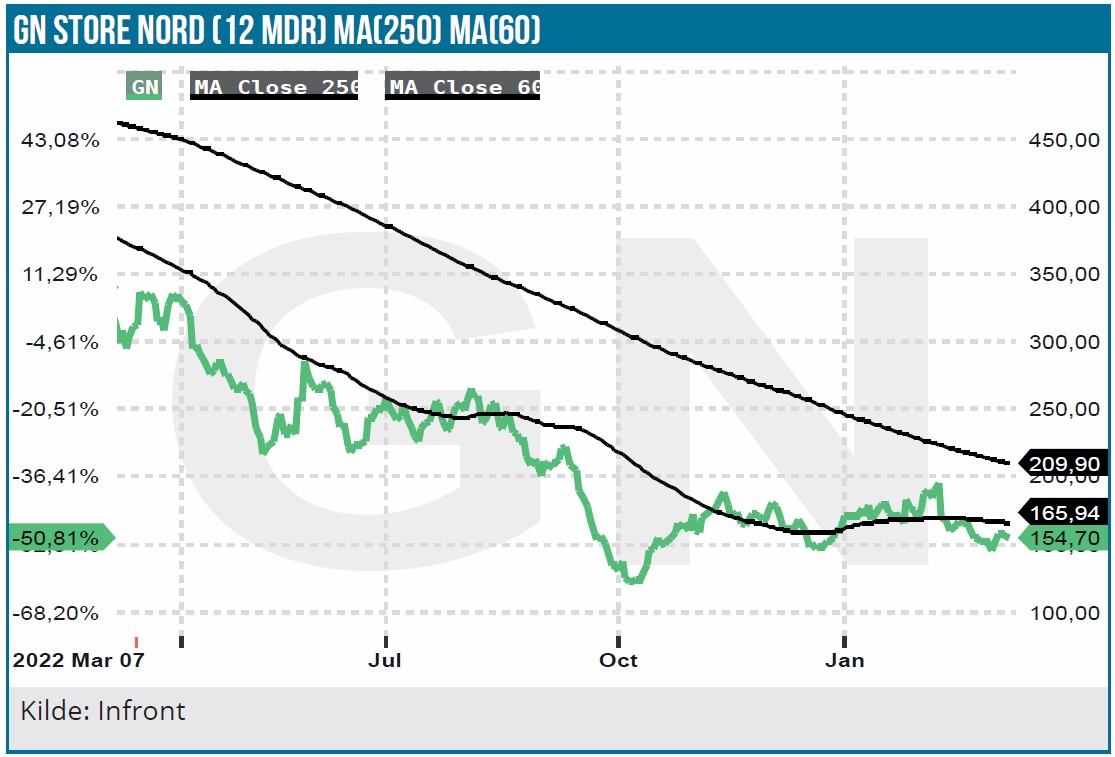

Short-positioner i aktien var på 5,65 % ultimo november, og den er i dag faldet til 3,44 %. Faldet har været kontinuerligt, omend det heller ikke er sket med ekspresfart. Men det illustrerer måske ganske godt, at bunden i aktien ikke er så langt væk. Uden de præcise emissionsvilkår er det svært – for ikke at sige umuligt – at sætte et kursmål. Vi er dog, som det fremgår, moderat positive, ikke mindst med chancen for (omend den nu synes meget lille), at der kan komme købstilbud på banen, og så kan det godt stadig blive en kursfest. Indtil emissionen er overstået, suspenderer vi vort kursmål og sætter en neutral anbefaling.

Den forsigtige investor afventer emissionen og de præcise vilkår, mens man som en mere optimistisk og offensiv investor godt kan forsvare at gå delvist ind i aktien allerede nu med kapital i reserve, således at man kan deltage i emissionen. Vi må her til slut understrege de insiderkøb fra bestyrelsen, som bør aflive det mest konspiratoriske rygter om bud og et komplekst forhandlingsspil.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 154 DKK

Kursmål: N/A (suspenderet)

Analysedato: 8. marts 2023

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i GN Store Nord

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her