I 3. kvartal viste Elekta god omsætningsvækst generelt, mens billedet fra ordreindgangen var lidt mere sløret, men dog stærk nok. I det store billede ser tingene fortsat fornuftige ud, omend præstationerne stadig svinger fra kvartal til kvartal. I 3. kvartal var det især Kina, der forstyrrede både positivt og negativt, ligesom den makroøkonomiske udvikling helt forventeligt også stadig sætter spor mange steder i forretningen.

Også 3. kvartal blev et volatilt kvartal for Elekta, hvor ordreindgangen var stærk og omsætningen ligeså. Sidstnævnte var denne gange præget af et højt antal installationer af maskiner henimod slutningen af kvartal, hvilket var med til at løfte omsætningen med solide 8 % (organisk) til 4,3 mia. SEK. Det var særligt ”solutions” (dvs. salget af maskiner), der drev væksten med en fremgang på 12 %, mens service kun voksede 3 %.

Geografisk var der stærk fremgang i både Amerika og EMEA på 15-16 %, mens Asien leverede en tilbagegang på 3 %. Her var synderen især Kina og covid-bølgen ovenpå den ændrede covid-politik. Der er bedring at spore, og der forventes en tilbagevenden af volumen i Kina allerede i det kommende kvartal, ligesom det også må noteres at ordreindgangen til gengæld var meget stærk i Kina i kvartalet. På ordreindgangen var der også pæn fremgang i form en organisk vækst på 9 % til 5,3 mia. SEK. Amerika leverede en fremgang på 3 % drevet af både Syd- og Nordamerika. I Europa var der også fremgang, mens tilbagegang i Mellemøsten (inkl. Tyrkiet) og Afrika udlignede og medførte en uændret ordreindgang samlet set for EMEA-regionen i kvartalet. Det opmuntrende indslag var Asien, hvor især Kina drev fremgangen i ordreindgangen for hele regionen på 27 %. Her var det bl.a. kinesiske offentlige investeringsprogrammer i form af rentefrie lån til hospitaler m.v., der var driveren.

Ordrebogen er nu på 43 mia. SEK, hvilket svarer til 2,5 gang Elektas årlige omsætning, og i forhold til inflationen noterede vi ledelsens lidt vage, men dog moderat optimistiske kommentar omkring påvirkningen fra inflationen: Vi ser bedre prispunkter på ordrer gående ind i ordrebogen.

Zoomer vi lidt ud og ser på de første 9 mdr. af regnskabsåret, er udviklingen lidt mindre imponerende, og forklaringen er åbenlyst de svagere 1. og 2. kvartal. Omsætningen er kun steget små 2 %, mens ordreindgangen er gået moderate 2 % tilbage, målt i faste valutakurser. Solutions viste en flad udvikling, mens service steg 5 % i årets første 9 mdr. og stod dermed for hele omsætningsvæksten i faste valutakurser.

Grundlæggende og fremadskuende er det selvsagt positivt, at ordreindgangen stadig ligger solidt over nettoomsætningen. Det styrker tiltroen til den fremtidige vækst. I årets først 9 mdr. blev der hentet ordrer hjem for 13,785 mia. SEK, mens der ”kun” blev omsat for 11,745 mia. SEK.

På bruttomarginen så vi en solid forbedring, men den var desværre ikke drevet af omkostningsbesparelser (endnu). Det var primært effekten af højere omsætning, der var den primære driver bag en fremgang fra 36,7 % til 38,4 % i 3. kvartal. Effekten herfra var på 3,2 procentpoint, mens leverandørkædeudfordringer og ændringen i salgsmixet kostede 3 procentpoint. Valuta påvirkede positivt med 1,5 procentpoint og sikrede på den måde fremgang.

Med udsigten til en fortsat forbedring i leverandørkædesituationen er der dog håb for en positiv margineffekt herfra fremadrettet, ligesom salgsmixet mellem solutions og service også bør vende tilbage til tidligere. Bl.a. er effekterne af lavere fragtomkostninger ved at kunne ses, ligesom komponentmanglen også begynder at lysne. På lidt længere sigt har vi også effekterne af en faldende R&D-% af omsætningen, ligesom omkostningsprogrammet vil slå igennem i næste år.

Omkostningsprogram viser de første resultater

Omkostningsprogrammet på 450 mio. SEK i årlige besparelser følger planen. En tredjedel heraf (150 mio. SEK) vil komme fra produktionsomkostningerne, mens 200 mio. SEK går direkte i balancen via en optimering af R&D-ressourcerne. Endelig vil 100 mio. SEK komme fra salgs- og administrationsomkostningerne.

Helt overordnet forventes halvdelen af besparelsen at kunne ses i resultatopgørelsen, mens den anden halvdel vil kunne ses i balancen som et resultat af lavere investeringer (aktivering af omkostninger). Programmet koster 400 mio. SEK at implementere, og der er indtil nu brugt 263 mio. SEK, og resultaterne af programmet begynder nu at kunne ses.

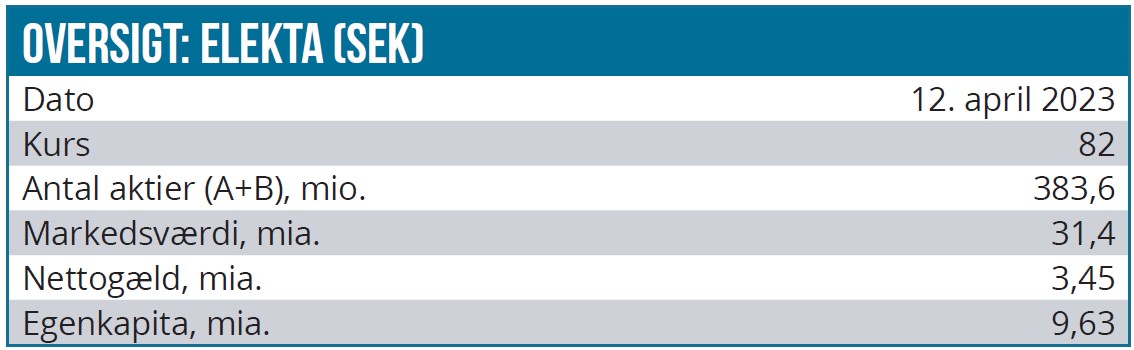

I 3. kvartal sås der besparelser på 70 mio. SEK, hvilket bragte besparelserne år-til-dato op på 120 mio. SEK. Det blev fastholdt, at hele regnskabsåret vil vise besparelser på 200 mio. SEK, og at run-raten ultimo april, når Elektas skæve regnskabsår slutter, vil ligge på 450 mio. SEK. Det betyder også, at beløbet vil slå fuldt igennem i det kommende regnskabsår. Det ses bl.a. i konsensus, som aktuelt forventer en fremgang i EPS fra 3 SEK i indeværende regnskabsår til 4 SEK i det kommende regnskabsår der begynder 1. maj. Udsigten til en så markant fremgang på bundlinjen betyder også, at P/E bestemt begynder at se tilnærmelig ud med et niveau på 21 for 2023/2024.

Kapitalmarkedsdag på vej

Elekta afholder kapitalmarkedsdag den 20. juni i England. Programmet er ikke offentliggjort endnu, men det kan tænkes, at de mellemlange målsætninger frem mod 2024/2025 tages up til revision eller præcisering i større eller mindre grad. De lyder indtil nu uændret på mindst 7 % omsætningsvækst (CAGR), en øget EBIT-margin samt en udbyttepolitik om at udbetale mindst 50 % af årets nettooverskud.

Trods den gode præstation i 3. kvartal er det i vores øjne stadig den langsigtede investeringscase, man som investor bør forholde sig til, selvom investorerne i øjeblikket ikke har stor lyst til at prissætte langsigtede vækstcases særlig højt.

I den langsigtede case for Elekta ser vi uændret, at 1) der investeres betydeligt i R&D i disse år, hvor budgetterne ikke blot stiger med omsætningsvæksten, men også stiger som en procentandel af omsætningen fra de senere års niveau på 11 %. Det vil falde igen og dermed understøtte en marginforbedring.

2) der bliver stadig flere ældre og flere kræftpatienter. Dermed er der også efterspørgsel efter strålemaskiner, som fortsat er meget vigtige i mange behandlingsregimer

3) ”value for money approach” taler for stråling. Den stigende behandlingsbyrde vil sammen med det stigende udbud af ny og dyr medicin lægge pres på betalerne, som sandsynligvis vil blive nødt til at prioritere behandlingsregimer og skæve til cost/benefit.

4) omsætningsandelen fra den mere profitable og tilbagevendende service-forretning vil stige. Elekta har nu over 7.000 installerede enheder globalt.

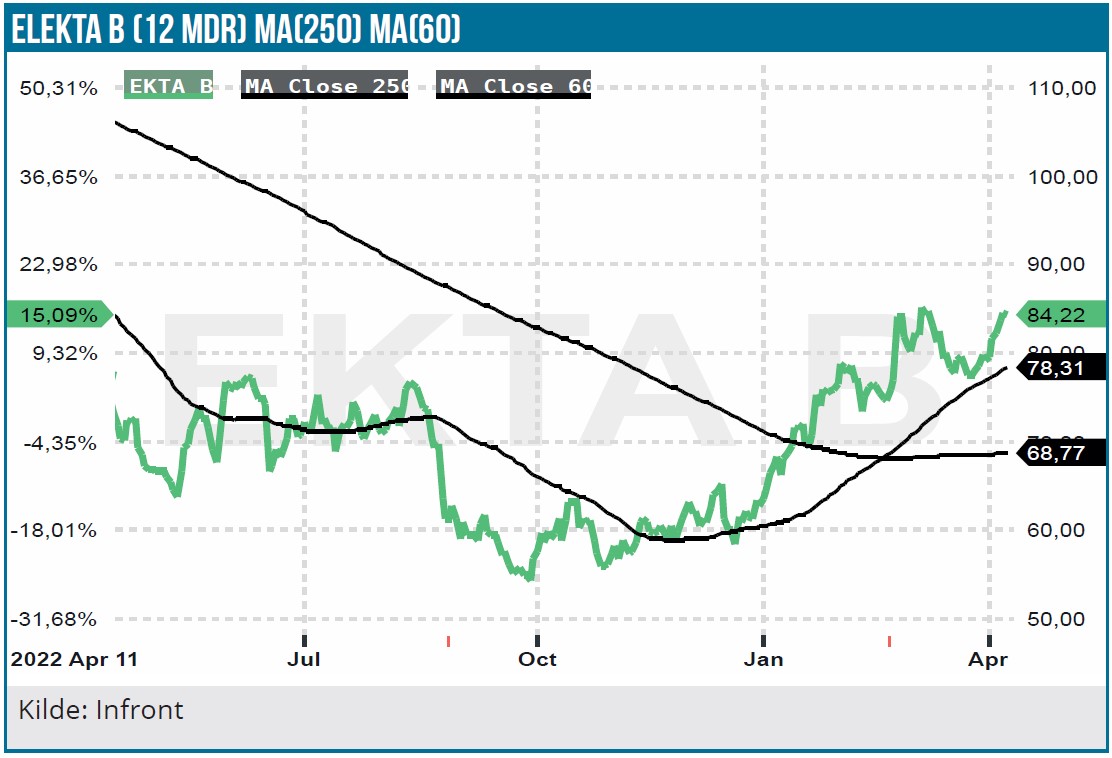

Med udsigten til fremgang i bl.a. Kina og en bedring i bruttomarginen ser vi stadig positivt på fremtiden for Elekta. Vi fastholder indtil videre vort kursmål på 100 SEK, da renteudviklingen stadig ikke er til fordel for en vækstaktie som Elekta. Det er også værd at notere, at aktien har leveret en flot stigning fra kurs 56 SEK ved vor seneste omtale i september.

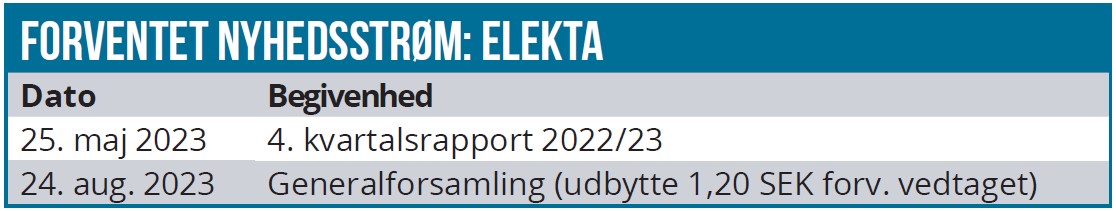

Ligesom tidligere er det bestemt muligt, at omsætningen i 4. kvartal vil skuffe ovenpå den flotte udvikling i 3. kvartal. Ser vi yderligere kursstigninger frem mod 4. kvartalsregnskabet den 25. maj, kan det godt blive aktuelt at hjemtage lidt profit forud for fremlæggelsen.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 82 SEK

Kursmål: 100 SEK

Analysedato: 12. april 2023

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Elekta. Aktien ligger også i Life Science Modelporteføljen.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her