Matas fik lidt uberettiget kurstæsk ovenpå årsregnskabet, selvom det også hører med til historien, at aktien var steget i måneden op til regnskabet. Matas går nu ind i en mere usikker periode, hvor de store skridt i investeringsprogrammet skal tages.

”Et stabilt år i en ustabil verden” lød den afsluttende kommentar fra Matas’ CEO Gregers Wedell-Wedellsborg efter årsregnskabet i denne uge.

Det er ganske rammende for udviklingen i Matas og i omverdenen – og også for det, man godt kan tillade sig at kalde Matas’ investeringscase. Forretningen har nemlig vist sig at være overraskende stabil og modstandsdygtig overfor det makroøkonomiske pres, som mange forbrugere givetvis oplever. Omsætningen voksede 3 pct., og 4. kvartal i regnskabsåret var særlig stærkt med en vækst på hele 8 pct. En vækst, der var drevet af både online, butikkerne og af de elementer i strategiplanen, som også skal drive væksten fremover. Sortimentet blev udvidet med over 8000 enheder og 185 nye brands. En væsentlig del af strategien er det såkaldte omni-channel koncept – altså kombinationen af online og butik. Her er det interessant at notere, at kunder, der både handler i butik og online, i gennemsnit lægger 2,3 gange så meget, som en kunde, der kun bruger den ene ”kanal”.

Den gennemsnitlige kurvstørrelse faldt marginalt fra 192,2 kr. til 188,8 kr., og derfor var det mere betydende, at antallet af transaktioner steg med 5 pct. fra 22 mio. til 23,2 mio. kr., hvilket alt andet lige understreger, at man er lykkedes med at udvide kundebasen og/eller få dem til at købe hyppigere. Der er altså små tegn på, at de strategiske tiltag virker, og selvom Matas næppe bliver en højvækstcase, så vil det gøre en stor forskel for investeringscasen, hvis man lykkes med at løfte væksten fra 0-1-2 pct. til 4-5-6 pct.

Massive investeringer

Sammen med regnskabet meddelte Matas, at man nu efter en længere frivillig pause har underskrevet kontrakt på byggeriet af det store logikstikcenter i Lynge med en forventet investering på over ½ mia. kr., heraf næsten halvdelen i det netop påbegyndte regnskabsår.

Åbningen er sat til foråret 2025, og det vil mere end fordoble Matas’ nuværende kapacitet for online-ordrer og er en forudsætning for at gennemføre de fremtidige vækstplaner med mulighed for bl.a. en mangedobling af det lagerførte sortiment.

Holder tidsplanen, er det køreklart til det sidste år i strategiperioden, dvs. regnskabsåret 2025/2026, omend vi forventer at det første år også bliver præget af indkøring og opskalering. Logistikcentret udgør den største post i investeringsprogrammet, som over fem år løber op i 1-1,3 mia. kr.

Ekspansion i Tyskland m.fl.

Udover igangsættelsen af det nye logistikcenter til lidt mere end en ½ mia. kr., så var det mest interessante i regnskabet, at man langsomt men sikkert forsøger sig udenfor Danmarks grænser.

I Tyskland er Matas nu tilstede i mere end 200 butikker med enkelte udvalgte Matas-brands.

Tidligere i år har Matas relativt stille åbnet webshops i både Norge og Sverige uden væsentlig marketingindsats. Det bliver der formentlig lavet op på senere i år med markedsføringstiltag til at understøtte de to webshops.

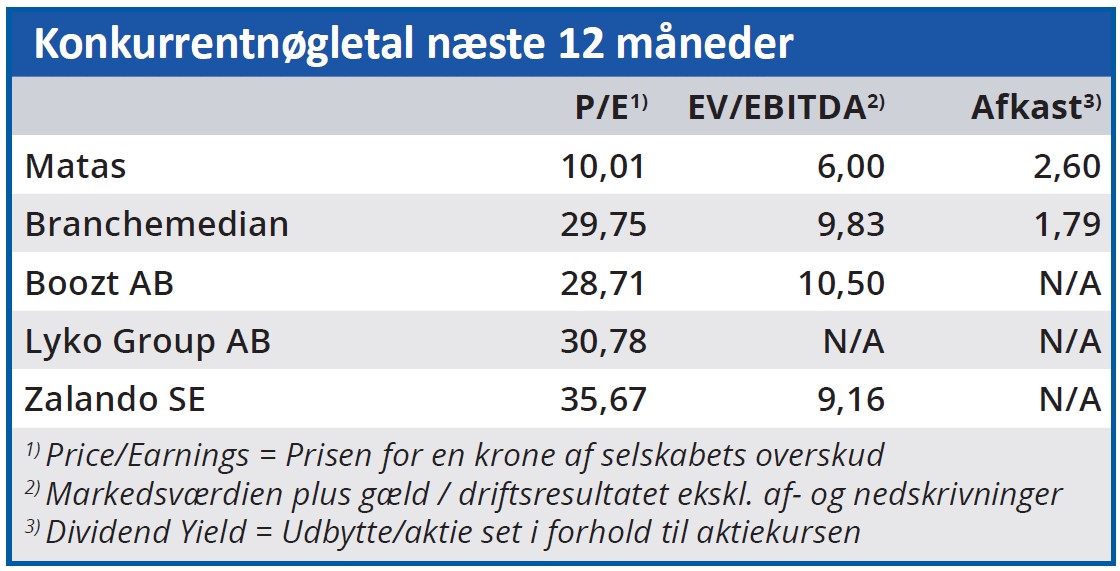

Der er naturligvis ingen garanti for, at Matas vil lykkes med sin vækststrategi, men i vores øjne giver markedet ikke Matas nok credit for den stabilitet og modstandsdygtighed, som forretningen udviser. En Price/Earnings omkring 10 i disse år er i vores øjne til den lave side alt taget i betragtning.

Indtjeningen per aktie i det nye regnskabsår forventes stadig at lande omkring 8 kr. ifølge konsensusestimaterne før regnskabet. Disse skal måske løftes en lille smule, fordi de antager en omsætningsvækst på 2,6 pct., som er lige i underkanten af Matas’ egen forventning på 3-6 pct.

Omvendt er EBITDA-marginen måske lidt for høj i konsensus (17,4 pct.) i forhold til Matas’ egen guidance på ”omkring 17 pct.”. Den lavere margin kan forklares med lønstigninger og ikke mindst en effekt på ca. 1 procentpoint som følge af det store investeringsprogram.

Matas anser ikke recession som nogen stor risiko for omsætningen. Det betyder ikke, at man er upåvirket, men at kunderne blot ændrer adfærden en smule og justerer lidt i hvilket sortiment de køber fra.

Ser vi frem mod 2025/2026 målene om mindst 5 mia. kr. i omsætning og en EBITDA-margin på 17-18 pct., så modsvarer det et løft i EBITDA-resultatet på ca. 10 pct. På bundlinjen bliver effekten muligvis lidt mindre, da det store investeringsprogram også bør medføre et løft i afskrivningerne.

Omsætningsvækst er afgørende

Selvom man aldrig må sige, at indtjeningen er ligegyldig, så handler det i vores øjne mest om, hvorvidt man kan fortsætte med at vise succes i form af omsætningsvækst. Det styrker troen på, at sortimentsudvidelser og hele omni-channel-strategien kan øge omsætningen og bringe skala og dermed også øge indtjeningen.

EBITDA-marginen synes at ligge ret stabilt på 18-19 pct. de senere år, så derfor er det ikke afgørende, om den er 17,5 pct. eller 18 pct. i det enkelte regnskabsår. Niveauet synes at være etableret.

Det er ikke et nyt scenarie her i ØU Formue, at værdiansættelsen kan blive markant højere hvis strategien lykkes.

Omvendt vil vi konstatere, at Matas indtil nu har eksekveret solidt, og at det ikke umiddelbart ses i kursen. På den måde kan vi – lidt friskt måske – konstatere, at kursen ikke pt. afspejler, at en succes med strategien også er et sandsynligt udfaldsrum. Med andre ord får man med Matas sandsynligheden for en mulig vækstsucces mere eller mindre gratis ved den nuværende aktiekurs. Det er værd at investere efter, og med en P/E på 10 og et løbende udbytte på 2,5 pct. er downsiderisikoen i aktien begrænset.

Vi fastholder vort kursmål på 100, men må også konstatere, at investorerne nok vil være lidt afventende, indtil der er flere beviser for, at vækststrategien virker. Og ikke mindst at det er besværet værd at gennemføre et investeringsprogram på 1,3 mia. kr.

Steen Albrechtsen

SA og/eller dennes nærtstående ejer aktier i Matas

Aktuel kurs 82,80

Kursmål (6 mdr.) 100,00

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her