De store danske skadesforsikringsselskaber har i mange år været aktiemarkedets kæledægger – modsat bankerne, der længe var et hadeobjekt. Med bankernes genfødsel er det modsatte sket for forsikringsaktierne. Fundamentalt har Tryg som eneste selskab leveret positive EPS-revisioner fra analytikerne. Er det et exit-cadeau til Morten Hübbe, spørger finansanalytiker Per Grønborg i denne analyse, hvor han gennemgår den underliggende indtjeningsudvikling i de store forsikringsselskaber.

I det store billede burde højere renter være et smørhul for forsikringsaktierne. Årsagen skal findes i regnskabsprincipperne: I henhold til de nye IFRS 17-regler skal alle skader opgøres til diskonteret nutidsværdi – det vil sige, at en skade på 100 kr., man forventer at betale om f.eks. seks måneder, vil ved en rente på 3 pct. blive udgiftsført med 98,50 kr. De resterende 1,50 kr. vil blive indtjent som renteafkast frem til, at betalingen ventes at ske.

Det betyder, at når renten stiger, falder de bogførte skader. Sådan har danske selskaber gjort siden 2005, men fra 2023 er det implementeret i hele EU.

Inflation er forsikringsselskabers mareridt

Da renten steg, gav det kurstab på de obligationer, de forudbetalte præmier typisk er placeret i.

Til gengæld bliver det fremtidige afkast af de samme obligationer større, og nye skader vil derfor blive udgiftsført med et mindre beløb på grund af diskonteringen. Samtidig vil den højere diskontering af ubetalte gamle skader give en gevinst, der kan kompensere selskaberne for de tab, de fik på deres obligationsportefølje.

Ultimativt kan selskaberne afdække deres renterisiko 100 pct. Det har bl.a. Tryg haft som strategi at gøre.

Man skal blot huske på, hvorfor renterne steg. Den væsentligste årsag var inflation, og inflation er det værste, der kan ske for en forsikringsvirksomhed, der lever at opkræve præmier up front og betale skader med en vis forsinkelse.

Stiger inflationen, er det for sent at hæve præmierne. På den korte bane er det forsikringsselskabernes, det vil sige aktionærernes, problem.

På den lidt længere bane vil inflation resultere i højere forsikringspræmier.

Men der kan let gå et til halvandet år, inden det slår igennem, da man først skal beslutte prisstigninger, dernæst advisere kunderne om prisstigningen, og endelig vente på den næste typisk årlige præmieindbetaling.

Netop dette tema blev debatteret hyppigt på investormøder med forsikringsselskaberne i efteråret 2021. De danske selskaber var meget afvisende – mest udpræget Tryg, der hårdnakket argumenterede, at de var afdækket med flerårige fastprisaftaler med underleverandører, f.eks. håndværkere, der ville komme til at sluge broderparten af inflationen. Eller som jeg modargumenterede: De kan jo også vælge at sige nej til nye opgaver, der har lavt dækningsbidrag eller måske endda negativt dækningsbidrag.

Hvordan er det så gået?

I det følgende vil jeg kigge på udviklingen i den underliggende CoR (combined ratio), som ikke medtager omkostninger til store skader, vejrligsskader og afløbsresultat (gevinst eller tab på tidligere års skader, hvor der har været hensat for lidt eller meget i forhold til den endelige regning). Også COVID-19, der typisk var et positivt indtjeningsbidrag, er fjernet. Korrigeret herfor var selskabernes performance sådan: Ifølge Topdanmarks egen opgørelse er den underliggende skadesprocent i første kvartal forbedret fra 64,8 pct. til 64,3 pct., mens den udiskonterede skadesprocent blev forværret fra 65,3 pct. til 66,8 pct.

Den stigende rente skjuler umiddelbart en reel forværring. Allerede i fjerde kvartal 2022 så vi den negative udvikling med en stigning i den udiskonterede skadesprocent, fra 62,5 pct. til 65,4 pct. Både årsrapporten med fjerdekvartalstal og førstekvartalsrapporten pegede således i den forkerte retning for Topdanmark.

Og den aktuelle kvartalsrapport for halvåret forværrede kun billedet med en stigning i den udiskonterede skadesprocent på 2,4 procentpoint. For Tryg var tallene lidt mere opløftende med en 0,8 procentpoint forbedring i fjerde kvartal, 0,7 procentpoint i første kvartal og 0,6 procentpoint i andet kvartal 2023. Umiddelbart reagerede markedet da også positivt ved at sænke forventningen til den underliggende diskonterede combined ratio fra 80,7 pct. inden årsregnskabet til 80,3 pct. på de konsensustal, Tryg offentliggjorde inden halvårsrapporten.

Analytikerne forventer nu et 0,6 pct. højere bidrag fra diskontering, og hertil kommer en 0,2 procentpoint positiv påvirkning på CoR fra overgangen til IFRS17. Så reelt er den udiskonterede CoR hævet ca. 0,4 procentpoint inden halvårsrapporten. Samtidig har Tryg haft betydelig modvind fra valuta (SEK og NOK), der dog ikke har den store betydning for marginen, men som gør den forretning, som marginen tjenes på, mindre.

Topdanmark og Tryg har altså to meget forskellige historier i år.

Tryg har leveret stabile forbedringer i den underliggende CoR, men også forbedringer, man allerede havde stillet markedet i udsigt, og som derfor i en vis grad allerede var indregnet i konsensus. Det korte af det lange er, at den udiskonterede underliggende CoR er forværret med ca. 0,4 procentpoint for 2024, og samtidig har der været valutamæssig modvind.

Værre, værst

Topdanmark har været i entydig modvind på de leverede resultater, og regner vi med samme ændring i diskontering som hos Tryg, er den udiskonterede 2024-CoR blevet forværret 0,9 procentpoint, inden vi fik det skuffende halvårsregnskab. Vi afventer opdaterede konsensustal fra Topdanmark. Endelig har vi Alm. Brand, som havde et rigtigt dårligt første kvartal 2023. Fjerde kvartal 2022 var ganske solidt med en 0,9 procentpoint forbedring i den underliggende CoR, inkl. diskontering. Problemerne kom i første kvartal 2023, hvor CoR ekskl. Codan godt nok blev forbedret fra en CoR på 106 pct. til 90,4 pct.

Men på underliggende CoR inkl. diskontering var der en forværring fra 81,4 pct. til 85,7 pct. Storskader, vejrlig og afløb var alle umanerligt dårlige i første kvartal, men det er traditionelt ikke noget, aktiemarkedet hverken belønner eller straffer særligt meget for.

Forværringen i den underliggende CoR er til gengæld noget, aktiemarkedet holder øje med.

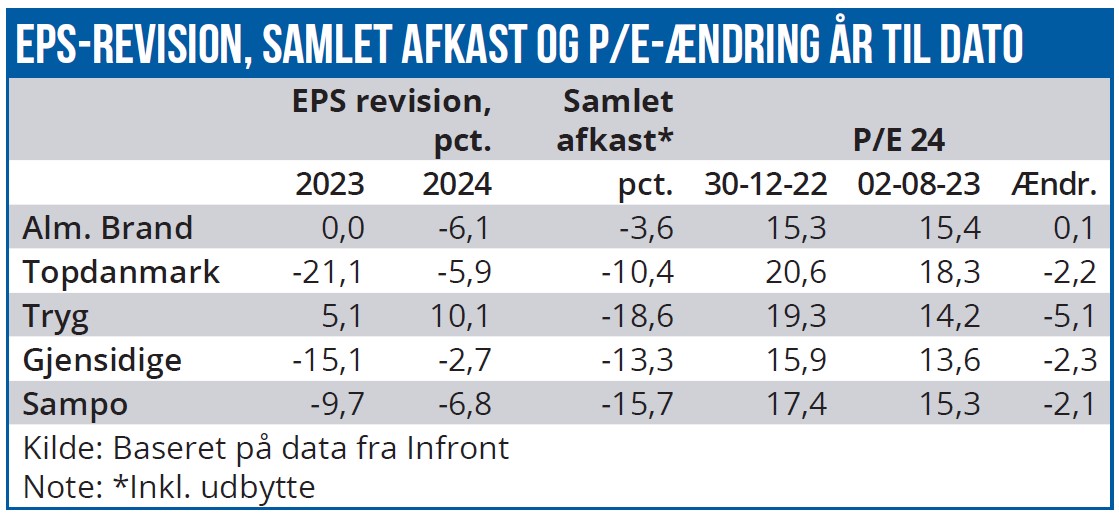

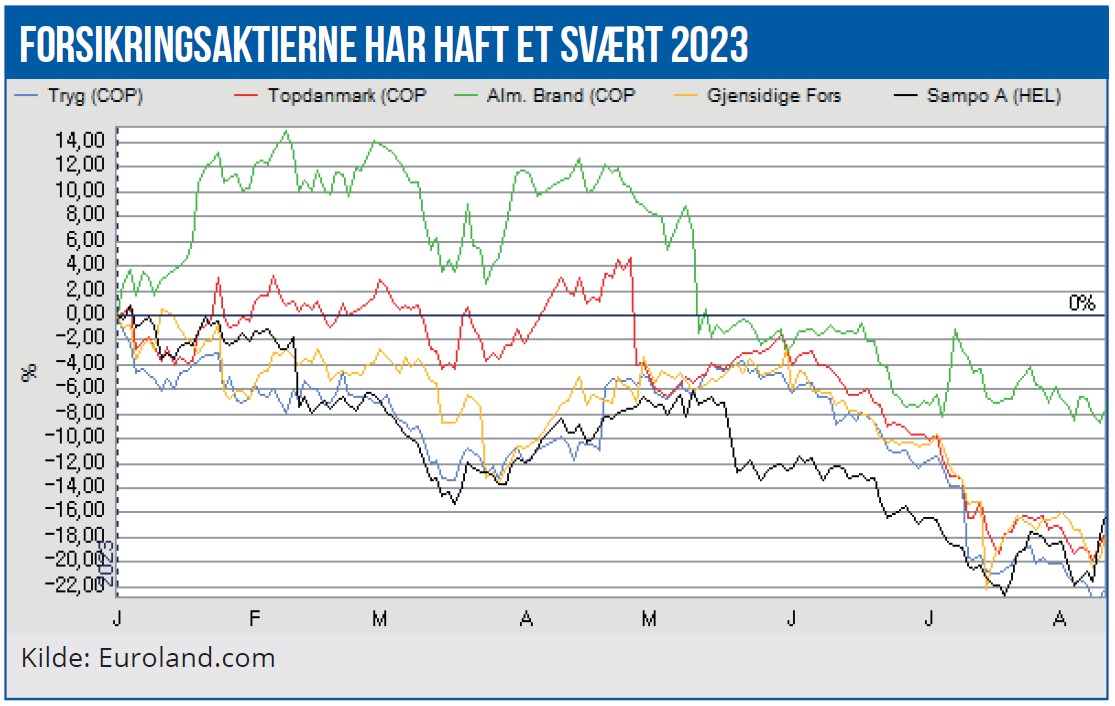

For Tryg har analytikerne leveret positive EPS-revisioner for såvel 2023 som 2024 – hele 10 pct. højere EPS for 2024. Alligevel har aktien det dårligste afkast. De øvrige danske såvel som nordiske aktører har haft et EPS-fald på 3-7 pct. for 2024, til trods for medvind fra højere renter. Samtidig er P/E-multiplen for 2024 faldet: Mest for, Tryg som markedet nu betaler 14,2x 2024-indtjeningen for mod 19,3x ved årets start.

Hvad har drevet dette multipelfald? Først og fremmest er høj-multiple-aktier blevet straffet hårdere af de stigende renter end lav-multiple-aktier – det rammer forsikring i forhold til banker. Samtidig er de indenlandske investorers risikoaverse tilgang til den finansielle sektor utvivlsomt blevet opblødt i takt med den meget positive indtjeningsudvikling i bankerne, hvilket betyder, at villigheden til at betale høje multipler for forsikringsaktierne er mindsket. Banker og forsikring er tilsyneladende forbundne kar, da mange investorer ser eksponeringen imod de to sektorer som et aktiv-allokering.

Per Grønborg

Per Grønborg ejer 49,867 stk. Alm. Brand-aktier. Disclaimer:

Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her