Gyldendal startede en alvorlig nedtur i april 2022, og det næste 1½ år mistede selskabet 40 pct. af sin værdi. Kursfaldet standsede imidlertid i 2023, og siden har kursen bevæget sig sidelæns. Nu er spørgsmålet, om Gyldendal er klar til næste skridt i en turnaround proces.

Hvis vi skal dømme efter aktionærernes reaktion på Gyldendals årsregnskab 2023, er der en hel del skepsis i markedet mht. dette spørgsmål. Indtil videre er det bedste, man kan sige, at kursfaldet i det mindste stadig ser ud til at være standset.

Det kan ved første øjekast virke som en lidt for negativ reaktion i betragtning af, at omsætningen faktisk steg for første gang i tre år, og driftsresultatet (EBIT) steg 45 pct.

Men tal er taknemmelige, og set over en lidt længere tidshorisont er Gyldendal bestemt ikke en vækstaktie. Efter nogle turbulente år med uro på ledelsesniveau, samt mindre heldige køb og salg af virksomheder, skal aktionærerne sandsynligvis være glade for, at der i det hele taget er overskud på bundlinjen.

Men netop i betragtning af de nævnte turbulente år bør det trække vurderingen af regnskabet i positiv retning, at man faktisk ramte plet med årets indledende forventninger til både omsætning (700-725 mio. kr.) og indtjening (15-25 mio. kr.). Det er måske ikke imponerende resultater, men det skaber i det mindste en vis tillid til, at der er faldet ro på selskabet, og at investorerne kan stole på ledelsens udmeldinger.

Og hvordan lyder de så for det kommende år?

Faktisk nøjagtigt som de lød i starten af 2023, så vi kan blot henvise til ovenstående afsnit.

Det kan overraske en smule, da Gyldendal dermed på forhånd erklærer 2024 for et år i stagnationens tegn, og det er ikke i overensstemmelse med selskabets finansielle ambitioner. Her fortæller man nemlig om en EBIT-margin på over 5 pct., mens de udmeldte forventninger til 2024 vil medføre en EBIT-margin i intervallet 2,1-3,4 pct.

Eftersom man i Forlagsdivisionen forventer en indtjening på niveau med 2023, og i Mentoringdivisionen forventer at vende underskud til overskud, må de kontante udmeldinger betegnes som meget forsigtige.

Det samme kan man derimod ikke sige om den finansielle målsætning om en EBIT-margin på over 5 pct., som man ikke har præsteret siden 2017.

Siden da har Gyldendals marked ændret sig markant, og i årsregnskabet 2024 betegner man forlagsbranchen som ”fortsat strukturelt og økonomisk udfordret”. Vi sætter derfor spørgsmålstegn ved, om den finansielle målsætning er realistisk indenfor en overskuelig fremtid.

Til gengæld er Gyldendals markedsværdi korrigeret for gæld og likvide beholdninger (Enterprise Value) efterhånden faldet til 300 mio. kr., og for andet år i træk havde selskabet en negativ pengestrøm fra finansieringsaktivitet på ca. 40 mio. kr.

Det lyder negativt, men betyder faktisk, at man har sendt 80 mio. kr. tilbage til aktionærerne og/eller nedbragt gælden, og begge dele er positive.

Set i det lys hæver vi kursmålet en smule fra 348 til 386.

Konklusion

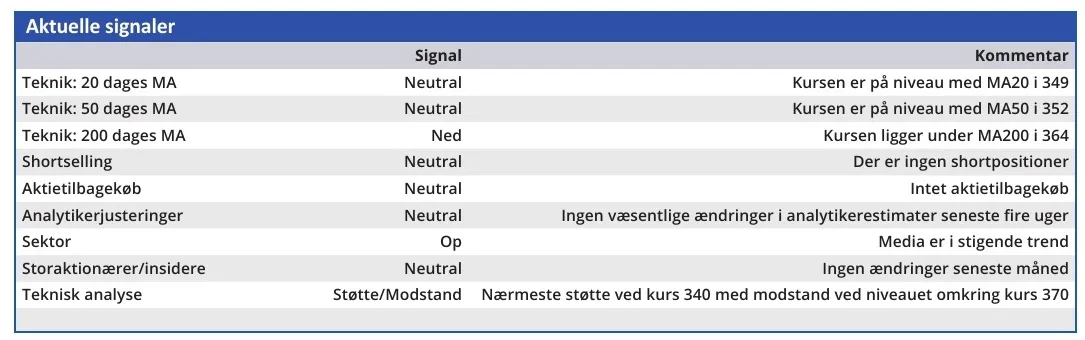

Aktuel kurs 344

Kortsigtet (< 3 mdr.) Køb

Langsigtet (12 mdr.) Kursmål 386

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her