Svenske BioInvent International er et noget overset biotekselskab, men det kan snart ændre sig. Selskabet står måske til at få belønning for mange års forskning og udvikling. To af selskabets innovative cancer immunterapi antistoffer kommer i år med data, som retter sig imod markeder med nogle af de bedst sælgende lægemidler. Gode fase 2a data på BI-1206/BI-1808 kan bane vejen for en licensaftale, som formentlig vil give betydeligt kursløft. Da BioInvent er i den tidlige udviklingsfase, er der dog tale om en spekulativ investering.

BioInvent har flere aktive antistofstudier indenfor cancerbehandling og tager små skridt ad gangen med de enkelte projekter. På den måde opbygger selskabet dokumentation på lægemidlerne, som skal bane vejen for en tidlig udlicensering efter fase 2a. BioInvent er en af den type biotekaktier, der har et markant kurspotentiale, hvis tingene ellers flasker sig.

Selskabet blev grundlagt i 1988 med fokus på cGMP kontraktproduktion af antistoffer til tredjepart. BioInvent har derfor en lang erfaring med samarbejde med eksterne kunder. Selskaber tilbyder fortsat kundeservices, herunder adgang til brug af selskabets platformsteknologi. I 2023 var indtægterne på 71 mio. DKK og i 2022 på 326 mio. DKK.

Det største indtjeningsbidrag i 2022 kom fra forskningssamarbejdet med Exelixis. Exelixis har dog efterfølgende opsagt samarbejdet pga. strategiske tilpasninger. Disse services medvirker til BioInvents løbende indtjening og selskabets solide finansielle position.

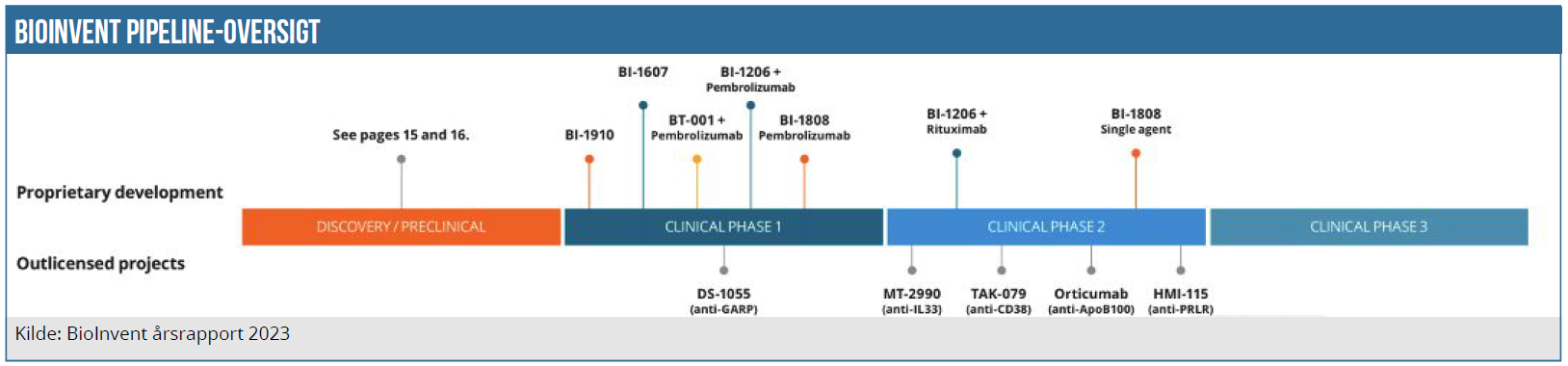

En solid men tidlig R&D pipeline

Pipelinen er solid; solid forstået på den måde, at den omfatter flere antistoffer med 3 forskellige virkningsmekanismer. Det gør selskabet mindre sårbart, hvis et projekt fejler.

BioInvent har indgået flere forskningssamarbejdsaftaler med andre selskaber, men mangler endnu at indgå en licensaftale med en stærk partner. Det drejer sig om de længst fremskredne projekter BI-1206 og BI-1808, som begge er i fase 2a. BioInvent satser på at udlicensere alle projekter tidligt i udviklingsforløbet, dvs. allerede efter fase 2a.

Det er en attraktiv strategi, hvis det kan lykkes, fordi BioInvent på den måde overlader risikoen med den videre udvikling til licenspartneren. BioInvent kan derfor lægge hovedvægten på at finde nye udviklingskandidater via sin F.I.R.S. T™ screening teknologiplatform og phage display antistofbiblioteket n-CoDeR®. På den måde undgår BioInvent de omkostningstunge senfase kliniske studier. Hvis BioInvent kan indgå licensaftaler med en royalty-rate på 15-20 % tegner det attraktivt. Både BI-1206 og BI-1808 retter sig mod nye targets med begrænset klinisk dokumentation, og det kan dog gøre det sværere at finde interesserede samarbejdspartnere.

BI-1206 afventer licensaftale

Siden vores seneste analyse april 2023 er der ikke kommet meget nyt på BI-1206, når det gælder non-Hodgkin’s lymfom (NHL) studiet. Der er tale om et fase 2a open label studie med ca. 95 patienter, som forventes færdigt i 2025. I april sidste år blev det annonceret at 7 ud af 15 patienter fik behandlingseffekt af kombinationsbehandlingen med rituximab. Af de 7 patienter fik de 4 patienter complete response (CR), dvs. ingen detekterbar cancer. Studiet omfatter både intravenøs og subkutan injektion.

På det seneste har BioInvent indgået aftale med AstraZeneca om brug af BTK-hæmmeren Calquence, som skal indgå i et forsøg med NHL triplebehandling af NHL ved at føje Calquence til BI-1206/ rituximab kombinationen.

BI-1206 undersøges også i behandlingen af solide tumorer herunder malignt melanom. Der er indtil videre kun kommet få data fra fase 1/2a open labelstudiet, som omfatter ca. 90 patienter med forventet afslutning i 2025. BI-1206 kombineres med Keytruda efter indgåelse af aftale med Merck.

BioInvent har indgået en BI-1206 licensaftale med CASI på det kinesiske marked. En licensaftale på BI-1206 i USA vil være en blåstempling af BioInvents forskning og udvikling. Da patienterne i studiet har en fremskreden sygdom, som bl.a. omfatter patienter hvor den tidligere behandling har mistet effekt, vil positive kliniske resultater være interessante for et større pharmaselskab.

Rituximab er gået af patent, men en rituximab/ BI-1206 kombinationsbehandling vil være patentbeskyttet og derfor en attraktiv mulighed for et større pharmaselskab. Når det gælder triple behandlingen, vil AstraZeneca være en oplagt licenspartner, men her vil muligheden for en aftale afvente data fra triple patientarmen. Mht. solide tumorer vil Merck være en oplagt licenspartner, hvis kombinationsbehandlingen med Keytruda fortsætter de positive takter.

Som tidligere nævnt kan det dog blive en udfordring at finde en partner på BI-1206. BI-1206 er en FcγRIIB antagonist, som tilsyneladende har en synergetisk effekt i kombination med anden behandling via en cytotoksisk effekt (Antibody-Dependent Cellular Cytotoxicity effekt,ADDC). Det er en ny, klinisk uprøvet virkningsmekanisme. I teorien kan bivirkninger blive et problem, fordi blokering af FcγRIIB receptoren, som forstærker immunresponset på cancercellerne, også kan stimulere autoimmune reaktioner. Indtil videre har BioInvent imidlertid ikke set væsentlige safety-problemer.

BI-1206 er en potentiel blockbuster

Onkologimarkedet vokser kraftigt med nogle af de bedst sælgende lægemidler på markedet. Det gælder ikke mindst PD-1 hæmmerne, hvor Keytruda (pembrolizumab) med et årligt salg på 25 mia. USD er det bedst sælgende. Det synes derfor oplagt, at potentialet er markant, hvis BI-1206 kan hægte sig på Keytruda. Da pembrolizumab patenterne er ved at udløbe, er det sandsynligt, at Merck kan have interesse i at indgå en licensaftale, som på den måde virker som en forlængelse af pembrolizumab patentbeskyttelsen. Pembrolizumab patentudløbet i 2028 har høj prioritet i Merck, og selskabet har flere kombinationsbehandlinger med pembrolizumab i fase 3 udvikling, og hertil kommer en række samarbejder, hvor biotech-selskaber får Keytruda til egne fase 3-kombinationsstudier. Det gælder bl.a. danske IO Biotech.

BI-1808 har også blockbuster potentiale

BioInvent samarbejder også med Merck på BI-1808, som er et anti-TNFR2 antistof. Der er også her tale om nyt target med meget begrænset klinisk evidens. To studier er i gang; det ene et fase 1 studie, hvor BI-1808 kombineres med pembrolizumab mod solide tumorer, og det andet et fase 2a BI-1808 monoterapistudie. Der rekrutteres i alt ca. 100 patienter til studierne.

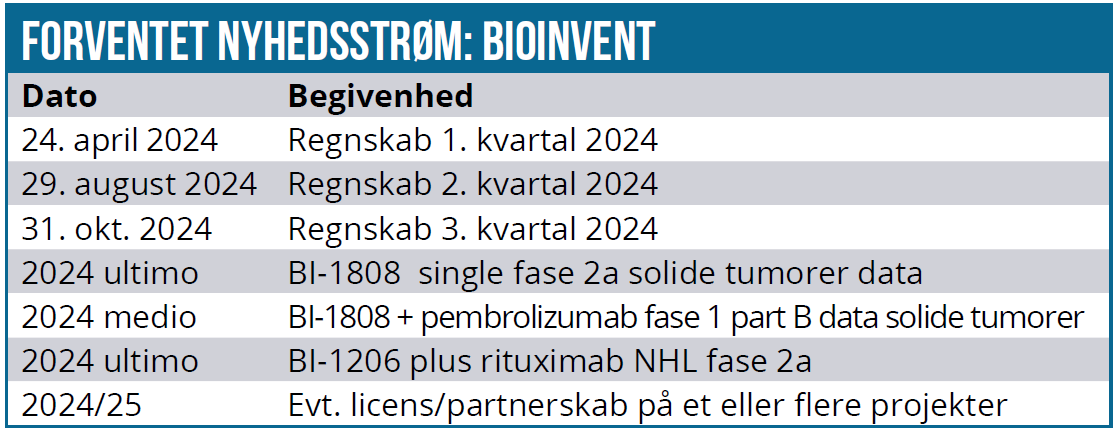

Der er indtil videre få data, men vigtigt er det, at safety data tegner gode. Bioinvent forventer udmelding af data fra fase 1 kombinationsstudiet medio 2024 og data fra fase 2a studiet ultimo året. Blandt de øvrige studier er BT-001, som er en CTLA-4 antagonist, der er et veldokumenteret target. Open label studiet i behandlingen af solide tumorer med anslået 100 patienter forventes afsluttet i 2025/2026.

En licensaftale er afgørende for investeringscasen

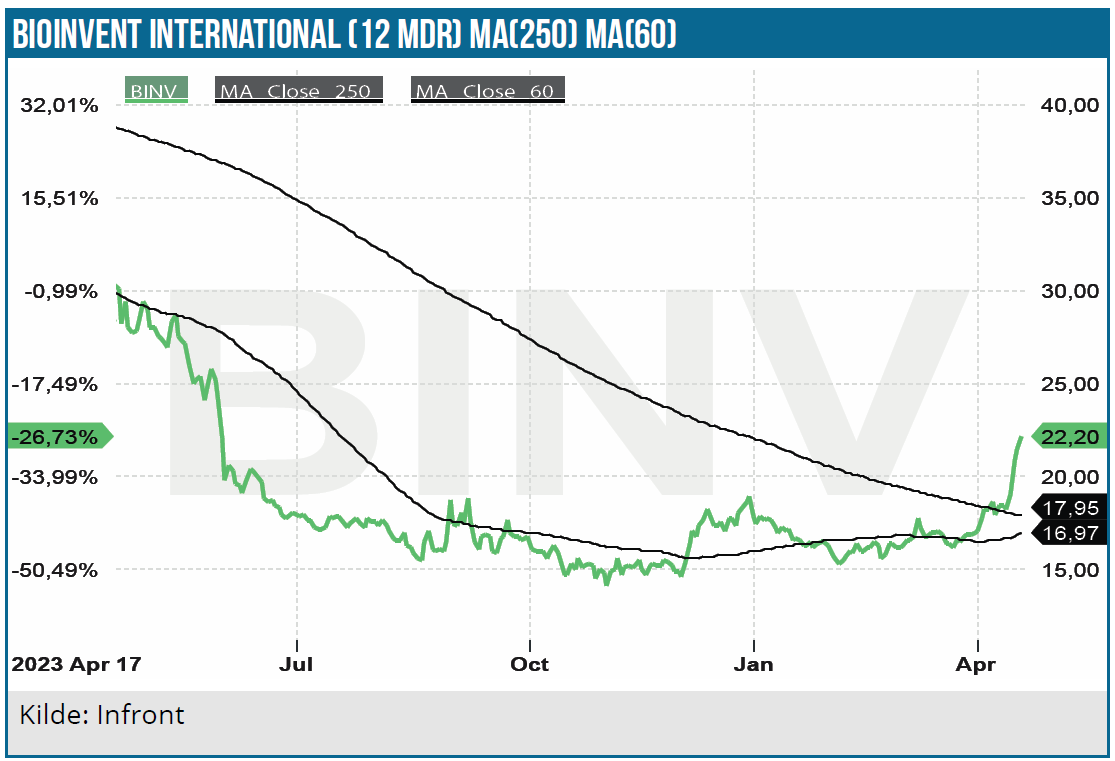

BioInvent investeringscasen har i længere tid været mærket af det nyhedsmæssigere vakuum. Det betyder sædvanligvis en sivende aktiekurs, ikke mindst når det kommer til mindre umodne biotekselskaber. I år kommer der imidlertid nyt fra selskabet, som kan få opmærksomhed.

Det gælder først og fremmest fase 2a data fra BI-1206 NHL-studiet i slutningen af året. På den kortere bane kommer der data fra BI-1808/pembrolizumab fase 1 Part B midt på året. En licensaftale er dog formentlig det, der skal til, før aktien for alvor får luft under vingerne. Potentielle samarbejdspartnere vil givetvis afvente yderligere mere substantielle kliniske data, hvor BI-1206 NHL og BI-1808 mod solide tumorer står først i køen med den forventede afslutning af fase 2a studierne i 2025.

Hvis det lykkes at få et eller flere produkter på markedet, er salgspotentialet betydeligt. NHL markedet vokser med 8 % om året med en værdi på ca. 8 mia. USD. i 2023, og solide tumorer er et væsentligt større marked. Antages et kombineret BI-1206 og Bi-1808 peaksalg på 1 mia. USD (pembrolizumabsalget var på 23 mia. USD) og en royaltysats på 20 %, svarer det til P/S 1,6 ude i fremtiden. Det er ikke højt, men selvsagt et meget usikkert estimat på nuværende tidspunkt.

Fortsat Spekulativt Køb

Det er åbenbart, at BioInvent aktiens kursudvikling på 12 måneders sigt er meget usikker med en række kritiske data på BI-1206 og BI-1808 i vente. Investerer man nu, er der mulighed for en flerdobling af aktiekursen forudsat positive data og ikke mindst, at en licensaftale falder på plads.

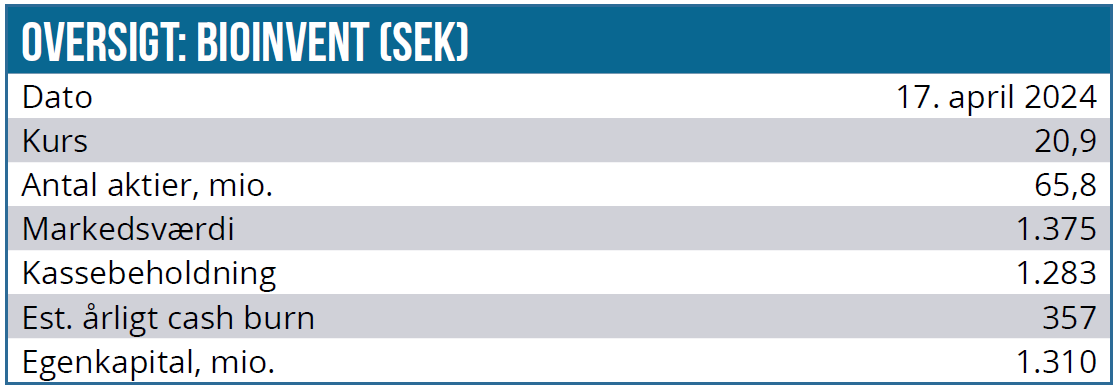

Venter man og ser tiden an, så man får en mere de-risked investeringscase, kan man gå glip af en væsentlig del af kursstigningspotentialet fra den aktuelle markedsværdi omkring 1,4 mia. SEK. Downside-risikoen vedrører primært skuffende data på BI-1206 og/eller BI-1808 data, men risikoen modereres dog af, at der spilles på flere heste Manglende held med at få en licenspartner er også en risiko. Det skal også bemærkes, at aktien har en meget begrænset analytikerdækning, som kan begrænse aktiekursens reaktion på positive nyheder. Selskabet har solide finanser med et likvidt beredskab på næsten 1,3 mia. SEK ultimo 2023, så risikoen for aktieudvanding i de kommende par år er meget begrænset.

Kurs på analysetidspunkt: 21 SEK

Kursmål 12 måneder: NM (Afhænger af kommende kliniske data)

Analysedato: 17. april 2024

Lars Hatholt

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her