Landets realkreditinstitutter fortsatte i årets andet kvartal med at levere ekstremt lave bogførte tabshensættelser i regnskaberne. Men under overfladen begynder det nu at se lidt sortere ud. Særligt Nordea Kredit oplever en stor stigning i restancer, altså forsinkede ydelsesbetalinger, hos boligejerne. Ifølge regnskaberne forventer realkredit-cheferne stigende tabshensættelser i andet halvår, men det vil de ikke snakke om. Chefredaktør Morten W. Langer har set på restancetallene.

På overfladen er der i realkreditinstitutternes regnskaber fortsat ikke indikationer på privatøkonomisk svækkelse hos de danske boligejere.

De er ellers blevet stærkt udfordret de seneste år med markant højere ydelser på variable korte realkreditlån. Det har kostet danskerne mange milliarder i ekstra renteudgifter, samtidig med at inflationen har spist af den disponible indkomst, og dansk økonomi synes under svækkelse med vigende forbrugertillid og tegn på minusvækst, hvis man skræller overfladen af.

Den finansielle buffer øget

Danske Bank-ejede Realkredit Danmark (RD) bogførte i Q2 udlånstab på kun 28 mio. kr. mod 199 mio. kr. i første kvartal. Det svarer til en hensættelse på 0,02 pct. af det samlede udlån. Og de bogførte tabshensættelser de seneste kvartaler vedrører hovedsageligt tekniske forhold, som forklares sådan af ledelsen (frit oversat):

”Nedskrivninger på udlån var påvirket af et planlagt modelskifte på 100 mio. kr. og en nettostigning i tilpasninger efter modellen på 40 mio. kr., som primært vedrørte landbrugssegmentet for at imødegå potentiel CO2-beskatning. Pr. 30. juni 2024 udgjorde den samlede korrektivkonto 2.914 mio. kr. (ultimo 2023: 2.738 mio. kr.),” hedder det i regnskabet.

Med andre ord er den finansielle buffer i halvåret øget næsten lige så meget som de bogførte hensættelser. Ledelsen fastholder alligevel, at de samlede tabshensættelser for hele 2024 forventes at lande på ”et mere normaliseret” niveau, som det oplyses.

Historisk har hensættelserne i sektoren de seneste årtier ligget på knap 0,1 procent, hvilket for RD’s vedkommende ville svare til ca. 700 mio. kr., altså ca. en fordobling i andet halvår 2024. Vi har spurgt adm. direktør Kamilla Hammerich Skytte om RD’s forventninger til hensættelserne i 2.halvår. Men det har vi ikke fået svar på.

Dokumentet er forkert

Omfanget af de mest usikre fase 3-hensættelser er, ifølge halvårsregnskabet, dog ikke øget det seneste halvandet år, hvilket indikerer en nogenlunde stabil kreditbonitet.

Modsat viser de såkaldte ECBC-data fra RD’s dokumenter, at andelen af ”mere end 90 dages restancer” på boliglån (i kapitalcenter S) er markant stigende, fra 0,02 pct. af de samlede boligejerydelser ved årsskiftet, til nu 0,71 pct., svarende til forsinkede betalinger for knap en mia. kr. alene i dette kapitalcenter, som har godt en tredjedel af RD’s samlede ejerboligudlån.

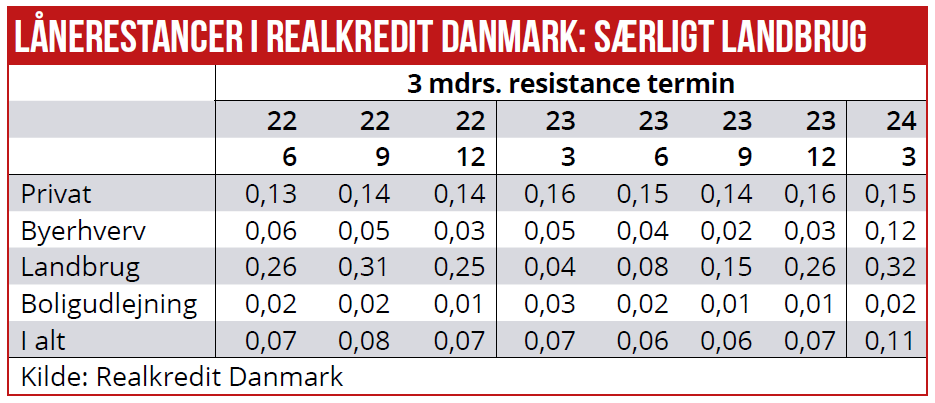

Efter Økonomisk Ugebrev har forelagt udkast til denne artikel for Danske Bank, oplyser banken, at tallet i ECBC-dokumentet er forkert. Banken oplyser, at restanceprocenten for private er nogenlunde uændret de seneste kvartaler på 0,15 pct.

Restanceprocenten er kun steget markant på landbrug til 0,32 pct. og på byerhverv til 0,12 pct., men det oplyses, at være løftet af en enkelt lånesag. Samlet set er restanceprocenten de seneste tre kvartaler knap fordoblet.

Billedet er næsten det samme hos Nordea Kredit, hvor restancerne hos boligejerne er steget markant. Nordea Kredit har bogført betydeligt større tabshensættelser i årets andet kvartal. Ledelsen skriver i regnskabet, at (frit oversat) ”nedskrivninger på udlån udgjorde et nettotab på 74 mio. kr. (samme kvartal sidste år: nettotilbageførsel på 4 mio. kr.), primært som følge af højere modelberegnede hensættelser sammenlignet med første halvår 2023.”

Videre hedder det: ”Nedskrivningsprocenten for udlånsporteføljen steg til 0,38 procent (fra minus 0,02 procent) sammenlignet med første halvår sidste år.”

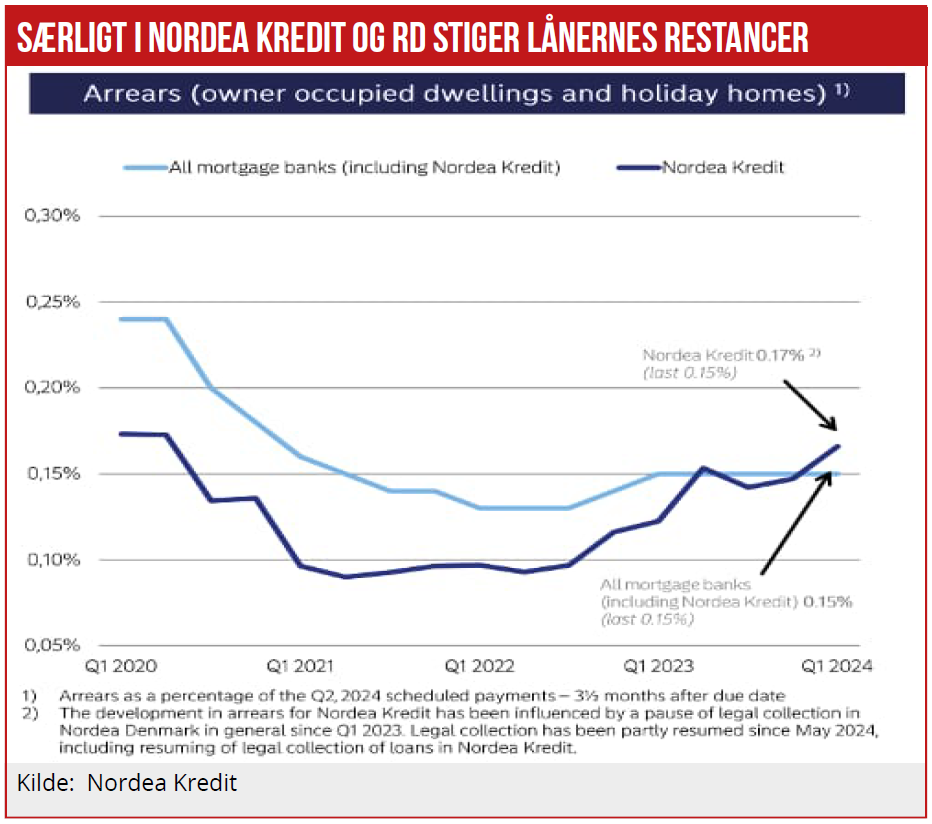

Modelberegningerne er antageligt især baseret på flere restancer, som er øget til 0,17 pct. af boliglånernes betalinger. Nordea tegner i en investorpræsentation et klart billede af de stigende restancer (se grafik). De er på to år øget fra 0,10 pct. til 0,17 pct., som ligger på niveau med sektoren, viser grafikken.

Inkassosager sat på pause

Vi har spurgt Nordea Kredits adm. direktør Morten Boni om baggrunden for det stigende omfang af restancer. ”Stigningen i restancer er alene drevet af, at vores behandling af inkassosager har været sat på midlertidig pause i forbindelse med et gennemsyn af processerne. Vi forventer en snarlig normalisering af niveauet,” siger han.

Bag det gennemsnitlige sektortal gemmer sig et uensartet billede, nemlig at Nykredit fortsat har meget lave restancer, mens RD’s høje restanceprocent trækker op. Hos Nykredit-ejede Totalkredit var nedskrivningerne i Q2 på 71 mio. kr. mod 17 mio. kr. i første kvartal, svarende til en hensættelse på 0,01 procent i halvåret.

Men også Totalkredit forventer højere hensættelser end tidligere: ”Nedskrivningerne forventes højere end de lave niveauer i de seneste år.” I første halvår 2024 var nedskrivningerne dog ikke større end sidste år:

”Periodens konstaterede tab udgjorde i alt 81 mio. kr. (1. halvår 2023: 81 mio. kr.), hvoraf 41 mio. kr. (1. halvår 2023: 41 mio. kr.) blev dækket af pengeinstitutterne ved modregning i provisioner eller garantistillelse. De konstaterede tab svarer til en tabsprocent i forhold til udlånet på 0,01% (1. halvår 2023: 0,01%).”

Derfor må det alt andet lige ligge i forventningerne, at tabshensættelserne bliver markant større i andet halvår. Vi har spurgt adm. direktør Maiken Moltke Olesen, hvordan hun ser på andet halvår, men vi har ikke fået svar på henvendelsen.

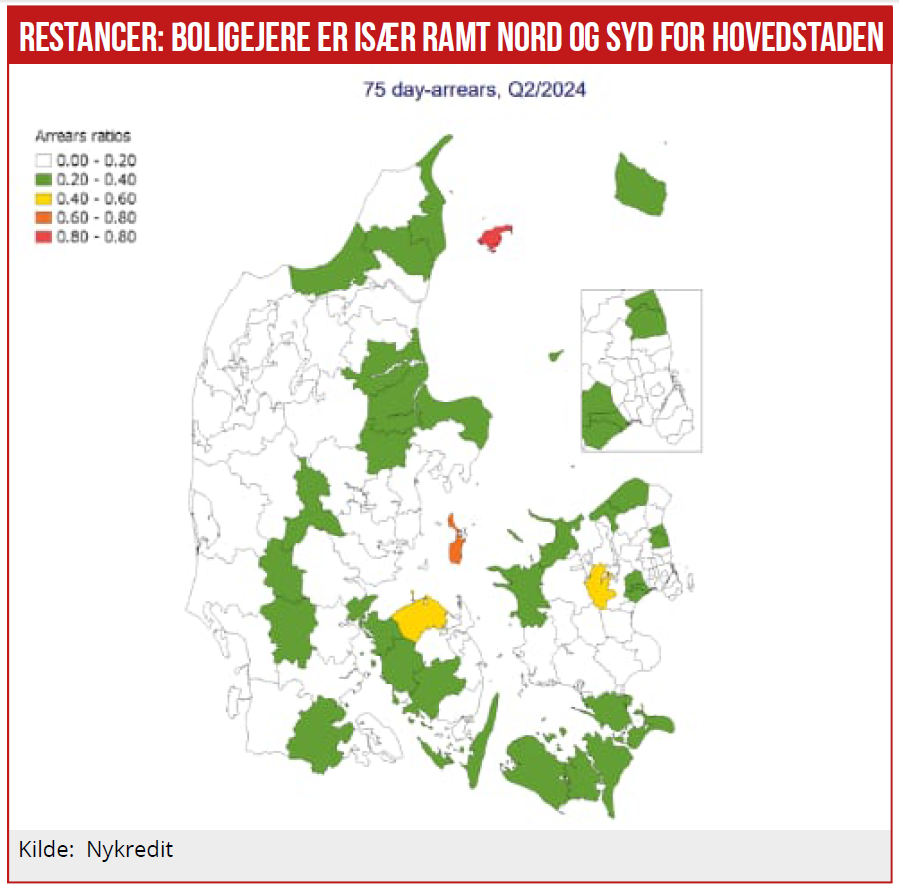

Totalkredits ECBC-data for restanceudviklingen viser (for kapitalcenter C med obligationsudlån på 575 mia. kr.), at kun 0,08 pct. af rentebetalingerne er forsinket. Det er ni gange lavere end hos RD, som dog også har en markant højere andel af sin ejerboligudlån til ejerbolig-ejere i Hovedstadsområdet, hvoraf relativt flere er ramte af højere ydelser på variable realkreditlån, som det fremgår af landkortet.

Vi har spurgt Maiken Moltke Olesen om, hvordan Totalkredit ser mulighed for at fastholde relativt lavere restancer og hensættelser, eller om instituttet ventes at blive ramt af mere modvind end tidligere. Det har vi ikke fået svar på.

Morten W. Langer

Læs også denne artikel i ugens tema om Realkredit: Kiksede konkurrencerådet, da Nykredit fik ok til lokalbank-aftale?

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her