Investorerne har tilsyneladende glemt DFDS. Måske tærer sommerens nedjustering stadig på tilliden, og det kan være, at DFDS-aktien først får det ”fortjente” comeback, når der er konkrete tegn på fremgang i den europæiske økonomi. Det kræver tålmodighed, men værdiansættelsen giver plads til en rigelig belønning.

Det har længe ikke været en stor fest at være DFDS-investor. Aktien har været nedadgående siden maj, og selvom det i sig selv ikke er bemærkelsesværdigt pga. den stigende recessionsfrygt i perioden, så er det måske særligt interessant, at aktien ikke er vendt rundt de sidste par uger. Det har ellers været tilfældet for en lang række selskaber, som er mere direkte eksponeret mod ”økonomisk vækst”.

Mest af alt handler det nok om frygten for den økonomiske udvikling i Europa, hvor selskabets aktiviteter er placeret. Hertil kommer den øgede eksponering i Sydeuropa, hvor man ikke skal undervurdere betydningen af konflikten omkring Israel. Endelig er der nok også et element af brændt barn skyer ilden ovenpå nedjusteringen i sommer.

I modsætning til transportselskaberne NTG og DSV er DFDS betydeligt mindre asset light pga. ejerskabet af hele transportnetværket i form af færger, færgeruter og terminaler.

Det er normalt godt at være aktivejer, når aktiviteten er stigende, og der er en god balance mellem udbud og efterspørgsel. Når det modsatte er gældende, så bliver det noget sværere og dyrere, fordi det er sværere at skrue på omkostningerne eller priserne, og man samtidig skal honorere et stort kapacitets-/kapitalapparat. F.eks. er DFDS’ finansielle omkostninger nu steget til et niveau omkring 200 mio. kr. i kvartalet.

I juli nedjusterede DFDS-forventningen til årets EBIT-resultat med 300 mio. kr. fra 2100-2400 mio. kr. til 1700-2000 mio. kr. primært pga. et lavere aktivitetsniveau end oprindelig planlagt. Det viser tydeligt følsomheden overfor en aktivitetsnedgang. For færgedivisionen forventes det eksempelvis, at væksten først begynder at vende tilbage i løbet af efteråret mod tidligere i 2. kvartal.

Vi ser da også, at DFDS så sent som i halvårsrapporten taler om, at topprioriteten for 2024 er ”fortsat at beskytte færgepositionen”, hvilket i vores tolkning betyder, at man er villig til at file på prisen for at fastholde volumenerne og kunderne. DFDS forklarer også, at det har været svært at føre omkostningsstigninger videre til kunderne.

DFDS har udbetalt 3 kr. per aktie i udbytte i år, og qua den relativt høje gæld, er det den bedste sikkerhed for, at långiverne stadig mener, at der er helt styr på forretningen og gælden, selvom gearingen på aktuelt 3,1 ligger til den høje side.

Årets EBIT-forventning på 1,7-2,0 mia. kr. bør i grove træk sende 800-1100 mio. kr. ned på bundlinjen efter skat, og med tanke på, at 2024-resultatet i det store billede bør ses som et dårligt år, mener vi bestemt ikke, at værdiansættelsen er anstrengt.

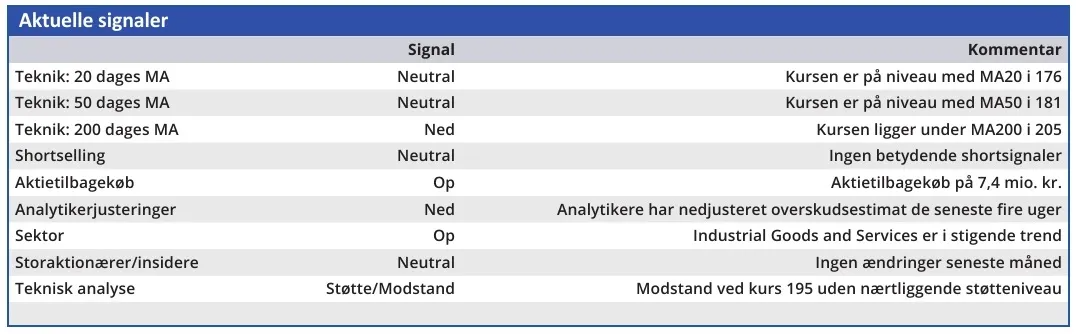

Samlet set mener vi bestemt stadig, at aktien ser attraktiv ud på det nuværende niveau, og en kurs på 230 bør være indenfor rækkevidde de næste 6-12 mdr., mens det på kortere sigt nok kun er ædrueligt at kigge efter kurs 200.

Konklusion

Aktuel kurs 174,80

Kortsigtet (< 3 mdr.) Køb

Langsigtet (12 mdr.) Kursmål 230

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her