Flügger har været gennem nogle vanskelige år siden selskabets mislykkede forsøg på ekspansion i bl.a. Rusland. Man kan ikke bebrejde Flüggers ledelse, at de ikke forudså Putins invasion af Ukraine, men effekten for Flügger blev massiv. Nu ser det imidlertid ud til, at man er tilbage på rette spor, og vi ser på kort sigt et kurspotentiale på 10-15 pct.

Som vi fortalte i forbindelse med Flüggers årsregnskab 2023/24 skulle selskabets køb af Eskaro Group AB med aktiviteter i Rusland og Belarus have åbnet for vækst mod øst. Men i stedet måtte man bruge sine kræfter på at komme ud af engagementet igen.

Nogle danske selskaber er blevet kritisereret for at fastholde deres aktiviteter i Rusland, men Flügger valgte hurtigt at trække sig ud. Men som om det uheldige køb ikke var galt nok, viste det sig, at man ikke bare kunne sælge de russiske aktiviteter igen.

Salget ville nemlig blive betragtet som et indirekte salg af maling til Rusland, og dermed et brud på internationale sanktioner. Det var ikke nemt at være Flügger.

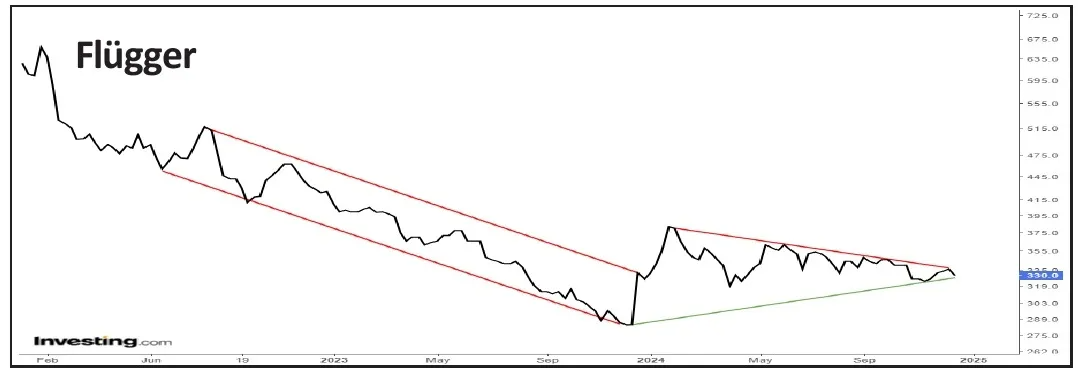

Det har heller ikke været nemt at være aktionær i Flügger. Selskabets aktiekurs nød ganske vist godt af øget hjemmeaktivitet under coronaen, men siden kurstoppen på 740 i 2021 er det gået stejlt ned ad bakke. Bunden blev nået ved kurs 270 i december 2023, hvor Flügger på 2½ år havde mistet næsten to tredjedele af sin markedsværdi.

Nu lysner det for Flügger

Nu begynder det dog at se lysere ud, og i forbindelse med det nye halvårsregnskab opjusterer Flügger for første gang i flere år forventningerne til helårsresultatet.

Det kan ganske vist diskuteres, om det er en opjustering, når forventningerne til driftsresultatet (EBIT) hæves fra 75-95 mio. kr. til 85-95 mio. kr., og den nye forventning dermed ligger indenfor rammerne af den tidligere udmelding.

Men i vores optik er det en opjustering, da formuleringen dækker over en hævet forventning til driftsresultatet fra 80 mio. kr. til 90 mio. kr. samtidig med en indsnævring af forventningens usikkerhedsmargin.

Opjusteringen kommer efter et første halvår, hvor Flügger har nydt godt af flere positive forhold.

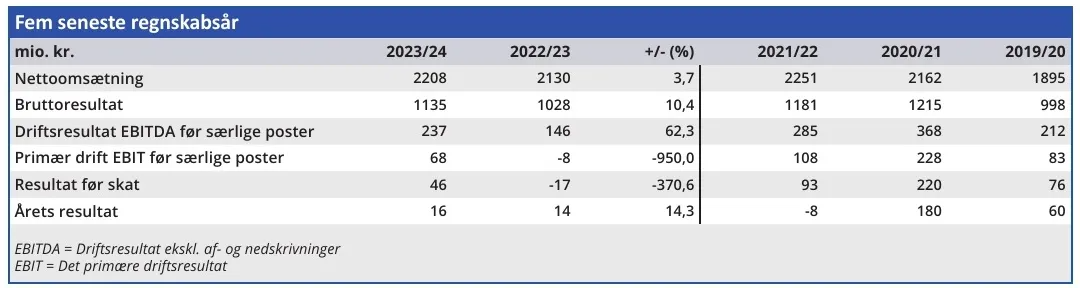

Omsætningen stiger ganske vist kun 4 pct. (heraf organisk vækst på 3 pct.), men samtidig er råvare- og produktionsomkostningerne stabiliseret, og man oplever nu effekten af tidligere iværksatte omkostningsreduktioner.

Flügger benyttede lejligheden til at tilpasse virksomheden de nye forhold, og effekten af højere salgspriser og stabiliserede omkostninger slår nu igennem. Driftsresultatet er i første halvår 2024/25 steget 32 pct. til 140 mio. kr. (2023/24: 106 mio. kr.).

Hele fremgangen ligger i bruttoresultatet, som løftes af både stigende omsætning og lavere produktionsomkostningerne. Bruttomarginen på 54,9 pct. fortsætter dermed stigningen fra 52,3 pct. i første halvår 2023/24 og 50,9 pct. i 2022/23. Hvis man fastholder bruttomarginen hele regnskabsåret, vil det være den syvendehøjeste bruttomargin de seneste 20 år.

Det er også værd at bemærke, at Flügger opnår det bedre driftsresultat på trods af en stigning i salgs- og distributionsomkostningerne på 21 mio. kr. Stigningen skyldes primært højere marketingomkostninger, som er en investering, der gerne skulle medføre et øget salg.

Flügger er dermed klar til at høste gevinsten af de seneste års krisetid med pres på efterspørgslen og løbske råvare- og produktionsomkostninger.

Selvom det lyder selvmodsigende, er kriser nemlig ikke nødvendigvis negative. I det mindste ikke for de stærkeste, som kan benytte lejligheden til at rydde op, effektivisere og reducere omkostningerne, så man er rustet til den vækst og konkurrence, som følger efter en krises bølgedal.

Selvom Flügger er et forholdsvis lille selskab med en omsætning på lidt over 2 mia. kr., betyder selskabets stærke finansielle position, at man må regnes til gruppen af selskaber, som på sigt nyder godt af en global krises rensende effekt.

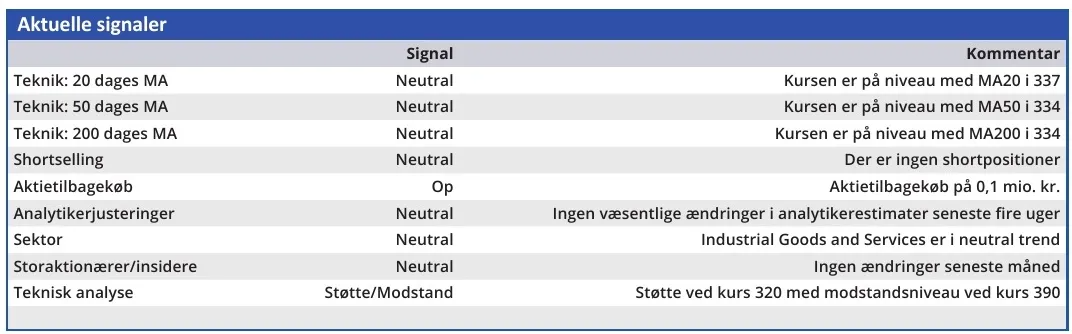

Vi ser den første opjustering i 2½ år og en stigende bruttomargin som et signal om, at man er ved at komme ud på den anden side, og hæver vores kursmål fra 338 til 381. Dermed ser vi et kurspotentiale på 10-15 pct. i aktien ved den aktuelle kurs.

Konklusion

Aktuel kurs 330

Kortsigtet (< 3 mdr.) Hold

Langsigtet (12 mdr.) Kursmål 381

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er Flügger?

Flügger Group er en international koncern med afsæt i Norden. Den årlige omsætning er på cirka 2.200 mio. kr. Virksomheden er børsnoteret og har ca. 1.600 medarbejdere.

Med rødder tilbage til 1783 var Flügger oprindelig familieejet. Flügger er i dag børsnoteret, men familien Schnack er med Ulf og Sune Schnack fortsat hovedaktionærer. Ulf Schnack overtog ledelsen fra sin far i 1970, og siden den 1. april 2021 har Sune Schnack været administrerende direktør.

Flügger Group har i alt syv fabrikker i fire lande, som producerer værktøj, maling m.v. I strategien Flügger Organic videreføres grundholdningen om at være ’medskaber af en grønnere industri’.

Kilde: Hvem er Flügger?

Ledelse

Bestyrelsesformand Peter Korsholm

CEO Sune Schnack

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her