Det igangværende regnskabsår for Harboes Bryggeri ligner et år med tilpasninger og investeringer, og går det som det plejer ligger den mulige skuffelse ikke langt væk. På den positive side ser vi dog i torsdagens halvårsregnskab en ret kraftig tilpasning i den store tyske forretning, og det giver plads til optimisme og fornyet håb om indtjeningsfremgang.

Selvom det er svært endnu at se de direkte effekter på indtjeningen hos Harboes af et større fokus på indtjeningen, så er der klare indikationer i regnskabet for 2. kvartal og 1. halvår på, at noget er under forandring – i særdeleshed syd for grænsen på Harboes næstvigtigste enkeltmarked Tyskland.

Således blev det i 2. kvartal til et omsætningsfald på hele 25 pct. i den tyske del af bryggeridivisionen, og for 1. halvår var billedet stort set det samme med et fald på 23 pct. Tilbagegangen i Tyskland kunne ikke opvejes af en pæn fremgang på det danske marked på 6 pct. i kvartalet.

Da eksportmarkedet (resten af verden) samtidig er en smule (midlertidigt) underdrejet, blev det til en samlet tilbagegang i omsætningen for bryggeridivisionen på 8 pct. i 2. kvartal. Til gengæld var nedgangen i volumen på hele 13 pct., og det er dermed alt-andet-lige volumen med lave priser, man er sluppet af med.

Harboes forklarer omsætningsfaldet i Tyskland med ”bevidste fravalg af kontrakter, som ikke opfyldte indtjeningskravene”.

At man endnu ikke kan se en egentlig effekt i indtjeningen skyldes formentlig, at resten af både variable og faste omkostninger i Tyskland ikke er nedbragt endnu, så de passer til den lavere produktionsvolumen.

Vi ser derudover også, at bruttomarginen ligger ganske uforandret i forhold til sidste år omkring 21-22 pct. for både 2. kvartal og 1. halvår. En bedre omsætning bør på sigt sætte sig i en højere bruttofortjeneste.

Man er også i gang med at investere i en ny produktionslinje i Tyskland, så der bør ligge en pæn indtjeningsforbedring næste år, hvis kapaciteten tilpasses den nye og lavere produktionsvolumen.

I det hele taget er der i regnskabets ord fra ledelsen rimelig klar tale i forhold til indtjeningen og et løft af marginerne til et ”varigt tilfredsstillende niveau”. Det indikerer, at Harboes rejse mod at blive ”investeringsegnet” igen stadig er i gang, omend den er langsom og noget ustabil.

Leverer Harboes i toppen af forventningerne til året (dvs. 50-60 mio. før skat) er der udsigt til en Price/Earnings på 10 i bedste fald. Det anser vi ikke som specielt attraktivt, men det store spørgsmål er i højere grad om investeringscasen fortsat er under forandring og et mere markant indtjeningsløft venter næste år.

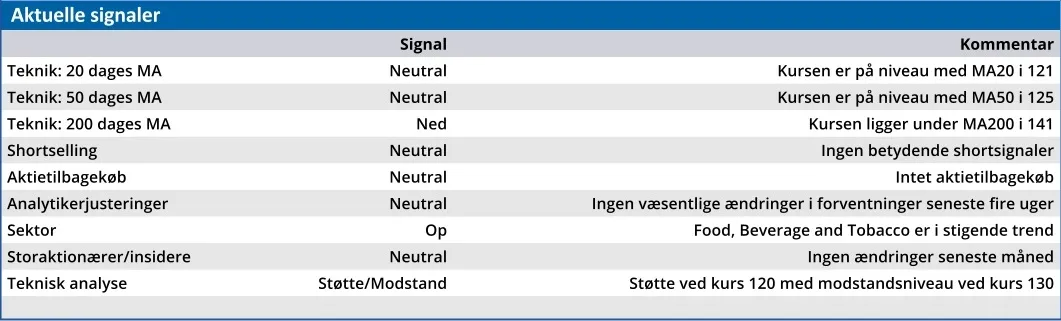

På det aktuelle kursniveau synes aktien igen at se lidt attraktiv ud, men det er vigtigt, at man har tålmodighed til at vente på den stigning, der kan komme hurtigt og pludseligt.

I horisonten anes også de stadig ambitiøse 2027-2028 målsætninger om en ROIC på 10 pct., som vil udgøre et betydeligt løft af den aktuelle indtjening.

Konklusion

Aktuel kurs

119,60

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 120,00

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her