Amerikanske aktier i All-Time-High: Hvad nu?

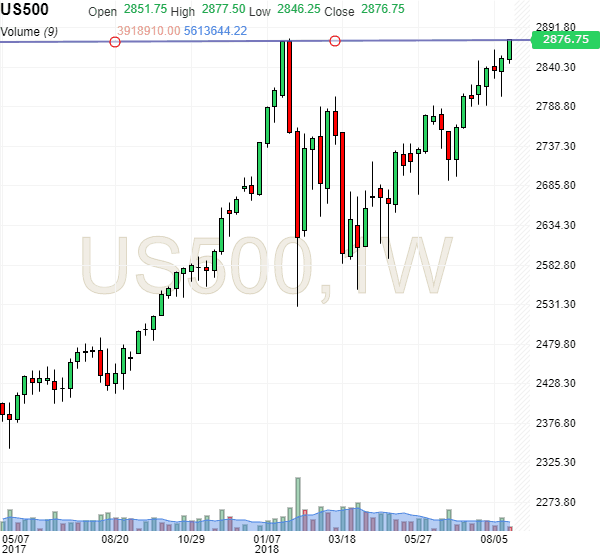

Fredag aften efter lukketid på det danske aktiemarked tog det toneangivende amerikanske indeks, S&P 500, det sidste spring op og tangerer nu det tidligere All-Time-High. På dette toppunkt vil der være rigtig mange investorer, der spørger sig selv, om det er nu man skal hjemtage gevinster, eller om det blot er startskuddet for endnu et aktierally mod nye højder.

For os er kun én ting sikkert: Der vil snart komme klarhed om næste bevægelse, og den vil blive forstærket af en ny sælgerbølge eller en ny køberbølge. Toppunktet vil nemlig under alle omstændigheder blive opfattet som udgangspunktet for en ny kraftig bevægelse.

Faktisk er der gode forklaringer på, hvorfor aktiemarkeder måske stiger videre op:

Største investorfrygt på aktiemarkederne har længe været udsigten til at den amerikanske centralbank de næste år sætter den korte rente markant op. Det vil trække likviditet ud af markedet, lægge en dæmper på den økonomiske vækst og skabe øget nervøsitet for effekten af en stigende US dollar på de emerging markets lande, som har enorme gældsbjerge i netop US dollar.

Hvad store valutabevægelser kan betyde for nationale økonomier så vi for nylig, da Tyrkiets Lira blev markant svækket overfor US dollar og Euro. Bevægelsen kunne potentiel smadre Tyrkiets økonomi og de tyrkiske banker. Historien om Tyrkiet er langt fra slut, men indtil videre er Lira blevet stabiliseret på et mere tåleligt niveau. Men der ligger en tikkende bombe, som kan springe når som helst.

Den overordnede positive historie omkring de amerikanske renteforhøjelser er, at der senest har været indikationer på en moderat opbremsning i USA’s vækst. Chefen for den amerikanske centralbank har endda været på banen med signaler om, at tempoet i renteforhøjelser er blevet mere usikker i lyset af mere mudrede økonomiske signaler.

Lige netop langsommere eller færre renteforhøjelser fra den amerikanske centralbank vil være guf for aktiemarkederne. Det vil nemlig betyde, at vi fortsat befinder os i noget, der ligner en såkaldt goldi lock situationen, altså med nogenlunde solid vækst samtidig med lave renter og moderat inflation.

Men der er også fortsat et hav af underliggende risici: Mange investorer spørger selvfølgelig sig selv, hvor lang tid denne gyldne mellemvej kan fortsætte. Flere og flere kigger på de underliggende risici, som hober sig op. Men som altså indtil videre ikke har foldet sig ud.

Nærliggende risikofaktorer er en ny kæmpe svækkelse af tyrkiske Lira, et italiensk politisk oprør med EU systemet, stigende obligationsrenter, eller markant svækkelse af væksten i Europa og/eller USA, så der opstår frygt for en egentlig recession. Der er vi ikke endnu. Men vi kan godt være på vej derhen.

Fortsat store udsving på det danske aktiemarked:

Der er ingen lette løsninger på aktiemarkedet. I eksempelvis large cap indeks har der været ligeså mange faldende som stigende aktier de seneste to uger. Der har været store kursfald i blandt andet Nilfisk, William Demant, DFDS og Jyske Bank. Der har været store kursstigninger i GN Store Nord, Pandora, Vestas og Coloplast, hvor vi har flere af aktierne i Økonomisk Ugebrevs portefølje.

Udviklingen understreger, at der for tiden ikke er nogen klar tendens, man som investor kan køre med på. Det er en kamp fra punkt til punkt. Det svære marked betyder da også, at kun en håndfuld af de 35 investeringsforeninger med danske aktier ligger på eller over benchmark indeks. I Økonomisk Ugebrevs portefølje har vi fortsat en offensiv tilgang til aktiemarkedet, men med afmålt forsigtighed, idet vi har 20 procent af kapitalen placeret i forsikringsafdækning.

Pandoras CFO køber aktier for fem mio. kr. privat: Vi ser det som et stærkt signal om, at der ikke kommer en nedjustering lige foreløbig fra den trængte smykkevirksomhed. CFO Anders Boyer har været bestyrelsesmedlem i Pandora, og tidligere CFO i GN Store Nord, hvor han stod bag en meget stærk turn around i selskabet. Han opfattes af analytikere som en ekstrem dygtig effektiviseringsekspert.

Derfor er der også stigende tro på, at han kan vende den vigende overskudsgrad i Pandora, som dog på den lidt længere bane står over for store strategiske udfordringer. Vi har Pandora i porteføljen og ser god mulighed for, at aktien fortsætter op mod kurs 420.