B&O’s aktiekurs falder trods markant bedre driftsresultat end i fjor. Årsagen skal findes i nedjusterede vækstforventninger og fortsat usikkerhed på selskabets største marked, Kina. På kort sigt sættes aktiekursen på pause, men langsigtet er der stadig kurspotentiale.

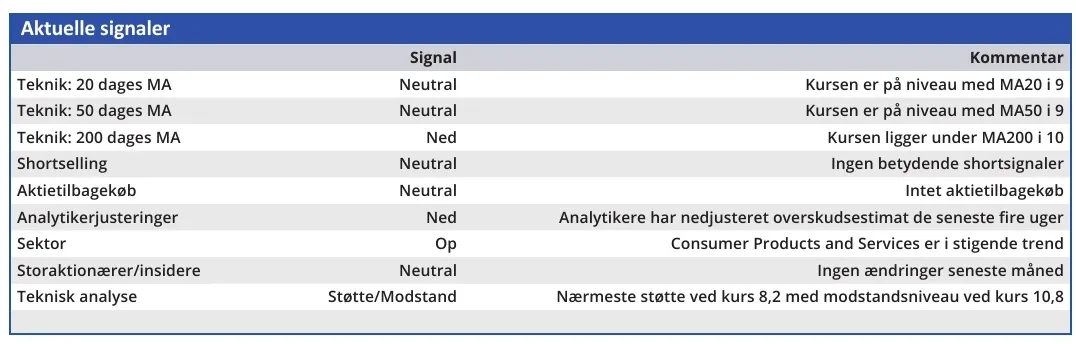

Siden juli 2022 har Bang og Olufsen-aktien svinget i kursintervallet 8,2-13,0, men det seneste års tid er kursudsvingene blevet mindre. Desværre er det sket ved, at kursbevægelserne har klumpet sig sammen i den nederste del af intervallet.

B&O’s børsmeddelelser den seneste måned har ikke ændret på dette, og siden 3. kvartalsregnskabet har vi tværtimod set kursen sive nedad.

Det sker, selvom B&O’s CEO Kristian Teär indleder sin kommentar til kvartalsregnskabet med at fortælle om en rekordhøj bruttomargin og det bedste 1-3. kvartalsresultat EBIT-resultat i et halvt årti. Og det er endda sket på trods af en lavere omsætning. Citat: ”even at a lower revenue level”.

Det lyder positivt, at man selv ved en lavere omsætning tjener flere penge end tidligere. Men netop den faldende omsætning er ganske givet en væsentlig del af forklaringen på investorernes negative reaktion. En reaktion, som startede midt i marts, hvor B&O nedjusterede forventningerne til regnskabsåret 2023/24.

Hvor man tidligere havde forventet en omsætningsvækst på 0-9 pct., sænkede man nu forventningerne til en negativ vækst på 5-8 pct. Indtjeningsforventningerne blev tilsvarende reduceret fra en forventet EBIT-margin på 0-6 pct. til 0-2 pct.

Det er altså ikke længere et spørgsmål om, hvor meget omsætningen vokser i 2023/24, men om hvor meget den falder.

Her kan man indvende, at omsætningens størrelse er ligegyldig, hvis bare indtjeningen vokser.

Og det gør den altså i øjeblikket bl.a. pga. skift til en omsætning med højere bruttomargin.

Men det svarer til at tisse i bukserne for at holde varmen, da der er grænser for, hvor meget bruttomargin kan hæves. I længden er det kun toplinjevækst, som kan levere det stigende overskud, som investorerne forlanger.

Derfor er det bekymrende, når Kristian Teär i nedjusteringen fortæller, at man ikke ser den forventede forbedring af de makroøkonomiske forhold på kernemarkeder som Europa og Kina.

Kina er B&O’s største marked, og i ØU Formue 03/2024 skrev vi, at en manglende forbedring af markedsforholdene i Kina i værste fald åbnede for en nedjustering af forventningerne i 2. halvår. Det er nu en kendsgerning.

Når kursen ikke er styrtdykket siden midten af marts, skyldes det sandsynligvis, at der trods alt ”kun” er tale om en udskydelse af en forventet vækst. Ikke en aflysning. Med omlægning af produktmixet til produkter med en højere bruttomargin bør B&O derfor principielt skubbe en stigning i indtjeningen foran sig. En stigning, som udløses, når de makroøkonomiske forhold i Europa og primært Kina forbedres.

På kort sigt sætter det interessen for aktien på pause, men på længere sigt får det os til at fastholde forventningen om et kurspotentiale i B&O.

Konklusion

Aktuel kurs 9,04

Kortsigtet (< 3 mdr.) Sælg

Langsigtet (12 mdr.) Kursmål 7,85

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her