North Medias omsætning faldt med 6 pct. i 1. halvår, mens resultatet før skat steg 356 mio. kr. Forklaringen ligger i selskabets enorme pengetank af kontanter og aktier. Det rejser spørgsmålet, om presset mod North Medias traditionelle forretningsområde overvurderes i værdiansættelsen af aktien.

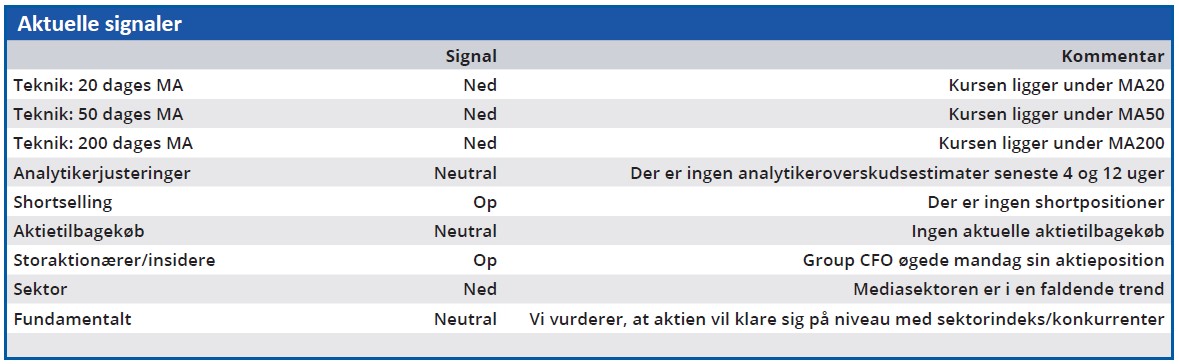

North Media åbnede 2023 med forventningen om tilbagegang i både omsætning og indtjening. Omsætningen, forventede man, ville falde til intervallet 920-975 mio. kr. fra 995 mio. kr. i 2022, og driftsresultatet (EBIT) ville falde til intervallet 125-160 mio. kr. fra 192 mio. kr. Det var ikke opløftende læsning, og investorerne kvitterede da også ved at lade North Medias aktiekurs fortsætte rutsjeturen nedad. I vores seneste analyse antydede vi imidlertid, at aktiekursen på 57,1 var faldet for meget. Det var markedet ikke enig i på kort sigt, hvor kursen fortsatte yderligere 8 pct. ned til 52,8. Men nu ligger North Media omtrent på det niveau, som vi i analysen anså for rimeligt.

Siden er der kommet nye oplysninger i form af et halvårsregnskab, som giver anledning til at revurdere kursmålet.

Halvårsregnskabet giver ved første øjekast et ganske forvirrende billede af North Medias første halvår. I toppen af regnskabet er omsætningen således faldet 6 pct. Det samme er tilfældet for bruttoresultatet, mens det er gået helt galt for driftsresultatet (EBIT) med en tilbagegang på 19 pct. Det går altså skidt for North Media. Eller gør det? På bundlinjen før skat noterer man nemlig en fremgang på ikke mindre end 376 mio. kr., og dermed vendes et underskud i fjor på 108 mio. kr. til et overskud på næsten en kvart milliard kroner i år. Hvordan kan det lade sig gøre, og hvordan påvirker det værdiansættelsen af selskabet?

Hvis vi starter med tilbagegangen i regnskabets toplinje, så indgik den allerede i selskabets forventninger til 2023. Her hæfter vi os derfor mere ved den seneste justering af helårsforventningerne.

Man hæver både øverste og nederste grænse i omsætningsforventningen, men bundlinjen hæves mest, så en forventet tilbagegang på 5 pct. er nu ændret til 4 pct. North Media kalder det selv for en indsnævring af intervallet, men vi ser det som en lille opjustering. Begrundelsen for opjusteringen er en større gennemsigtighed for 2. halvår.

Det samme mønster følger EBIT, hvor det er endnu tydeligere, at der reelt er tale om en opjustering. Her hæves nemlig bunden af det forventede interval til 135 mio. kr. fra 125 mio. kr., mens loftet i intervallet fastholdes på 160 mio. kr.

Selvom udviklingen i 2023 bliver lidt mindre dårlig end forventet, forklarer det ikke fremgangen på bundlinjen. Forklaringen finder vi i afkastet på North Medias meget store portefølje med en markedsværdi på 811 mio. kr. Den leverede et afkast på 26,8 pct. i 1. halvår mod minus 27,9 pct. i fjor. Porteføljens størrelse betyder, at North Medias bundlinjeresultat langt hen ad vejen bevæger sig i takt med aktiemarkedet. Det kan derfor diskuteres, om det i virkeligheden er korrekt at værdiansætte aktien ud fra virksomhedens driftsresultat.

Med indregning af en kontantbeholdning på 130 mio. kr. udgør kapitalen næsten 80 pct. af North Medias markedsværdi på børsen, og det lægger den aktuelle kurs efter vores vurdering ikke tilstrækkelig vægt på. Vi løfter vores vurdering af North Medias fair value fra 64,1 til 71,0.

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her