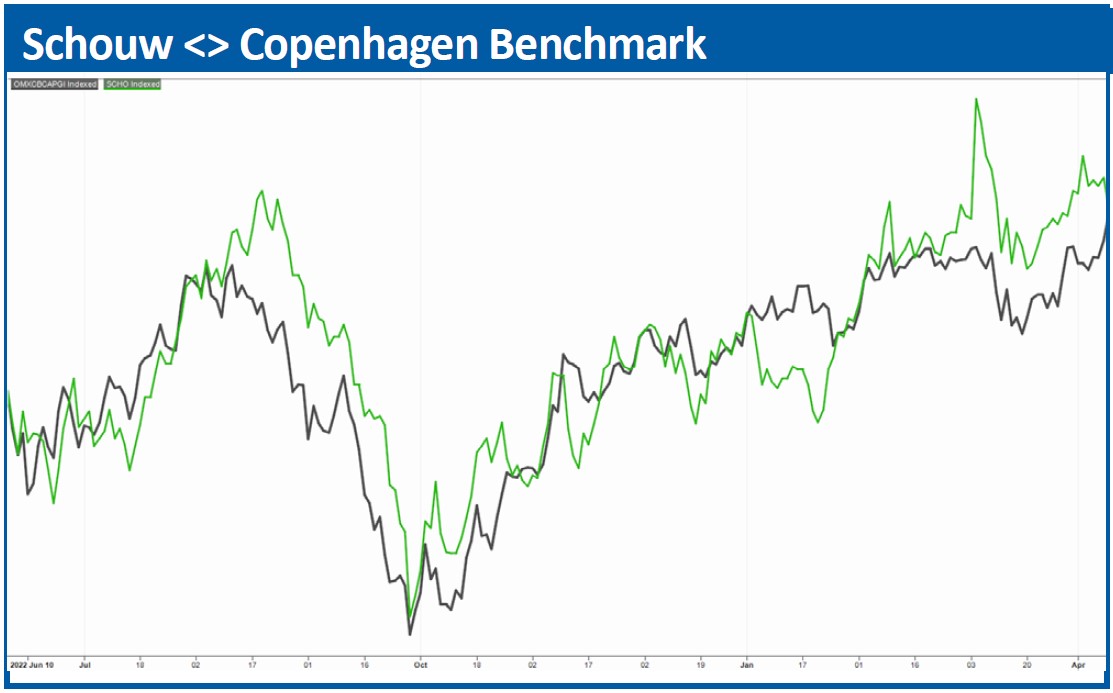

Schouws aktiekurs har fulgt markedet næsten slavisk det seneste år, men set over en længere periode er det ikke naturligt for aktien, som er mere stabil end markedet. Aktien er dermed interessant for den forsigtige investor, som vil gardere porteføljen mod en pludselig nedtur på aktiemarkedet.

Når man ser på udviklingen i Schouws aktiekurs, kan det i første omgang se ud som om, investorerne har haft vanskeligt ved at spore sig ind på en korrekt værdiansættelse af aktien det seneste års tid. Kursen ligger p.t. 17 pct. højere end for et år siden, men det dækker over et fald i efteråret 2022 på 24 pct. og en stigning fra oktober 2022 til marts 2023 på ikke mindre end 39 pct.

Men hvis vi sammenligner kursudviklingen med udviklingen på aktiemarkedet i almindelighed, dukker en forklaring på de store udsving op. De viser sig nemlig at være markedsstyrede i stedet for selskabsspecifikke.

Det fremgår tydeligt af ovenstående grafik, hvor vi har sat Schouws udbyttekorrigerede aktiekurs og Copenhagen Benchmark til indeks 100 for et år siden. Med andre ord ser det ud til, at Schouwaktien kan betragtes som en kortsigtet investering i markedet. Men at det ikke er korrekt, fremgår af Schouws betaværdi.

En akties betaværdi fortæller os, hvor tæt kursen følger markedet, og ved en betaværdi på 1 følger kursen principielt markedet slavisk.

For Schouw er den 1-årige betaværdi 0,42, hvilket betyder, at kursen faktisk skulle være betydeligt mere stabil end markedet. Er der så noget galt med betaværdien eller med kursen? Ingen af delene. Problemet ligger i den korte tidshorisont på et enkelt år.

Hvis vi i stedet udvider sammenligningsperioden til 5 år viser det sig, at Schouw halter 40 pct. efter markedet i forhold til et Indeks 100 startpunkt midt i juni 2018.

Det virker umiddelbart som et negativt signal fra investorerne, men når vi ser efterslæbet i lyset af Schouws lave betaværdi, kan man også fortolke det på en anden måde:

Nemlig som et budskab om, at Schouw ikke er en aktie, som investorerne søger imod i højkonjunktur. Stigningen i Copenhagen Benchmark på 66 pct. i den nævnte periode svarer til en årlig stigning på 13,6 pct., så det kan vist med rette kaldes for en højkonjunkturperiode for aktieinvestorer.

Forklaringen er sandsynligvis Schouws konglomeratstruktur, som af mange betragtes som forældet mht. et optimalt afkast af de finansielle ressourcer. Men som på den anden side giver stabilitet i krisetider, hvor risikoen er fordelt bedre end i en mere strømlinet selskabsstruktur.

Det illustreres glimrende af den indledende udtalelse i Schouws 1. kvartalsregnskab fra direktør Jens Bjerg Sørensen under overskriften ”Stable and Profitable Growth”. Her lægges netop vægt på robuste forretningsmodeller og langsigtede vækstmuligheder.

Hos Schouw handler det ikke om at optimere overskuddet i næste kvartal, men om at være en god investering for den langsigtede investor. Dermed bliver Schouw en interessant aktie, hvis man ønsker at gardere porteføljen mod den nedtur på aktiemarkedet, som med 100 pct. sikkerhed kommer på et tidspunkt.

Bruno Japp

Aktuel kurs 547,00

Kursmål (6 mdr.) 626,00

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her