Når et selskab offentliggør et overskud før skat på næsten en halv milliard kroner, udløser det sjældent et større kursfald. Men Solars årsregnskab 2023 sendte kursen ned med 23 pct. på to dage. Forklaringen ligger i udsigterne for 2024, men reaktionen var måske for dramatisk.

Solars årsregnskab 2023 fortæller om det næststørste EBITDA i selskabets historie med et plus på 871 mio. kr., når der korrigeres for engangsposter.

Hovedpunkterne i årsregnskabet blev offentliggjort en uge før selve årsregnskabet, og investorerne reagerede ved at banke selskabets aktiekurs ned med 23,1 pct. på to dage.

Forklaringen på investorernes voldsomme reaktion dukker hurtigt op, når man læser selskabets forventninger til det kommende år. 2023 sluttede således med en afmatning på Solars markeder, og for 2024 forventer man negativ vækst indenfor alle segmenter.

Samtidig med et pres mod omsætningen er der også udsigt til en lavere profitabilitet på den opnåede omsætning: ”During the latter part of 2023, we saw a loss in gross profit margin in several product categories despite a positive impact from Concepts. We expect this development to continue for the remainder of 2024.”

Når hertil lægges forventningen til omkostningsudviklingen i 2024 er stemningen sendt helt ned i kulkælderen: ”As expected, cost and wage inflation increased during 2023. We anticipate this trend to persist throughout H1 2024.”

Der sættes konkrete tal på de pessimistiske udsigter for 2024 med en forventet negativ organisk vækst på 5 pct. og en tilbagegang i EBITDA på 31 pct. fra 871 mio. kr. til 600 mio. kr. Det giver en forventet EBITDA-margin på 4,8 mod 6,7 i 2023.

Disse tal vedrører 2024, men der er ikke megen opmuntring at hente, hvis vi ser lidt længere fremad. Ambitionerne for 2026 fortæller således om en EBITDA-margin >6,0 pct., og det mål imponerer ikke, hvis man kigger nærmere på præstationerne de seneste fem år.

EBITDA-margin steg således hvert år fra 4,6 pct. i 2019 til 8,5 pct. i 2022. Herefter faldt den til 6,7 pct. i 2023 og forventes at falde yderligere i 2024. Målsætningen for EBITDA-margin i 2026 rækker altså kun til, hvad man allerede leverede i både 2020, 2021 og 2022.

Men her bør man stille spørgsmålet, om ikke de dystre udsigter allerede var indregnet i kursen, når den før det voldsomme fald på 23,1 pct. var halveret siden kurstoppen i 899,50 fra april 2022?

En forventet Price/Earnings i 2024 på 7,02 i forhold til branchemedianen på 15,2 indikerer dette.

Hvis vi ser på Solars sektorindeks, så fortalte vi i ØU Formue 39/2023, at det var faldet 18 pct. de seneste tre måneder. Men hvis vi kigger på de samme sektortal i dag, fortæller de om stagnation de seneste tre måneder. Det indikerer, at markedet allerede har været på forkant og har indregnet de negative udsigter for sektoren, som jo ikke har været en hemmelighed for investorerne.

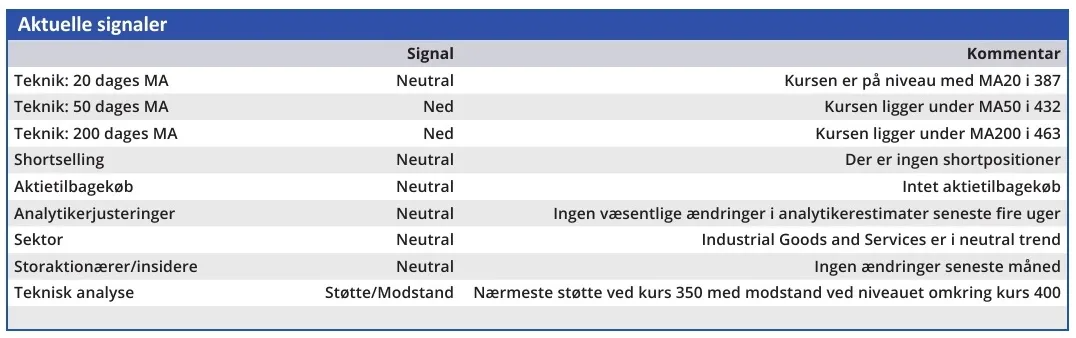

Når disse forhold tages i betragtning, vurderer vi, at Solar bliver bedømt for hårdt, og vi sænker kun vores tidligere kursmål på 460 en anelse.

Konklusion

Aktuel kurs 380

Kortsigtet (< 3 mdr.) Hold

Langsigtet (12 mdr.) Kursmål 437

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her