2024 skulle have været året, hvor GN Store Nord kom tilbage efter ”gældskrisen” i 2023 med en opdateret strategiplan og store ord om fremtiden for det nu mere samlede GN Store Nord ”OneGN”. Det sluttede slet ikke sådan, og da året var ovre, havde shortspekulanterne omtrentlig fordoblet deres position til næsten 11 pct. og gjort GN til den mest shortede danske aktie.

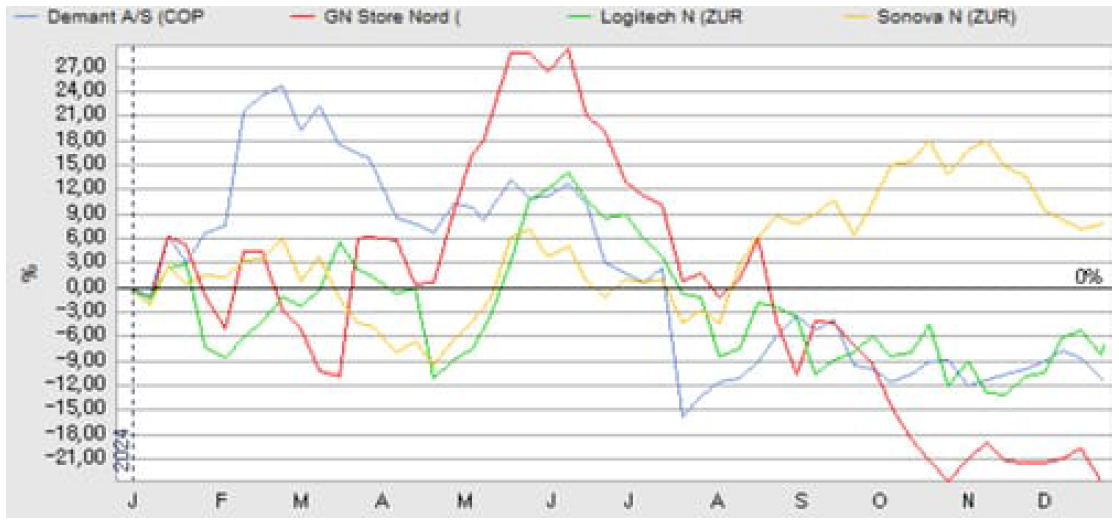

Selvom GN ved sommerens start var den klart bedst performende aktie blandt sine peers, så var der et helt andet resultat på måltavlen, da 2024 sluttede. Fra en solid førsteplads i juni med en kursstigning tæt på 30 pct. siden nytår sluttede GN sidst med et negativt afkast for året på 22 pct.

Et stort udsving, som ingen af de andre i denne peer group kommer i nærheden af, hvilket understreger, at nedturen bestemt også handler om GN’s egen præstation.

Det bemærkelsesværdige ved 2024 var, at høreapparatforretningen gjorde det pænt og leverede både vækst og bedrede marginer. Til gengæld har audioforretningen været en klods om benet, fordi det ventede opsving i efterspørgslen fra erhvervslivet ikke indtraf som forventet. Det har kostet på væksten, som med minus 3 pct. for den store erhvervsforretning lander helt i bunden af udmeldingen fra årets start på minus 3 pct. til plus 5 pct.

Det sidste ben, SteelSeries, klarede sig pænt igennem et omskifteligt år, så den anden store udfordring for GN var, at man valgte at afvikle sin forbrugerforretning med en omsætning på 1 mia. kr. Det skete kort tid efter, at man på kapitalmarkedsdagen havde fortalt, hvordan man var lykkedes med at løfte Elite-brandet til premiumsegmentet for at undgå den hårde konkurrence indenfor forbrugerelektronik. En strategisk slingrekurs, som falder meget fint sammen med, hvornår kursen toppede, og nedturen begyndte.

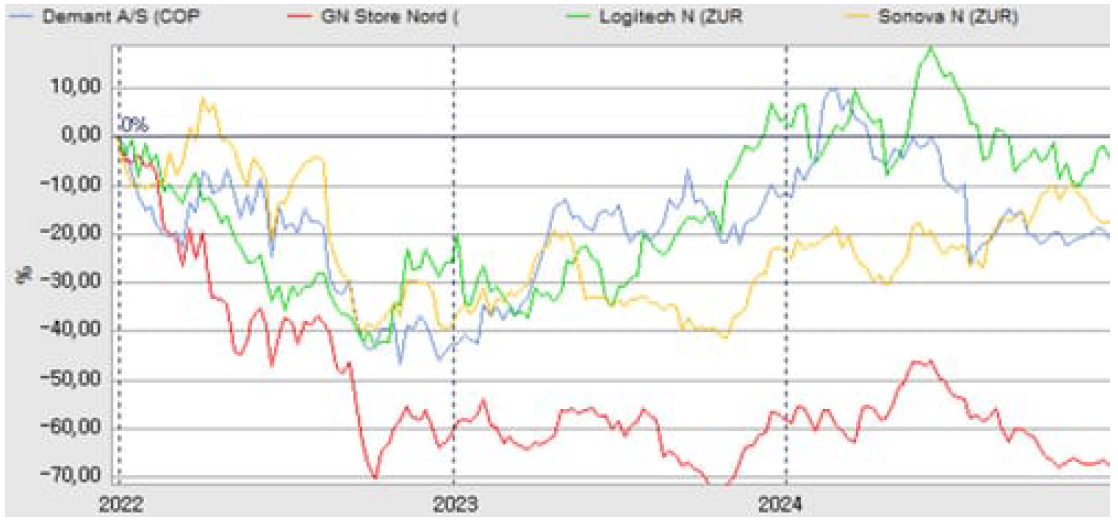

Generelt har det været et par svære år for GN, hvor både inflation og leverandørkædeproblemer skulle afbødes, samtidig med at pandemiens store negative effekt på høreapparaterne skulle overkommes. Og ved siden af dette havde man gældsat sig for kraftigt, da man købte gamingbrandet SteelSeries for over 7 mia. kr.

Schweiziske Sonova klarede sig bedst igennem 2024 med en stigning på lige knap 10 pct., mens udviklingen på tre års sigt er mere på linje med både Demant og Logitech.

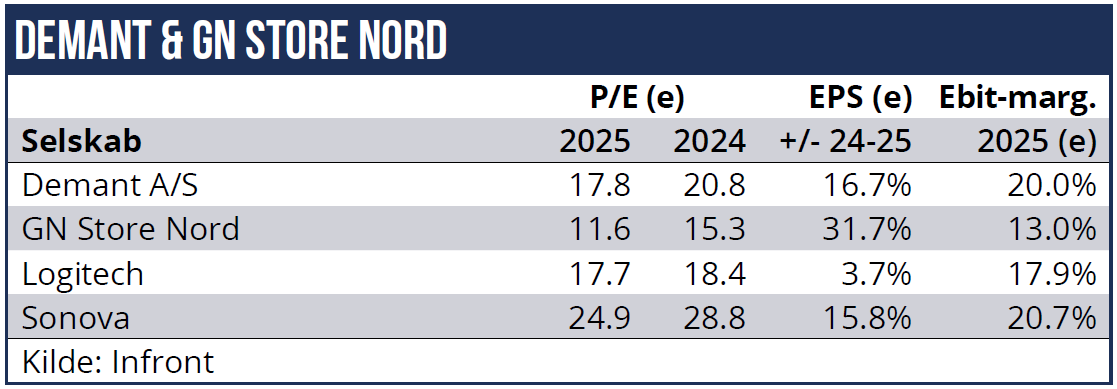

Den pæne kursstigning bidrager til, at Sonova med en P/E på 24-28 nu er prissat med en klar præmie til både Demant og Logitech, som med en P/E på 17-20 ligger noget tættere på den historiske prissætning af høreapparatselskaberne omkring 20. GN ligger i den billige ende med en P/E for 2024 på 15.

Den aktuelle kurskrise illustreres nok tydeligst af, at P/E for 2025 ligger helt nede omkring 11. Det er bestemt til den lave side, og sammen med det faktum, at kursen flirter med det laveste niveau omkring 115 under gældskrisen, er det åbenlyst, at investorerne ikke nærer stor tillid til selskabet og dets fremtid lige nu.

GN’s refinansiering sikrede selskabet tid frem til 2026 og 2027 til at sikre indtjeningsgenopretning. Begynder tilliden og erhvervsforretningen ikke at vende i 2025, kan snakken hurtigt begynde at falde på næste låneforfald i 2026 på 800 mio. euro.

Steen Albrechtsen

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her