Ambu er stadig i gang med det, man næsten godt kan kalde en mindre turnaround. Det går fremad, og halvårsregnskabet bar præg af at man stadig er forsigtig med at love for meget, for selv på det nuværende kursniveau er der bygget høje forventninger ind i aktien, og dermed er det alfa og omega at bevare investorernes tillid. I et simplificeret 5 års scenarie hvor det meste flasker sig rigtig pænt handler aktien eksempelvis stadig til en P/E på 20.

Ambus halvårsregnskab i sidste uge gav ikke anledning til stor kursballade, og det kan måske godt tages som et tegn på, at der vitterlig er blevet mere roligt om Ambu. Næppe helt urelateret kan vi også konstatere, at shortandelen i aktien stadig er nedadgående, omend fortsat på et højt niveau. Mere konkret ligger shortandelen på 6,7 % mod 8,5 % ved udgangen af februar måned og 10 %, da året startede, og dermed er aktien stadig blandt de mest shortede danske aktier trods nedgangen.

Det blev understreget, at man stadig er i gang med et transitionsår oven på sidste år, som vi godt kan kalde et oprydningsår med ledelsesskiftet som den store, og til dels overraskende, begivenhed. Derfor kan vi heller ikke lægge så meget i de helt konkrete resultater for både 2. kvartal og halvåret som helhed.

Man ligger stadig inden for regnskabsårets målsætning for både vækst og EBIT og er dermed på rette vej, men uden at der er er lagt i ovnen til store positive overraskelser. Det halter nemlig lidt med omsætningsvæksten, som ikke endnu er høj nok til at kunne drive indtjeningsforbedringerne, og derfor kan vi godt lidt simplificeret konstatere, at man har sparet sig til succes.

Forventningerne for hele regnskabsåret er uændret på 5-8 % omsætningsvækst og 3-5 % EBIT-margin. Status efter halvåret er en vækst på 4 % og en EBIT-margin på 4,9 %. Med en forventning om fortsat stigende omsætningsvækst hen over året er det nærliggende at se efter en højere EBIT-margin i 2. halvår, som dermed også bør betyde, at man lander over årets forventning på 3-5 %. Den tese afvises dog af Ambu-ledelsen, som bl.a. henviser til, at udviklingen i bruttomarginen ikke kan opvejes af den stramme omkostningsstyring på salg- og administration. (OPEX-ratioen)

For 2. kvartal i træk leverede man en pæn OPEX-ratio (salg- og administrationsomkostninger i forhold til omsætning) på 52 % mod 54-55 % i de to forudgående fulde regnskabsår. Til gengæld har man større problemer med produktionsomkostningerne, hvor inflation, ramp-up af den nye fabrik i Mexico og produktmix-ændringer lægger pres på bruttomarginen, der fortsat forventes at falde 2 procentpoint i år.

I 1. halvår faldt bruttomarginen til 57,1 % (55,8 % alene i 2. kvartal) fra 59,5 % i samme periode sidste år. Det er dog værd at bemærke, at bruttomarginen for hele sidste regnskabsår var på 57,5 %, og dermed vil et forventet fald på 2 procentpoint betyde et fald til 55,5 %. Skal det regnestykke gå op for helåret, er der dermed udsigt til et større fald i bruttomarginen i 2. halvår, end der sås i 1. halvår.

Om det er udtryk for en konservativ tilgang eller en helt reel forventning fra Ambus side, kan tiden kun vise, men sandheden ligger nok midt i mellem med tanke på at udmeldingerne hidtil under den nye ledelse.

Konkrete 5 års målsætninger i fokus

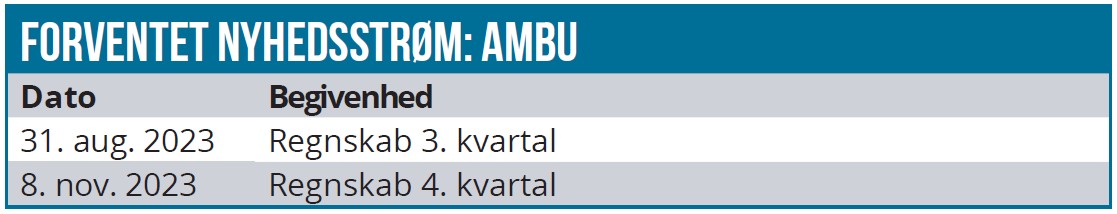

På kapitalmarkedsdagen i marts lancerede AMBU bl.a. mere konkrete finansielle målsætninger og luftede idéen om en aktieemission som genvej til hurtigere at nedbringe den høje gæld, som har været i fokus de sidste 12 mdr. efter skiftet på CEO-posten, der udmøntede sig i et straks-fokus på at forbedre cash flowet. Igen var det som hos flere andre selskaber en kombination af skuffende indtjening og voksende gæld, der betød, at gearingsnøgletallet var på vej ud af kontrol og steg til langt over målsætningen på 2,5.

Der gik kun få dage fra kapitalmarkedsdagen, til Ambu straks benyttede lejligheden og rejste 1,1 mia. DKK i en aktieemission d. 23. marts. Selvom aktiesalget blev hjulpet på vej af både Danske Bank, Nordea og J.P. Morgan som managere, skulle der en forholdsvis pæn rabat på næsten 5 % til for at få solgt aktierne til kurs 93 DKK, og det siger måske også lidt om usikkerheden i marts måned.

Med kapitalrejsningen fik Ambu med et slag styr på den rentebærende gæld på 1,8 mia. DKK, og det betyder naturligvis, at investorer og analytikere igen vil fokusere meget mere på omsætningsvækst og indtjening, som er de grundlæggende drivere for en dyr vækstaktiecase som Ambu.

På kapitalmarkedsdagen blev der fremlagt mere konkrete 5 års målsætninger for både omsætning og indtjening. Der forventes en organisk vækst i perioden på ”over 10 %” (CAGR) og en EBIT-margin på 20 %. Og det blev understreget, at EBIT-marginen indenfor 2 år skal nå 10 %. Særligt i forhold til målsætningen for den organiske vækst er det vigtigt at notere, at Ambu er på vej til at blive en todelt virksomhed med en hurtigt voksende forretning, der har en lavvækst-forretning på slæb.

Det er ikke overraskende engangsskop-forretningen, der skal drive væksten, og her regner man med 15-20 % årlig vækst (CAGR). Den mere modne Anæstesi-og Patient Monitoreringsforretning forventes kun at levere 2-4 % årlig vækst (CAGR). Omsætningsfordelingen i dag er rundt regnet 50/50, men dog med en lille overvægt til skoperne, som i 2. kvartal nåede at udgøre 56 %.

Som halvårsregnskabet er et glimrende eksempel på, er det omsætningsvæksten, der lige nu ser ud til at være den vigtigste komponent til at bringe indtjeningen tilbage til et mere branchekonformt niveau, og dermed også et niveau, som næsten allerede er priset ind i aktiekursen.

P/E på 20 om 5 år?

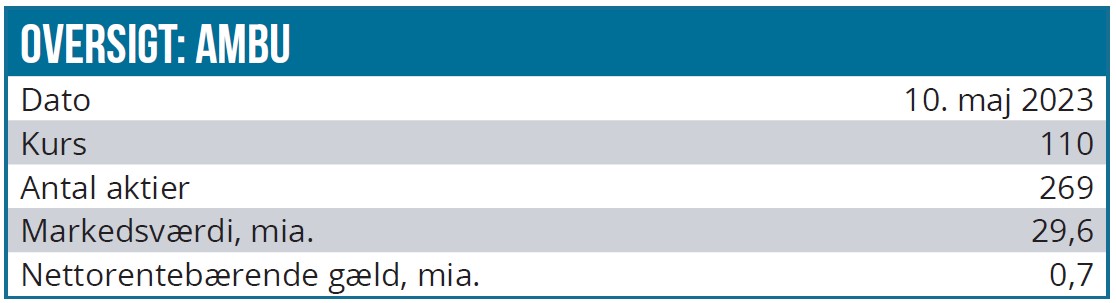

Den samlede markedsværdi af Ambu nærmer sig nu igen 30 mia. DKK, og det er klart, at der heri er indbygget enormt store forventninger til, at fremtiden skal byde på mangeårig vækst. Omsætningen runder sandsynligvis 5 mia. DKK i næste regnskabsår (2023/2024), og leger man med tanken om, at Ambu frem til 2027/28 kan indfri sin 5 års målsætning for både omsætning og EBIT-margin, så kan man med eksempelvis flotte 14 % årlig vækst se frem mod en fordoblet omsætning på 10 mia. DKK om 5 år.

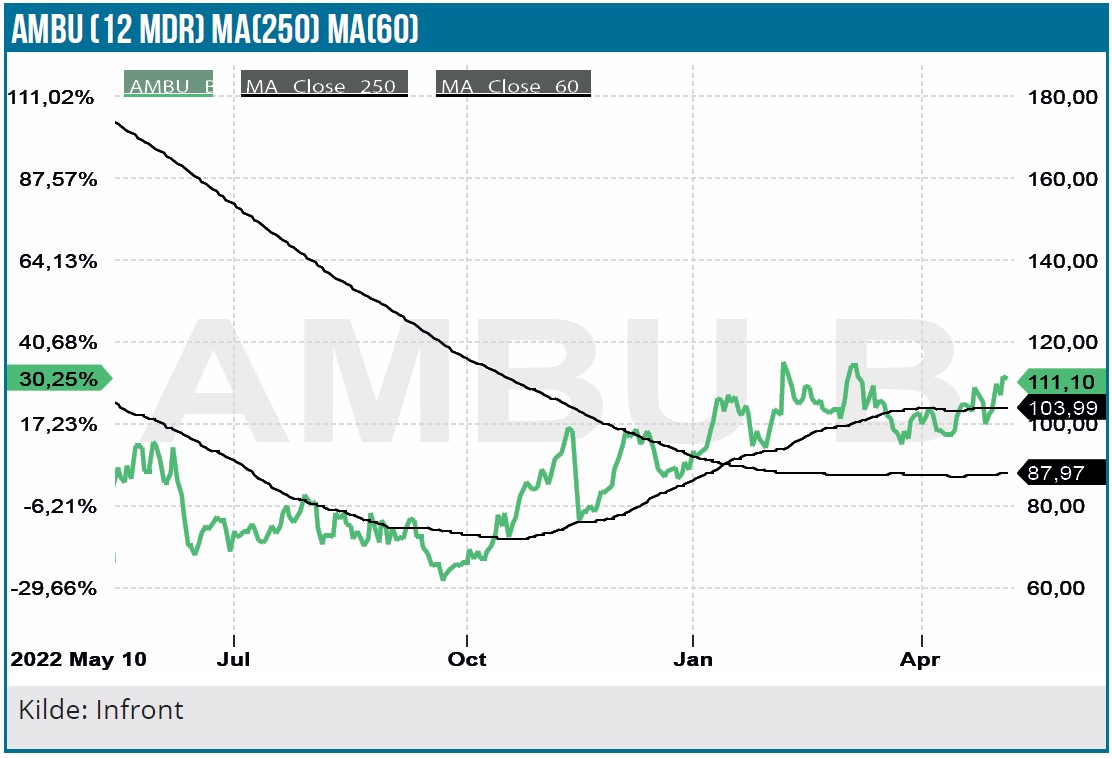

Indfries EBIT-margin-målsætningen også, ligger der et EBIT-resultat på 2 mia. DKK og venter og dermed også i bedste fald en bundlinje på 1,5 mia. DKK efter skat. Ved en uændret kurs og markedsværdi vil Ambu således handle til en P/E på rundt regnet 20 om 5 år. Det bør give stof til eftertanke. Aktien er steget 5-10 % siden halvårsregnskabet, og dermed begynder aktien igen at flirte med niveauet omkring 115 DKK, som har været toppen to gange i februar og marts.

Vi ser uændret neutralt på Ambu, men løfter kursmålet til 110 DKK som en anerkendelse af, at investorernes syn på vækstaktier er i bedring, og at aktien faktisk over et pænt stykke tid har udvist en stigende tendens. I det lys vil det være nærliggende at hæve kursmålet over dagskursen, men her skræmmer den absolutte værdiansættelse os fortsat.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 110 DKK

Kursmål: 110 DKK

Analysedato: 11. maj 2023

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her