Omfanget af den fremtidige forretning hos Bavarian Nordic begynder nu at træde frem efter, at de overflødige knopskud er skåret fra, og fokus er 100 % tilbage på de to kerneforretninger indenfor rejsevacciner og koppevacciner til primært det offentlige beredskab. Risikoen ser lavere ud, men der går nok stadig noget tid, førend investorerne med fuld tillid vil købe sig ind i den ”nye” investeringscase, som pt. næsten er uden klinisk udviklingsrisiko. Shortandelen har været faldende på det seneste, men har endnu ikke nået et niveau, hvor vi kan afblæse den risiko fuldstændig.

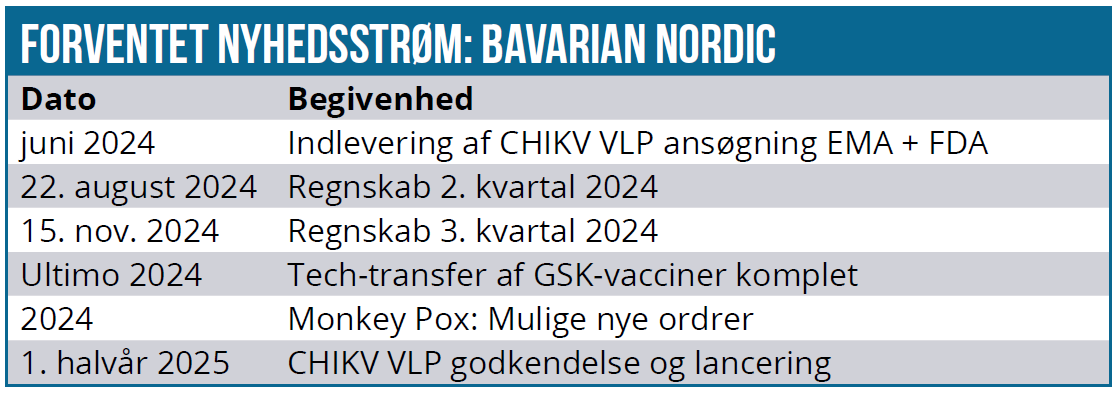

Bavarian Nordic står foran 12 travle og vigtige måneder, der forventeligt vil byde på endelig overflytning af vaccineproduktionen og dermed færdiggørelse af GSK-opkøbet i slutningen af dette år omtrent 5 år efter, købet blev annonceret.

Første halvdel af 2025 vil formentlig byde på en godkendelse i både USA og EU af CHIKV VLP-vaccinen, som over tid vil kunne booste rejsevaccineomsætningen betydeligt. Det fremtidssikrer Bavarian Nordic, men milepælsbetalinger på op til 2,5 mia. DKK forventes også at tømme kassebeholdningen i samme periode. Det gør måske aktien lidt kedelig på helt kort sigt, for det er først efter 2025, at væksten begynder at kunne ses i regnskaberne, samtidig med at investorerne også kan begynde at drømme om nye opkøb, der kan tilføje mere skala til forretningen.

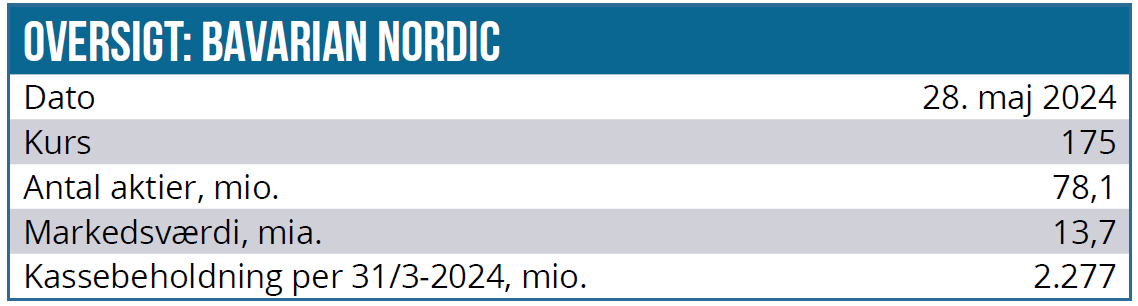

Det er i hvert fald tydeligt på Bavarians seneste strategiopdatering, at man har forstået budskabet fra de store investorer om, at interessen for at komme med nye penge ikke er særlig stor efter de senere års flop. På telefonkonferencen efter 1. kvartalsregnskabet var beskeden fra CEO Paul Chaplin i hvert fald tydelig, da der blev spurgt til eventuelle opkøb. Svaret var klart, at den ellers solide kassebeholdning på 2-2,5 mia. DKK vil blive brugt til milepælsbetalinger over de næste 12 mdr., og at man derfor på kort sigt umiddelbart ikke har kapacitet til nye opkøb. ”Vi må operere inden for vores begrænsninger” (”operate within our means”), blev der sagt og underforstået dermed også, at man ikke kan forvente, at aktionærerne vil komme med flere penge. Ved den aktuelle kurs synes en kapitaludvidelse i øvrigt heller ikke at være voldsomt attraktiv for de eksisterende aktionærer, der har stået meget igennem de senere år.

Ny strategi: lavere risiko og mere forudsigelighed

I februar præsenterede Bavarian Nordic sin strategi og udsigter for de kommende år ved 2 investorpræsentationer i København henholdsvis London. Efter de senere års flop med både RSV-vaccinen og den ikke-kommercialiserbare covid-vaccine (der ret beset endte med at komme alt for sent til festen), har Bavarian kastet håndklædet i ringen på de dyre risikofyldte udviklingsprojekter og i stedet valgt at fokusere på den produktions- og salgskapacitet, man har opbygget og udvidet de senere år. Der er nærmest kun kommerciel produktion tilbage indenfor de to hovedforretninger: rejsevacciner og koppevacciner.

Den første er relativt forudsigelig, og må fra et niveau omkring 2,1 mia. DKK i år forventes at vokse stabilt over de kommende år. Ikke en voldsom vækst, men en lav tocifret vækst, som bl.a. også inkluderer den forventede lancering af CHIKV VLP-vaccinen, der på sigt har potentiale til at levere det vi godt kan kalde et niveauskifte i Bavarians rejsevaccineforretning fra de nuværende 2+ mia. DKK til 3+ mia. DKK.

Udover rejsevaccinerne har man også den hidtidige koppevaccine-forretning, der primært har levet af de amerikanske ordrer igennem mange år, men som også de seneste næsten 2 år har haft stærk medvind fra abekoppe-udbruddet i august 2022. Udbruddet gav anledning til en række akutindkøb fra regeringer og lande og giver også håb om fremtidigt salg til enten beredskabslagre eller i forbindelse med nye udbrud. Fra denne forretning ventes der en basis-forretning på 1,5 til 2 mia. DKK om året foruden ekstra salg ifm. nye ”udbrud”.

Lægger vi de to forretninger sammen, er der i grove træk nu en basisforretning i Bavarian på omtrentlig 4 mia. DKK og med en forholdsvis lav risiko, stabil vækst og EBITDA-marginer på 25-30 % i 2027. Hertil kommer de mulige ekstraordrer fra abekopperne med gode marginer.

CHIKV-vaccine er potentielt meget vigtig

En vigtig godkendelse af den opkøbte CHIKV VLP-vaccine mod Chikungunya virus venter i starten af næste år og derefter en egentlig kommerciel lancering. Bavarian er ved at lægge sidste hånd på ansøgningerne til både EMA og FDA, som begge forventes færdiggjort senest ved udgangen af juni. Det skal bane vejen for en godkendelse og kommerciel lancering i 2025 ind i et marked, der vurderes at kunne nå 500 mio. USD over tid, og ifølge konkurrenten Valneva vil de 3-400 mio. USD ligge i rejsesegmentet, mens resten er til mere offentlige instanser såsom militæret.

Mere interessant er det også, at Valnevas vaccine IXCHIQ i lanceringsåret (2024) forventes at nå et salg, der akkurat krydser 10 mio. EUR. Allerede indenfor 3 år er det dog forventningen, at man krydser 100 mio. euro i årligt salg – selv med en ny konkurrent (Bavarian Nordic antager vi) på markedet. IXCHIQ solgte for 0,2 mio. EUR i årets første kvartal.

Enhver vaccine har sine selling points, men Bavarian påpeger, at deres CHIKV VLP virker hurtigere og har en bedre bivirkningsprofil. Omvendt fremhæver Valneva naturligvis, at man har den første godkendte vaccine og op mod 1½ års forspring på markedet. Uanset hvad bliver det spændende at følge Valnevas vaccine over de kommende kvartaler, og baseret på totalmarkedsestimatet er det naturligvis ikke usandsynligt, at Bavarians omsætningen kan nå et pænt 3-ciret millionbeløb og måske endda også krydse milliarden efter en håndfuld år.

Shortandele under afvikling?

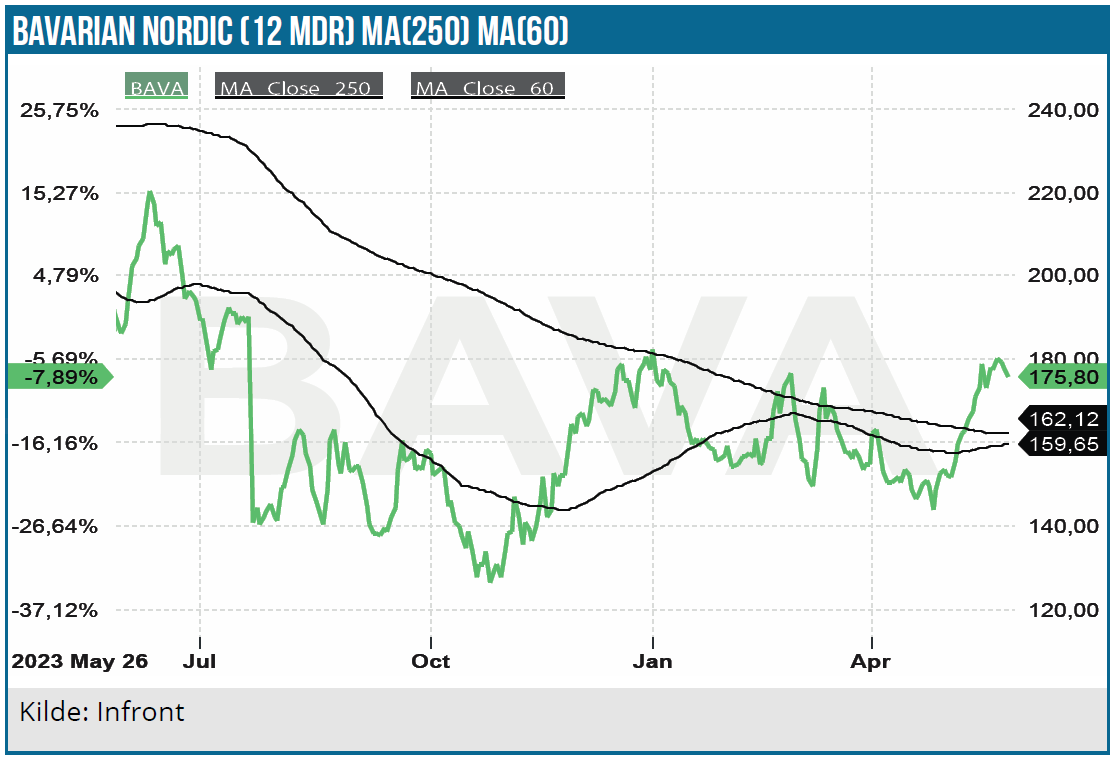

Den aktuelle short position i Bavarian Nordic ligger lige over 5 % efter at være faldet med over 1 procentpoint i maj måned, hvilket betyder, at aktien nu ”kun” er den 4. mest shortede danske aktie. Den har ellers været fast inventar i top 3 hele året, og det seneste fald i shortandelen kan indikere, at trængslerne for aktien så småt begynder at være ovre. Skal vi for alvor tro på dette, kræver det dog, andelen falder yderligere 1-2 procentpoint over de næste 1-2 måneder.

Vi ved, at andelen tidligere har toppet over 10 % for et par år siden, men den er trods det seneste fald stadig på næsten samme niveau som sidste år lige inden RSV-vaccinen floppede. Umiddelbart efter floppet steg andelen til 8-9 %, men har i år frem til starten af maj ligget relativt stabilt omkring 6-7 %, men synes altså nu at være nedadgående.

14 mia. DKK markedsværdi ligner ikke et røverkøb

Ved den aktuelle kurs på 175 er markedsværdien i runde tal 14 mia. DKK, og på det nuværende tidspunkt er det i vores øjne ikke nogen høj prissætning. Til gengæld er det heller ikke nogen vanvittig lav prissætning, hvorfra man kan sige, at der er et kæmpe kurspotentiale.

Vi forventer, at der formentlig går et godt stykke tid, førend de institutionelle investorer bliver fortrolig med den ”nye investeringscase” i Bavarian Nordic, der som noget nyt bør betyde lav risiko og stabilitet, hvilket objektivt set bør medføre en højere værdiansættelsesmultipel på sigt. Det vil man typisk gerne betale for, når tilliden er til stede, men det er næppe tilfældet lige nu, og derfor ser vi ikke nogen grund til at skynde sig ind i aktien, ligesom den stadig lidt høje shortposition omkring 5,2 % (nr. 4 i Danmark) også taler for, at trængselsperioden for aktien ikke endegyldigt kan afblæses helt endnu.

Vi holder os helst på sidelinjen mens de sidste brikker falder på plads med de store betalinger og CHIKV-godkendelsen. Udsigten til et kursmål på 200+ DKK på flere års sigt ser reel nok ud, men vi forventer også, at der kan komme en bedre indgangskurs end den aktuelle på 175 DKK. En god indgangskurs ser pt. ud til at være omkring 140 DKK.

Kurs på anbefalingstidspunkt: 178 DKK

Kursmål: 150 DKK

Analysedato: 28. maj 2024

Steen Albrechtsen

Steen Albrechtsen og/eller dennes nærtstående ejer aktier i Bavarian Nordic og aktien ligger i ØU Life Science Modelporteføljen.

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her