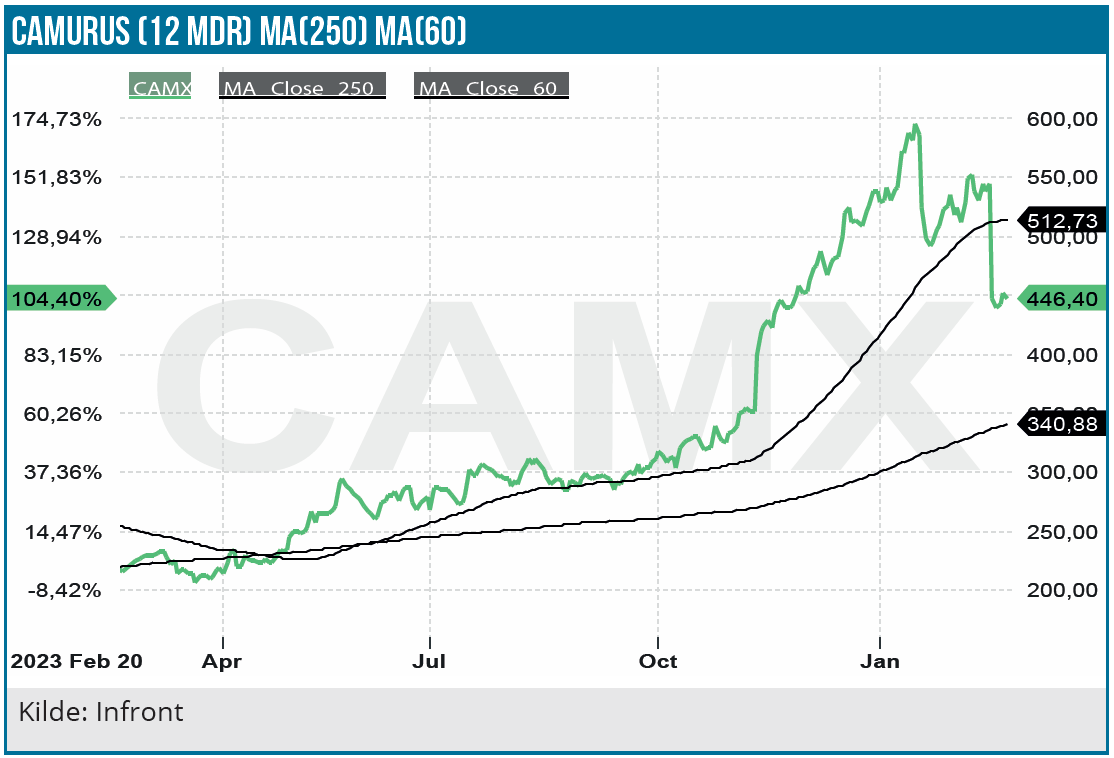

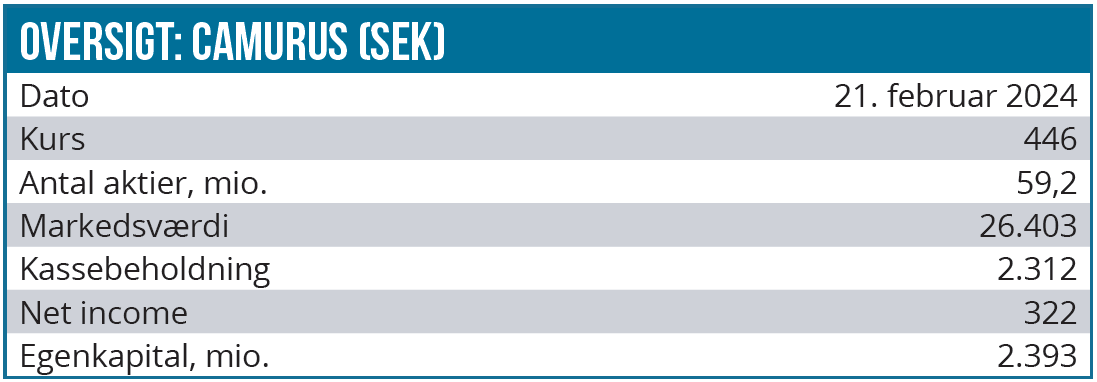

Camurus-aktien er i løbet af de seneste par år steget markant, og vi ændrede derfor anbefaling fra Køb til Neutral i december. I 2024 har aktien tabt højde dels pga. en aktiemission i januar, dels pga. regnskabsmeddelelsen for 4. kvartal 2023 som ikke faldt i god jord hos investorerne. På den korte bane er der få kurstriggere, og risikoen for en skuffende Brixadi-lancering kan ikke negligeres. Det positive langsigtede vækstperspektiv er imidlertid intakt, så for den langsigtede investor kan det nylige kursfald imidlertid være anledningen til investering.

Camurus er en af de store bioteksucceser i Norden og kan måske på den lange bane få succes på linje med SOBI. I løbet af de seneste 5 år er aktiekursen næsten syvdoblet. Og har nu en markedsværdi på 26 mia. SEK. Efter markante kursstigninger skal der ofte ikke komme meget dårligt nyt fra selskabet, før aktien taber højde.

I Camurus’ tilfælde kom først meddelelsen i januar om en rettet emission på 1.090 mio. SEK til kurs 545 SEK, svarende til en mindre rabat i forhold til kursen før annonceringen. Aktien dykkede efterfølgende væsentligt mere end udvandingseffekten på ca. 4 % kan forklare. Årsagen er formentlig, at emissionen signalerede, at de seneste kvartalers voksende indtjening ville blive afløst af lavere indtjening pga. stigende omkostninger, så selskabet derfor udnyttede det høje kursniveau til en finansiel polstring. På helt kort sigt blev for mange af aktierne måske også placeret hos for kortsigtede investorer

Med den efterfølgende regnskabsaflæggelse for 4. kvartal tegner det da også til et fald i indtjeningen i 2024. Guidance for resultat før skat ligger i det forholdsvis store spænd fra 330 mio. SEK til 450 mio. SEK. Det skal sammenholdes med 2023-resultatet før skat på 432 mio. SEK, som imidlertid også inkluderede en milepælsbetaling på 35 mio. USD. Indtjeningen i 2024 belastes af stigende omkostninger, herunder 600 mio. SEK til CAM2029 projekterne og 300 mio. SEK til det amerikanske datterselskab, og forberedelserne til lanceringen af CAM2029. Markedets kvitterede for regnskabet med et kursfald på voldsomme 18 %.

Når det gælder salget, går der imidlertid fortsat strygende. Camurus forventer, at den kraftige vækst i Buvidalsalget fortsætter i samme takt i år som sidste år. Buvidalsalget i 4.kvartal på 366 mio. SEK (+37 % i forhold til samme kvartal sidste år) var i tråd med vores estimat. Helårssalget var på 1.299 mio. SEK (+39 %) med solid vækst på en række markeder. Camurus har betydelige vækstmuligheder på de store markeder Frankrig, Tyskland og Spanien, hvor markedsandelen i modsætning til de nordiske lande og UK endnu er på et lavt niveau.

Brixadisalget er en usikkerhedsfaktor

Det er omsider lykkedes for samarbejdspartneren Braeburn at få godkendt Brixadi i USA. Produktets kvaliteter sammenholdt med den store efterspørgsel efter produkter til behandling for opioidmisbrug i USA lover godt for Brixadisalget fremover.

Selvom det er meget tidligt i lanceringsfasen, er det beskedne salg i 4 kvartal dog ikke imponerende. Camurus fik royalty indtægter på 8 mio. SEK svarende til et salg på 53 mio. SEK. På regnskabets telefonkonference udtrykte Camurus imidlertid tilfredshed med lanceringen, og Braeburn fastholder forventningen om et peaksalg på 1 mia. USD. Derfor er det vigtigt, at Braeburn får gang i salget. Brixadi er nu lanceret i alle 50 stater, heraf i mange med Medicaid refusion via et REMS program. Vi opjusterede det estimerede 2030 Brixadisalg i december sidste år til 1,5 mia. USD, men efter den noget afdæmpede start på salget nedjusteres salgsestimatet i 2030 til godt 1 mia. USD. Det svarer til royaltyindtægter på 1,6 mia. SEK med en royaltysats på 15 %

Øget fokus på pipelinen fremover

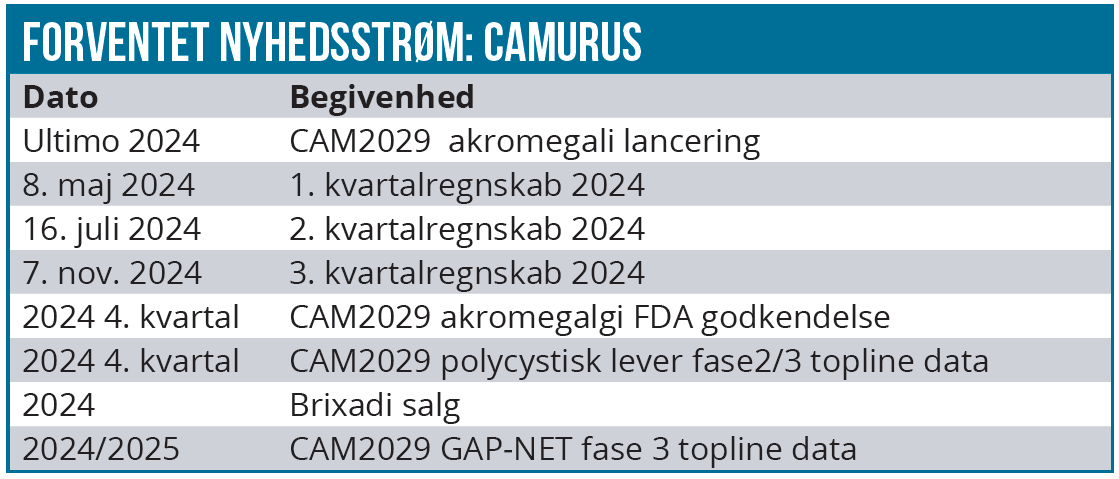

CAM2029 udviklingskandidaterne nærmer sig markedet, så de må forventes at få stigende opmærksomhed fra aktiemarkedet.

Den langtidsvirkende subkutane depot-somatostatinanalog CAM2029 har et lovende kommercielt potentiale med et estimeret sandsynlighedskorrigeret samlet salg på indikationerne gastroenteropancreatisk-neuroendocrine tumorer (GEP-NET), akromegali og polycystisk leversygdom i 2030 på 7,9 mia. SEK. Camurus egne forventninger er et salg alene på det amerikanske marked i spændet 1.550 mio. USD til 2.080 mio. USD. Oven i det kommer salget i resten af verden, som er væsentligt mindre.

Ansøgningen om FDA-godkendelse af Oclaiz, som produktet kommer til at hedde i indikationen akromegali, blev indsendt i december sidste år, og en evt. godkendelse kan forventes i 4. kvartal i år. Det er meget sandsynligt, at produktet bliver godkendt (estimeret 90 % sandsynlighed) pga. de positive kliniske data. Der er formentlig konkurrence på vej fra Crinetics’ paltusotine, som for nylig viste gode akromegali fase 3 data. Det er en ny klasse somatostatin agonist (SST2), som ikke er et peptid. Crinetics har store forventninger til salget i niveauet 1 mia. USD. Da det i modsætning til CAM2029 og de øvrige somatostatinanaloger er i tabletform og altså ikke skal injiceres, vil det formentlig – hvis det når markedet – blive foretrukket af mange patienter. Mycapsa, som også er i tabletform, har dog indtil videre ikke været nogen salgssucces.

CAM2029 GEP-NET tumorindikationen har det største salgspotentiale, og her blev fase 3 SORENTO studiet færdigrekrutteret i 4. kvartal sidste år. Studiet er et randomiseret fase 3 studie med 332 patienter, heraf 47 i USA fordelt på 13 hospitaler. CAM2029 sammenlignes i studiet med standardbehandlingen octreotid LAR (Sandostatin) og lanreotid ATG med PFS som det primære clinical endpoint. Topline resultatet kan forventes slut 2024/start 2025 og er en væsentlig kurstrigger.

Vi estimerer 2030-salget sandsynlighedskorrigeret til 5,2 mia. SEK. Novartis’ Sandostatin salg i 2023 på 1,3 mia. USD indikerer potentialet. Der er grund til optimisme, når det gælder CAM2029’s behandlingseffekt pga. den 5x højere biotilgængelighed i forhold til de konkurrerende produkter. Og erfaringerne med de konkurrerende produkter har netop vist et behov for højere dosering.

Området er ikke voldsomt konkurrencebetonet. Udover somatostatin analogerne behandles også med tyrosin kinasehæmmere som everolimus og sunitinib og peptid receptor radionukleotid terapi (PPRT), dvs. radioaktive stoffer vedhæftet peptider, som angriber tumorcellernes receptorer.

Camurus satser stort på USA

Camurus har haft stor succes på det europæiske marked med Buvidal, men fremover skal væksten løftes via salg på det lukrative amerikanske marked. I første omgang med partneren Braeburns salg af Buvidal (navngivet Brixadi i USA). Salget af de kommende nye CAM2029 produkter vil Camurus imidlertid selv stå for og er derfor i gang med at etablere egen salgsorganisation i USA. Det medvirker til de stigende SG&A-omkostninger, som voksede med 37 % i 2023, og som vi forventer bliver øget med 100 mio. SEK i 2024.

Organisationen er snart fuldt operationsklar til den forventede lancering af CAM2029 mod akromegali. Det er selvfølgelig ikke uden risiko at etablere et kommercielt set up i USA uden endnu at have produkter på hånden. Det må imidlertid antages, at Camurus har fået solide indikationer på, at FDA kan forventes at godkende CAM2029.

Kraftig vækst i udsigt

Der er lagt op til en kraftig vækst i omsætningen i de kommende år. Bidragsyderne er, udover en fortsat solid vækst i Buvidalsalget, Brixadisalget og CAM2029-salget på den længere bane. På trods af det beskedne Brixadisalg i 4. kvartal, som har skabt en vis usikkerhed om salget fremover, forventer vi som sagt, at produktet når en omsætning på godt 1 mia. USD i 2030.

Camurus’ målsætning for væksten i de kommende år er da også ambitiøse. Camurus har i deres Vision 2027 et mål om at femdoble indtægterne fra 2022 til 2027 svarende til indtægter på 4,5 mia. SEK i 2027. Det er lidt lavere end vores estimat på 4,7 mia. SEK. Camurus har også en målsætning om, at indtjeningen følger med i tempo med en EBIT-margin i 2027 på ca. 50 % svarende til EBIT 2,3 mia. SEK, hvilket er en spids højere end vores estimat på 2,1 mia. SEK.

En investeringsmulighed på den lange bane – kortsigtet er det mere tvivlsomt

Summa summarum tegner der sig et positivt indtjeningsscenario på den lange bane efter indtjeningsdykket i år. Det taler for den langsigtede investering. Om det er god investering på 12 måneders sigt er dog noget tvivlsomt.

Dels mangler der klare indikationer på, at Braeburn kan få gang i Brixadisalget. Trods den seneste kurskorrektion afspejler aktiekursen fortsat høje forventninger til indtjeningen, og hvis en markant fremgang i Brixadisalget i løbet af 2024 ikke udmøntes, vil det givetvis forværre investorsentiment.

Derudover er det småt med kurstriggere på den korte bane udover Brixadisalget. En FDA-godkendelse af CAM2029 akromegali er nok overvejende indregnet i aktiekursen, mens data fra SORENTO som den vigtigste pipeline-kurstrigger først kan forventes slut 2024/start 2025.

Oven i det kommer den langsigtede kommercialiseringsrisiko i USA. Spørgsmålet er, om Camurus formår at få succes med salget af CAM2029 på et marked, hvor mange biotekselskaber har knækket halsen. Markedsdynamikken i USA afviger meget fra det europæiske marked, hvor Camurus har indhøstet sine erfaringer. Og Camurus er oppe imod stærke konkurrenter som Pfizer og Novartis med lanceringen af CAM 2029. Til forskel fra det typiske biotekselskab har Camurus dog gjort sig sine første og meget solide kommercielle erfaringer udenfor USA.

Med estimatjusteringerne og udvandingseffekten reduceres DCF nutidsværdien fra 480 SEK pr. aktie til 454 SEK. De kursrelaterede nøgletal med en P/E- 2027 på 15,8 og P/S-2027 på 5,6 afspejler fortsat høje forventninger til selskabets vækst i de kommende år. Da CAM2029-estimaterne er risikojusterede vil nøgletallene blive mere attraktive, hvis CAM2029 får succes – især når det gælder GEP-NET indikationen.

På 12 måneders sigt fastholdes anbefalingen Neutral, mens den mere langsigtede investor med fordel kan udnytte den seneste kurskorrektion.

Lars Hatholt

Kurs på anbefalingstidspunkt: 452 SEK

Kursmål 12 mdr.: 470 SEK (tidligere 500 SEK)

Analysedato: 21. februar 2024

Camurus ligger Life Science Modelporteføljen

Disclaimer: Læs her om ØU’s aktieanalyser

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her